לאחר גאות מתמשכת בשנה שעברה ובתחילת 2018, נראה כי בשבועות האחרונים חל שינוי לרעה בתנאי שוק הנפקות האג"ח הקונצרניות. עליית התשואות בארה"ב וגם בישראל, הצפי למספר עליות נוספות בריבית בארה"ב ועלייה ברמת אי-הוודאות בשווקים הגלובליים ובשוק המקומי - הביאו לקפיצה ברמת הסלקטיביות של המשקיעים, מה שמשפיע לשלילה על יכולת החברות בדירוגים נמוכים לבצע גיוסי חוב מהציבור.

המשקיעים המוסדיים מתרכזים יותר ויותר בהנפקות של חברות בדירוג גבוה יחסית. זאת ועוד, מתחילת השנה נרשמו פדיונות בקרנות הנאמנות, אשר סיפקו עד לפתיחת 2018 חלק משמעותי מהביקושים להנפקות האג"ח.

בסקירה חודשית על שוק האג"ח הקונצרניות, כלכלני חברת S&P מעלות מעריכים כי המשך שינוי המגמה ופדיונות נוספים בקרנות הנאמנות צפויים להשפיע על פתיחת מרווחי הסיכון ועל יכולת מחזור החוב של חלק מהחברות. לדבריהם, "בעבר הצבענו על כך שלאור העובדה שכ-60% משוק האג"ח הקונצרניות מוחזק על-ידי קרנות נאמנות והציבור במישרין, לפדיונות בקרנות תהיה השפעה משמעותית על שוק ההנפקות, וכעת נראה כי סיכון זה בא לידי ביטוי בשבועות האחרונים. קשה להעריך אם מדובר בשינוי קצר מועד ובכל מקרה לחברות בעלות איכות אשראי גבוהה ממשיכה להיות נגישות טובה לגיוס חוב והריביות עדיין נמוכות מאוד".

בחודש מאי גויסו כ-7 מיליארד שקל, סכום גבוה בכ-70% לעומת מאי אשתקד. מתחילת השנה גויסו כ-35 מיליארד שקל, בדומה לתקופה המקבילה ב-2017. שתי הנפקות אג"ח גדולות שבוצעו בחודש האחרון, היטו את היקף הגיוס הכולל למעלה - נמלי ישראל, שגייסה כ-2.5 מיליארד שקל, והנפקה למוסדיים בהיקף של 1.5 מיליארד שקל שבוצעה על-ידי חברת צ'אמוס, חברה זרה בבעלות יזמים ישראלים המחזיקה עשרות נכסים המשמשים כאולמות תצוגה ומכירה של רכבי פולקסווגן. בניטרול הנפקות אלה, היקף הסכום שהונפק החודש הסתכם בכ-3 מיליארד שקל בלבד. גם במונחים של מספר הנפקות ניכרת האטה מסוימת, כשהחודש בוצעו כ-11 הנפקות בלבד, מספר ההנפקות הנמוך ביותר מתחילת 2018.

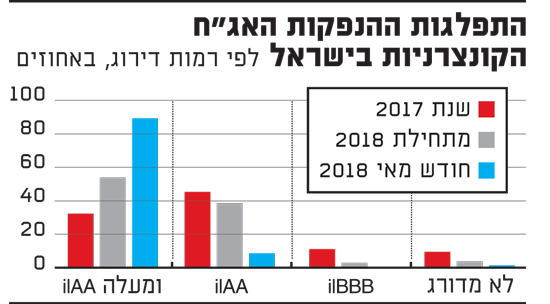

התפלגות ההנפקות

עלייה באיכות האשראי

לגבי הענפים הבולטים בגיוסים מציינים ב-S&P מעלות כי סקטור הנדל"ן גייס מתחילת השנה סכום של כ-16 מיליארד שקל, כ-46% מסך היקף הגיוסים. היקף הגיוס הגבוה של סקטור הנדל"ן המשיך להיות מושפע מפעילות ערה של חברות נדל"ן זרות הפועלות בארה"ב שהפכו לשחקן משמעותי בשוק הגיוסים המקומי. סך היקף ההנפקות של חברות אלו הסתכם מתחילת השנה בכ-5 מיליארד שקל, בדומה לתקופה המקבילה ב-2017.

ב-S&P מעלות מציינים כי "סביבת הריבית הנמוכה יחסית ממשיכה לתמוך בהנפקות החוב של חברות הנדל"ן האמריקאיות, מאפשרת גישה לגיוסי חוב ותומכת בשווי הנכסים שלהן. אנו צופים ששיעורי הריבית בארה"ב ימשיכו לעלות במחצית השנייה של 2018. עליית הריבית נותרה סיכון מרכזי לענף הנדל"ן המסחרי (משרדים וקמעונאות) ויכולה להפעיל לחץ רב יותר על שיעור ההיוון ועל הערכות השווי של הנכסים בכל הסגמנטים. להערכתנו, הפער השלילי בריבית חסרת הסיכון בין ישראל לארה"ב, הינו גורם תומך בהנפקות של חברות נדל"ן מארה"ב בשוק האג"ח המקומי. עם זאת, נראה שבשלב הנוכחי רק לחברות אמריקאיות בדירוגי אשראי גבוהים יכולה להיות נגישות לשוק".

לדברי רונית הראל בן זאב, מנכ"לית S&P מעלות, "הנתון הבולט החודש הוא השינוי באיכות האשראי של ההנפקות. בבחינת איכות הנפקות האג"ח של הסקטור העסקי (ללא הסקטור הפיננסי) עולה כי אחוז הנפקות האג"ח של הסקטור העסקי בדירוג מקומי AA ומעלה ב-2017 וכן מתחילת השנה עמד על כ-33% וכ-54%, בהתאמה. ואילו במאי ההנפקות בדירוג זה מהוות כ-90% מהסכום שגויס. מספר הנפקות נדחו למועד מאוחר יותר, בין היתר, עקב החולשה בשוק. נתוני חודש אחד אינם מצביעים על שינוי מגמה בהכרח, אך יש בכך בהחלט איתות מסוים לשוק".

"במבט קדימה, במידה ומרווחי הסיכון ימשיכו במגמת עלייה, יש להניח שנראה יותר ויותר חברות, שיש להן נכסים, לרבות חברות נדל"ן, מנפיקות בצירוף בטחונות, לשם הוזלת עלות הגיוס, כמו גם הגברת נגישותן של החברות לשוק - בתקופה בה ניכרת סלקטיביות בשוק ההנפקות", אומרת הראל בן זאב.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.