האם כדאי לרכוש איגרות חוב של טבע ? בסיטי בנק סבורים שהתשובה לשאלה זו שלילית. בשבוע שעבר התחיל הבנק לסקר את החוב של טבע, וההמלצה היא "תשואת חסר". "אנחנו נאבקים לראות קטליזטורים חיוביים לחוב החברה", נכתב בהמלצה.

כלכלני סיטי מציינים שטבע חשופה לסיכוני תביעות, ומעריכים שהחוב של טבע יוכל לחזור לדירוג השקעה (כיום החוב מדורג כ-High Yield - אג"ח "זבל") רק בשנת 2021. לפיכך, בסיטי ממליצים להגביל חשיפה לאיגרות החוב של טבע.

נכון לסוף הרבעון הראשון, החוב במאזנה של טבע עמד על 30.8 מיליארד דולר, ירידה מ-32.5 מיליארד דולר בסוף 2017. את עיקר החוב לקחה החברה כחלק ממימון רכישת אקטביס ב-2016. לאחרונה גייסה טבע 4.5 מיליארד דולר באג"ח (בדולר ובאירו) והשתמשה בכספי הגיוס לצורך פירעון חוב בנקאי, ואג"ח שמועד הפירעון שלהן היה קרוב.

כלכלני הבנק מציינים כי האג"ח של טבע הן בעלות המרווחים המצומצמים ביותר בין חברות הפארמה שהחוב שלהן מדורג High Yield; האג"ח הדולריות ל-5 שנים הן בתשואה של 6%, ואלו ל-10 שנים בתשואה של 6.5%. בשני המקרים מדובר על תשואות נמוכות יותר משל איגרות החוב של חברת התרופות Valeant. "איגרות החוב של טבע הציגו ביצועי חסר ב-2017 ביחס למדדים בארה"ב ובאירופה", הם כותבים, אך מוסיפים כי ביצועי האג"ח מתחילת 2018 הם ביצועים מעורבים, כך שחלק מאיגרות החוב הציגו ביצועי-יתר ביחס למדדים הרלוונטיים.

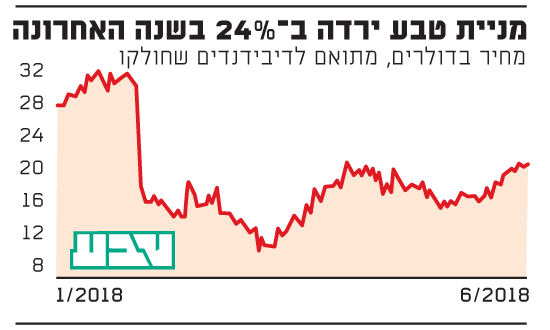

מניית טבע

רשימה של חולשות מול יתרונות

בסיטי מספקים רשימת חוזקות וחולשות של טבע בהקשר של החוב. בצד החיובי נכתב כי היא חברת התרופות הגנרית הגדולה ביותר בעולם, עם מובילות שוק בארה"ב ובאירופה; כי החברה מציגה כיום מדיניות ממושמעת של הקצאת הון (capital allocation) - לא מחלקת דיבידנד ולא מבצעת רכישות מהותיות; וכי היא מוכרת נכסים שאינם בליבת עסקיה, דוגמת עסקי בריאות האישה, שנמכרו תמורת 2.5 מיליארד דולר. עוד הם מציינים כגורמים חיוביים את תוכנית ההתייעלות, שנועדה להפחית ב-3 מיליארד דולר את בסיס ההוצאות של החברה, ואת העובדה שאין צפי להנפקות נוספות, משום שלחברה יש נזילות מספקת ל-3-4 השנים הבאות.

מנגד, בצד השלילי מזכירים כלכלני סיטי את הקשיים בשוק הגנריקה בארה"ב, הכוללים תחרות מוגברת בשל הגברת חלוקת האישורים לשיווק על-ידי ה-FDA, ולחצי מחירים בשל הקונסולידציה בקרב הרוכשים הגדולים. גורם חולשה נוסף הוא העובדה שטבע תלויה מאוד במכירות הקופקסון, המהווה 17% מהכנסותיה, שנתקל בתחרות גנרית.

עוד גורמי חולשה שמוזכרים שם הם הערכת סיטי שטבע תוכל לחזור לדירוג השקעה רק ב-2021; את הפחתות המוניטין העצומות (11 מיליארד דולר ברבעון האחרון של 2017) בגין עסקי הגנריקה בארה"ב; ואת העובדה ששני לקוחותיה הגדולים של טבע, חברות הפצת התרופות McKesson ו-AmerisourceBergen, אחראים על 31% מההכנסות שלה. לסיכום, הם מזכירים את הסיכון המשפטי הנוגע לתביעות פוטנציאליות שונות, החל מתחום ההתמכרות למשככי כאבים אופיואידים ועד לתיאום מחירים.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.