1. ההודעה של חברת אינטרנט זהב בסוף השבוע על גיוס הון כחלק מההיערכות שלה לפירעון האג"ח וכדי להימנע מהסדר חוב, הציפה כמה עניינים. הראשון, די צפוי, הוא שסאגת מכירת השליטה בבזק עוד רחוקה מסיום וגיוס ההון באינטרנט זהב הוא עוד התרחשות יחסית קטנה בעלילה שהולכת ומתפתלת (זוכרים את פסטיבל נתי סיידוף? בפרק הנוכחי הוא נעלם לגמרי); השני, שגיוס ההון הזה מציף את כל החוליים בקניית עסקת בשרשור על שרשור. כזכור, קומה מעל בזק זו חברת בי.קום, קומתיים מעל בזק זו אינטרנט זהב ושלוש קומות מעל בזק זו יורוקום, שנמצאת בפירוק. אינטרנט זהב ובי.קום הן שתי חברות ציבוריות עם בעלי אג"ח ודירקטוריונים עצמאיים ועם מנכ"ל עצמאי שאמור לדאוג לבעלי החוב והמניות. בקומה השלישית, חברה פרטית בפירוק כאמור, נמצאים הבנקים הנושים. בפועל, הן שתי חברות אחזקה, ללא פעילות אמיתית, לבד מאחזקותיהן בשרשור בבזק. כך נוצר פלונטר של אינטרסים מנוגדים בין החברות הלא ממש נחוצות הללו - אבל עצם קיומן והעובדה שהן ציבוריות עם בעלי מניות ואג"ח הוא כמו עצם בגרון.

העצם הזאת בגרון היא לב ליבה של הבעיה. זהו אשראי שניתן באחת הקומות העליונות, שנגדו קיבלו הבנקים בטחונות טובים בדמות מניות בחברה המחזיקה בבזק. וזו בדיוק הבעיה: ברגע שמתחילה בעיה באחת הקומות התחתונות, וכל הפירמידה רועדת, לביטחונות בקומה למעלה אין יותר מדי משמעות, וצריך לכבות את כל השריפות בקומות התחתונות, לפני שהן מתהפכות עליך. עכשיו צריך לכבות את השריפה באינטרנט זהב.

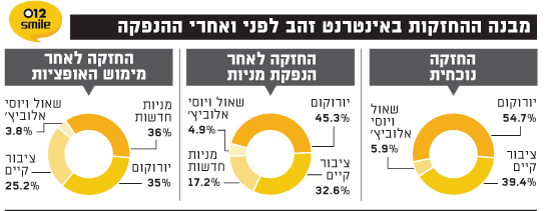

מבנה החזקות באינטרנט זהב

העניין השלישי, הוא הרצונות המנוגדים של הנושים, בעיקר בנק הפועלים מצד אחד ובנק דיסקונט מהצד השני. המתיחות בין שני הבנקים בנושא יורוקום מלווה את העלילה הזו מתחילתה: לפועלים אצה הדרך למכור את בזק דרך השרשור שלה למעלה (דרך אינטרנט זהב), לדיסקונט לא בוער הזמן והוא מעדיף למכור את בזק מלמטה (דרך בי.קום). גיוס ההון המתוכנן של אינטרנט זהב הציף שוב את המתיחות הזו והמחלוקת שעל הפרק היא: האם על הבנקים להשתתף בהנפקה ולשמור על כוחם באינטרנט זהב או לזרום עם האירועים כמשקיפים מהצד ואז, באחד התסריטים, לאבד בפועל שליטה על התהליך?

2. תמונת המצב היא כזו: הפועלים והבינלאומי מתלבטים אם להשתתף בהנפקת אינטרנט זהב משיקולים מובנים - אחרי שכבר נשרפו מאות מיליוני שקלים באשראי כושל, לא זורקים כסף טוב אחרי כסף רע, הרי ממילא מרבית הכסף שעלה בלהבות כבר הופרש להפסדי אשראי בדוחות. לכן, מבחינת הפועלים והבינלאומי עדיף לקושש מה שיש עכשיו ביד ולשים את את הסיפור העגום הזה מאחוריהם - עם מכירת השליטה באינטרנט זהב לבעלי תנופורט, כידן דהרי וירון אדיב.

בדיסקונט, לעומת זאת, הרוחות מנשבות לכיוון אחר. דיסקונט הוא הנושה הגדול ביותר בחברה וחלק משמעותי ממניות אינטרנט זהב משועבדות לו ולכן הוא שם את כל כובד משקלו על מנת למצות בעיניו את כל התהליכים כך שיקבל בסופו של דבר ערך מקסימלי לאחזקותיו. ובשבילו, המיצוי הזה ייקח יותר זמן וייעשה בדרך יותר פתלתלה - כלומר, השתתפות בהנפקה של אינטרנט זהב תוך הזרמה נוספת של כסף.

3. החיפזון מהשטן, והאימרה הזו תופסת לגבי הסיטואציה כאן. החלטה של הבנקים לא להשתתף בהנפקת אינטרנט זהב עלולה, כאמור, לתפוס אותם עם המכנסיים למטה בהמשך, כיוון שהשליטה עלולה לצאת מידיהם. אחרי הנפקה ללא השתתפותם מתחיל להתגלגל כדור שלג, שתוצאותיו לא צפויות והן עלולות בהחלט לפגוע באינטרסים של הבנקים. הם ידוללו בהחזקותיהם באינטרנט זהב, ואם האופציות בהנפקה ימומשו הם יגיעו להחזקה של 35% לעומת 54.7% כיום. מנגד, אם משקיע אחד (או קבוצת משקיעים מאוחדת) ירכוש את כל ההנפקה הוא עשוי להגיע להחזקה של 36% - החזקה אף גבוהה יותר מהבנקים. אמנם, היתר השליטה בבזק עדיין נשאר ביורוקום, אבל עם עו"ד חריף, ייתכן והמשקיע החדש יוכל לפנות למשרד התקשורת ולבקש היתר שליטה חדש. סוג של השתלטות עוינת, אם תרצו.

זאת ואף זאת: מי ירצה לרכוש את השליטה בבזק דרך אינטרנט זהב כשיש לו משקיע דומיננטי לצידו שעלול לגרום לו כאבי ראש? לבזק יש מספיק בעיות, בעל השליטה החדש לא ירצה עוד איום מרחף תמידית מעל לראשו.

4. המסקנה היא שדיסקונט צודק: השתתפות הבנקים בהנפקת אינטרנט זהב, לא רק תשמור על החזקותיהם בחברה, לא רק תוריד מעל הפרק את הסיכון באובדן השליטה בתהליך אחרי ההנפקה, אלא גם תקנה להם זמן ושקט - שני מרכיבים אקוטיים בכדי לפתור את הפלונטר של פירמידת בזק. הבנקים יורידו מהשולחן את האיום מצד בעלי האג"ח באינטרנט זהב למשך 2019 ואז יוכלו בשקט, בלי אקדח על הרקה, למכור את גרעין השליטה בבזק במכרז מסודר, מה שהיה צריך להתבצע מלכתחילה, ולא במשאים ומתנים שנמשכים חודשים ולא מניבים דבר.

ויש גם אינטרס ציבורי בכל עניין הזה שמשותף לבנקים: עדיף למכור את השליטה בבזק דרך הקומה הראשונה (בי.קום), אופציה עדיפה על משקיעים זרים או קרנות זרות, שאין להם עניין בפירמידות ולא בחברות בקומות על קומות. מהלך כזה, עשוי לגרום בסופו של דבר לפירוק אינטרנט זהב בעצמה, חברה מיותרת בפירמידה וקומה שאין בה ממש צורך. הבנקים, כנושים, רק עשויים להרוויח מכך.

הזמן והשקט, בשלב שבו נמצאת בזק, הוא גם טוב לחברה עצמה. לחברה מונה יו"ר מאוד דומיננטי, שלמה רודב, ואמור להיבחר מנכ"ל חדש. הדוחות לרבעון הראשון הצביעו עד כמה בזק צריכה שקט בשלב הזה: הרווח של החטיבה הנייחת והאינטרנט הוא למעשה כל הרווח של קבוצת בזק. כלומר, פלאפון, יס, בזק בינלאומי ו-וואלה! למעשה לא תורמות דבר מבחינת רווחיות. וואלה! כבר הוצבה על המדף, אבל אם בזק רוצה למצות את הערך בשאר החברות שלה, היא חייבת זמן ושקט כדי לטפל בבעיות הרגולטוריות שלה.

מחיר העסקה תלוי במחיר של מניית בזק והאינטרס של כל הצדדים שהוא יעלה. אי ודאות ומאבקי שליטה סביב בזק לא יוסיפו בריאות להתנהגות המניה.

5. התהליך למכירת גרעין השליטה בבזק נוהל יותר מדי זמן בצורה יותר מדי עקומה ורק הניב כותרות יפות. הגיע הזמן לנהל אותו בצורה ישרה ואחראית - הבנקים לא מוכרים פה עוד חברה קטנה שהגיעה לחדלות פירעון אלא את קבוצת התקשורת הגדולה. לכן, מכרז שימצה את כל האפשרויות הוא בר יישום בזמן קצר, אם רק הבנקים יניחו את האגו בצד ואת הרצון לסגור את הסיפור כמה שיותר מהר.

הבנקים לא רוצים לגלגל כדור שלג שבו הם יימצאו בעמדה נחותה, כמו למשל מניית המיעוט בקבוצת "ידיעות אחרונות", שבנק הפועלים תקוע עם כשליש מהמניות כבר שנים ארוכות וביחד עם דיסקונט (7%) יש להם כ-40% ממניות ההון (לא השליטה) בקבוצת תקשורת דומיננטית בישראל, מצב לא בריא לכל הדעות. האחזקה בידיעות תקועה לבנקים, במיוחד לפועלים, כמו עצם בגרון ונראה שאיש מהצדדים לא שש לחלץ אותה, בבחינת לא לבלוע ולא להקיא. לעומת זאת, העצם בגרון שנקראת אינטרנט זהב ניתנת בקלות לחילוץ.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.