החיפוש אחרי מניות זולות כבר לא באופנה עד כדי כך שכמה "משקיעי ערך" מוצהרים מאמצים היום מטרה רחבה יותר דווקא בשלבים המאוחרים של המחזור הכלכלי. המשקיעים הללו מתרחקים מהשקעות הערך שהעלו על נס אגדות כמו בנג'מין גרהם ותלמידו הרוחני, וורן באפט. גרהם ובאפט העריכו את מה שהם כינו הערך הפנימי של חברה, והשוו אותו למדדים כמו יחס (מכפיל) מחיר לתזרים מזומנים והון עצמי.

מניות ערך - שהיו מסורתית של יצרניות מוצרי יסוד, חומרים בסיסיים ויצרנים גדולים - תקועות לאורך כל תשע שנות הגאות בשוק המניות האמריקאי. מדד ראסל של 1,000 מניות הערך הגדולות ביותר בשוק ירד ב-2.1% השנה, וזו ירידה שנתית חמישית ברציפות, וירידה עשירית ב-11 השנים האחרונות. מדד מניות הצמיחה המקביל עלה השנה ב-6.9%.

כמה מבקרים אומרים שהאמצעים לזיהוי ערך התיישנו בשוק שנשלט על ידי השקעות פסיביות (תעודות סל) וחברות טכנולוגיה שאינן בעלות נכסים מוחשיים רבים. המגמות הללו דחפו יותר משקיעים למניות צמיחה מהירה כמו אפל ונטפליקס, שהניעו את העליות בשוק בשנים האחרונות. משקיעים אחרים פנו ללימודי מסחר מומנטום, פוזיציות צפופות, זרימת קרנות ומסחר שנובע מאירועים - אסטרטגיות שלא מזוהות עם השקעות ערך.

"אחד הדברים הקשים ביותר הוא לנסות לנסח מהו מסחר ערך", אר לייטון ספאר, מנהל קרן הערך של אופנהיימר. "קשה להצביע על מהי השקעת ערך בימינו, וקשה מאוד להחזיר את הרלוונטיות שלה בעיני המשקיע הקטן".

משקיעים רבים אומרים שהם לא מתגעגעים להשקעות ערך, למרות שרוב האנליסטים מסכימים שארה"ב מצויה בשלבים המאוחרים של מחזור הצמיחה הכלכלי. זה אומר שהמניות צפויות לסגת, ומשקיעים ששינו את האסטרטגיה שלהם וויתרו על מניות הערך המסורתיות, ייפגעו מכך שיתר השוק יהיה חשוף יותר לירידות.

השינוי השנוי ביותר במחלוקת שעשו משקיעי הערך הוא אולי ההיגררות אחרי מניות צמיחה. משקיעי ערך שמצדיקים קנייה של אמזון.קום או נטפליקס, לדוגמה, אומרים שהמניות הללו עדיין נסחרות בתת-שווי לשוק הרחב, למרות עליית ההכנסות שלהן.

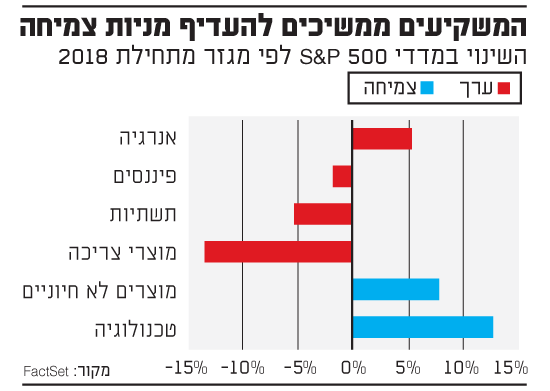

המשקיעים ממשיכים להעדיף מניות צמיחה

גם באפט נכנע לנוף המשתנה

אדי פרקין, מנהל ההשקעות הראשי במניות של איטון ואנס, אמר שקרנות ערך שהתעלמו ממניות FANG הפופולריות מאוד - פייסבוק, אמזון, נטפליקס וגוגל (אלפאבית) - נמצאות בסיכון של פיגור אחרי השוק.

"מניות FANG כל כך דומיננטיות במדדי הבנצ'מרק, שמי שלא החזיק אותן, הפסיד בשנים האחרונות", הוא אמר. היה צורך להחזיק אותן בתיק ההשקעות כדי להתמודד עם מנהלי קרנות הצמיחה.

קרן הערך למניות לארג'-קאפ (שווי שוק גדול) של איטון ואנס, שקיימת כבר יותר מ-80 שנה, מוטה לכיוון מניות פיננסיות כמו ג'יי. פי. מורגן צ'ייס, אבל יש לה החזקות גם באלפאבית.

אפילו משקיעי ערך ותיקים כמו באפט נכנעו בסופו של דבר לנוף הערך המשתנה, אם כי בתזמון לא מוצלח במיוחד. תשלובת ברקשייר האתאוויי של באפט בנתה לראשונה פוזיציה באפל בתחילת 2016, אחרי שהמניה כבר היתה יקרה לפי כמה מדדים, והיא הגדילה את ההחזקה מאז.

עם ערימת מזומנים של כ-110 מיליארד דולר, לבאפט ולברקשייר יש הרבה גמישות בהכנסת הכסף לעבודה. אבל באפט לא הבחין באמזון כמניית ערך - חברה ששינתה את המגזר הקמעונאי והניעה חלק גדול מהעלייה של השוק הרחב.

באסיפה השנתית של ברקשייר ב-2017, באפט הסביר למה שהוא מעולם לא השקיע באמזון: "הייתי טיפש מכדי להבין מה עומד לקרות", הוא אמר.

ריצ'רד מתיסון, מנהל תיקים בקרן הערך למניות גדולות של בלאקרוק, עוקב אחרי זרימת כסף או קרנות ופוזיציות אחרות כדי לזהות פוזיציות צפופות במשקיעים וחברות שנשארו אולי מאחור. הקרן שלו משקיעה במוליכים-למחצה - נישה בשוק הטכנולוגיה שאינה השקעת ערך קלאסית, אבל יותר משקיעים נמשכים אליה בגלל הביקוש הגדל לשבבים.

"השקעות ערך מסורתיות של קנייה בזול שקועות בבוץ כבר זמן רב", אמר מתיסון. "הגישה שלנו לערך התפתחה".

"הפכנו למעט יותר טקטיים"

קרן בלקרוק ירדה השנה ב-0.7% אחרי תשואה של 15% ב-2017, שהיתה הגבוהה ביותר שלה בארבע שנים.

מבחינת ספאר באופנהיימר, המשבר הפיננסי של 2008 היה נקודת מפנה, מפני שהמדיניות המוניטרית המקלה מאוד העלתה את מחירי רוב הנכסים, לרוע מזלם של משקיעי הערך.

בחמש השנים האחרונות, אופנהיימר מנסה לקבוע אילו בנקים יוכלו להפתיע את השוק בתשואות טובות על ההון או העלאת דיבידנד מהירה במבחני היציבות השנתיים שלהם.

"הפכנו למעט יותר טקטיים. יש לנו יותר מודעות של אילו אירועים יכולים להזיז את מחירים", אמר ספאר, שקרן הערך שלו ירדה ב-0.9% עד כה השנה, אחרי תשואה של 10% בשנה שעברה.

קרן הערך של אופנהיימר עדיין מחזיקה מניות לתקופה של כשלוש שנים, אבל צוות ההשקעות מוסיף או גורע מפוזיציות בודדות כדי להגדיל או להגן על תשואות בהתבסס על ניתוח הבנק שהם מבצעים. "אנחנו מבצעים 20% יותר פעולות בתיקים הללו בהשוואה למה שעשינו לפני עשר שנים", הוא אומר.

הקרן שלו גם טשטשה את קו התיחום בין ערך וצמיחה, ונכנסה לפוזיציות במיקרוסופט ויונייטד הלת' גרופ - שתי מניות שמדדי ראסל מגדירים כמניות צמיחה.

"כל מי ששורד בעולם הזה כמשקיע ערך, צריך לצאת ממדדי הערך הקלאסיים", אומר ספאר.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.