הנפקת נתח ממניות המיעוט בחברת המשקאות הקלים יפאורה, המתוכננת על ידי קבוצת כלל תעשיות (כת"ש), מייצרת דילמה למשקיעים בנוגע לכדאיות ההשקעה בחברה המונפקת - כלל משקאות. מדובר בחברה שהקימה כת"ש לצורך הנפקת נתח של 15% ממניות יפאורה (בשרשור) לציבור, וזאת כחלק מרצונה של כת"ש, שנמצאת בשליטת המיליארדר לן בלווטניק, לממש את החזקתה בחברת המשקאות (בסך-הכול כ-30% מהמניות).

קודם להנפקה המתוכננת ניהלה כת"ש מגעים, שלא עלו יפה, למכור את החזקת המיעוט שלה ביפאורה לבעלת השליטה בחברת המשקאות - חברת קרור של רוני גת ושלמה רודב, ועוד קודם לכך, למשקיעים זרים.

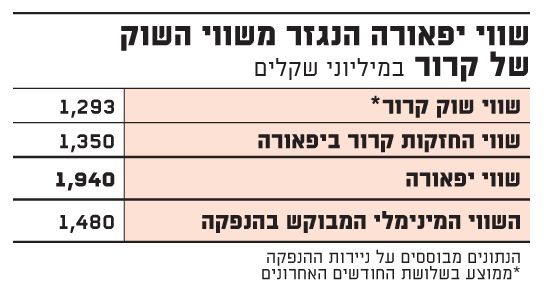

בהנפקת כלל משקאות, המתוכננת לצאת לפועל באמצע השבוע הבא, מבקשת החברה לגייס כ-225 מיליון שקל על בסיס שווי מינימלי של 1.5 מיליארד שקל ליפאורה כולה - נמוך ביותר מ-20% משווי של כ-2 מיליארד שקל, שלפיו הוערכה יפאורה עם היוודע רצונה של כת"ש לבצע את ההנפקה. מאידך, שווי זה גבוה בכ-30% מזה שלפיו הציעה בעלת השליטה ביפאורה, קרור, לרכוש את חלקה של כת"ש בתגובה לכוונתה להנפיק את חלקה.

שווי יפאורה הנגזר

השווי שאליו כיוונו בכלל משקאות בתחילה, נגזר משווי השוק של קרור, שבממוצע עמד בשלושת החודשים האחרונים על 1.3 מיליארד שקל, ומשקף, לפי התחשיבים של כת"ש וחתמי ההנפקה, שווי של 1.95 מיליארד שקל ליפאורה כולה (שווי של 1.35 מיליארד שקל להחזקותיה של קרור ביפאורה, העומדות על כ-70%

במסגרת הרוד שואו שמבצעת כלל משקאות בימים אלה, מדגישים מנהלי וחתמי ההנפקה את מדיניות הדיבידנד של החברה המנפיקה, של חלוקת 95% מתזרימי המזומנים שלה - על בסיס חלוקות דיבידנד שתבצע יפאורה - וכן את מכפיל הרווח הנוח (כ-8.5) שלפיו מתוכננת ההנפקה. פעילים בשוק ציינו כי מכפיל הרווח הנמוך יחסית, שלפיו נקבע שווי המינימום בהנפקה, הושפע מהמאבק שהתעורר בין כת"ש לקרור בעקבות רצונה של כת"ש לממש את ההחזקה, ומציינים כי חברות מזון ומשקאות אחרות נסחרות כיום בבורסה במכפילי רווח דו-ספרתיים.

"הזדמנות למשקיעים מוסדיים ופרטיים"

מול האטרקטיביות שמשתקפת מנתונים אלה של כלל משקאות, יש לחברה המנפיקה גם חולשה אחת מרכזית, והיא שהדיבידנדים העתידיים שעליהם היא מסתמכת, מתבססים על החלטות של הנהלת יפאורה - חברה שלכת"ש אין השפעה על מדיניותיה ועל מהלכיה.

אמנם על בסיס נתוני עבר, מי שמתכנן לרכוש ממניות כלל משקאות יכול להיות אופטימי, וזאת משום שבעשור האחרון (2008-2017) יפאורה חילקה לבעלי מניותיה דיבידנדים בהיקף מצטבר של 520 מיליון שקל, ולמעט שנתיים באותו עשור, חילקה דיבידנד בכל שנה, בדרך כלל בהיקף של כמה עשרות מיליוני שקלים. זאת ועוד, יתרות המזומנים השמנות של יפאורה, העומדות על יותר מ-400 מיליון שקל, מחזקות את ההערכה שהיא תמשיך לחלק דיבידנדים נאים לבעלי המניות. ואולם, חילוקי הדעות שהתעוררו בין כת"ש לקרור, עשויים להוביל למצב שבו רודב וגת, פעילים ותיקים ולמודי קרבות בשוק ההון, יפעלו למנוע חלוקה מאסיבית (או בכלל) של יתרות הרווח הגדולות של יפאורה. אין זה מן הנמנע כי רודב וגת אף ינקטו מהלך משפטי כדי לעצור את ההנפקה.

בקרור סבורים כי ההסכם בין הצדדים מחייב את כת"ש להציע את מניות יפאורה שבבעלותה לקרור, ואוסר על כת"ש למכור את המניות במחיר נמוך מזה שתציע קרור. בהתאם, בקרור סבורים כעת, משנדחו הצעותיה לרכישת המניות, כי כת"ש תידרש להנפיק את מניות יפאורה שבבעלותה רק במחיר ובתנאים שיהיו עדיפים על הצעתה של קרור, ובמילא תאבד את הזכות למנות דירקטורים בחברה. כת"ש מציינת בתשקיף שפרסמה כי לפי חוות דעת של משרדי עורכי דין מובילים (הרצוג פוקס נאמן ופישר בכר חן) אין לטענת קרור בהקשר זה כל אחיזה במציאות).

בתזמון מעניין, קיבלנו בימים האחרונים תזכורת למאבק קודם של קרור עם שותפיה בנוגע לחלוקת דיבידנד, שהסתיים כשידיה של קרור על העליונה, עם החלטת בית המשפט המחוזי בתל אביב לדחות את בקשת שותפיה של קרור ביצרנית הצ'יפס הקפוא תפוגן למתן סעד הצהרתי בעניין חלוקת דיבידנד של תפוגן.

מדובר בסכסוך שהתעורר בין קרור לשותפיה בתפוגן, חברת יבולים ש. שרון של משפחת שרון וחברת תופאפ של קובי פורת. כחלק מסכסוך שהתחיל ב-2016, בעקבות ניסיון של קרן ההשקעות קדמה לרכוש את מניות השליטה בתפוגן מידי שותפיה של קרור, יבולים ותופאפ דרשו חלוקת דיבידנד של 35 מיליון שקל, שתבצע תפוגן, וטענו כי רודב וגת התנגדו לקביעת מדיניות חלוקת דיבידנדים ומנעו חלוקת דיבידנד.

מבחינת תזמון ההנפקה, החולשה האחרונה המאפיינת את שוק ההנפקות הראשוניות (IPO) בבורסה, שגרמה בשבועות האחרונים לביטול כמה הנפקות של חברות קטנות (אייס אוטו דיפו, סלטיק ומסיעי שאשא) ולקיזוז ניכר בשווי שלפיו הושלמה הנפקתה של משווקת הסיגריות והממתקים גלוברנדס, לא פועלת לטובת כלל משקאות.

יפאורה עוסקת משנת 1993 בייצור ושיווק משקאות קלים, הכוללים 12 מותגי משקאות, ובהם שוופס, מי עדן, אר.סי קולה, עין גדי וספרינג, והיא מעסיקה קרוב ל-800 עובדים. מהנתונים שמציגה כלל משקאות, עולה כי יפאורה היא חברת המשקאות הקלים השנייה בגודלה בישראל, עם נתח שוק של 26%, כשלפניה ניצבת החברה המרכזית, המחזיקה ב-51% מהשוק, ואחריה טמפו עם נתח שוק של 15%. את 2017 סיכמה יפאורה עם הכנסות של 949 מיליון שקל, לצד צמיחה של 14% ברווחים, שהגיעו ל-129 מיליון שקל.

את ההנפקה מובילה דיסקונט חיתום, שתקבל יחד עם שאר חברות החיתום שיבצעו את ההנפקה, עמלת הפצה בסכום מינימום של 6.2 מיליון שקל. את סך עמלות ההפצה ועמלות ההתחייבות המוקדמת בהנפקה מעריכה כלל משקאות ב-12 מיליון שקל - רובן ישולמו על ידי כת"ש. בכת"ש סבורים כי מהלך ההנפקה הוא "הזדמנות מצוינת למוסדיים ולמשקיעים פרטיים להשקיע ולקבל חשיפה לאחת החברות המוצלחות במשק".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.