כשמדובר בשוק המניות, מכשירי השקעות באמצעות מדדים כבר מזמן מצאו את מקומם בארגז הכלים של המשקיעים, בארץ ובחו"ל. שוק האג"ח, לעומתו, לא מיהר לאמץ את הגישה "הפסיבית", והמשיך להתנהל כממלכה שמרנית, שנשלטת בעוצמה על-ידי הגישה "האקטיבית". קצת כמו שאלת הביצה והתרנגולת - אדישות המשקיעים בלמה את החדשנות בתחום האג"ח, ודלות המכשירים דיכאה את הביקוש למדדי האג"ח.

כך קרה, שציבור המשקיעים פספס הזדמנות פז ליהנות מתשואות נאות, מרמת סיכון נמוכה ומעלויות ניהול זולות, אשר בדרך כלל גלומות במכשירים פיננסיים שעוקבים אחרי מדדי האג"ח.

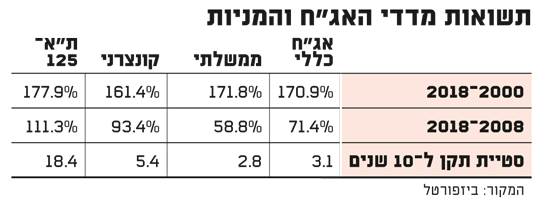

אם נתבונן במדד האג"ח הכללי המקומי על שני מרכיביו, הממשלתי והקונצרני, מאז שנת 2000 ועד היום, נגלה כי פער התשואה בינו לבין מדד המניות ת"א 125 עומד על כ-7% בלבד. מאז המשבר בשנת 2008, הניב שוק האג"ח כ-71%, מתוך זה הרכיב הקונצרני - כ-93%. שוק המניות סיפק למשקיע קרוב ל-111%. מעניין לגלות כי פערי הסיכון בין שני האפיקים אינם קרובים כלל: סטיית תקן של 18.4 בת"א 125 מול 3.1 באג"ח כללי ו-5.4 באג"ח קונצרני.

תשואות מדדי האג"ח והמניות

העשור האחרון היה "תור הזהב" של שוק האג"ח. איש לא שיער שהרחבות מוניטריות יימשכו כל כך הרבה שנים, שהריביות יירדו לשפל היסטורי, שהאינפלציה תדעך ושהחברות יחגגו את הריביות הנמוכות עם מבול של גיוסים. כל אלו "תדלקו" את שוק האג"ח, ועם הזמן עניין המשקיעים במכשירי אג"ח עלה. התעשייה הרימה את הכפפה, ומדדים חדשים צצו להם כמו פטריות אחרי הגשם.

שוק האג"ח הישראלי מציע היום מגוון רחב של מדדים, לפי אינספור חתכים ומאפיינים. לפני שבוחרים באילו מבין הסגמנטים הרבים ברצוננו להשקיע, כדאי להכיר את ההיררכיה הכללית. לשם כך נוח לנתח את מדד האג"ח הכללי, מדד שמאגד בתוכו את כל האג"ח הקיימות, מעין "סופרמרקט-על" של עולם איגרות החוב, שיכול לתת קירוב לבנצ'מרק האג"חי, כלומר "תיק השוק". המדד בנוי כסוג של "בבושקה", ניתן לקלף אותו שכבה אחרי שכבה, ובסופו של דבר להגיע לרמות הפירוט הגבוהות ביותר.

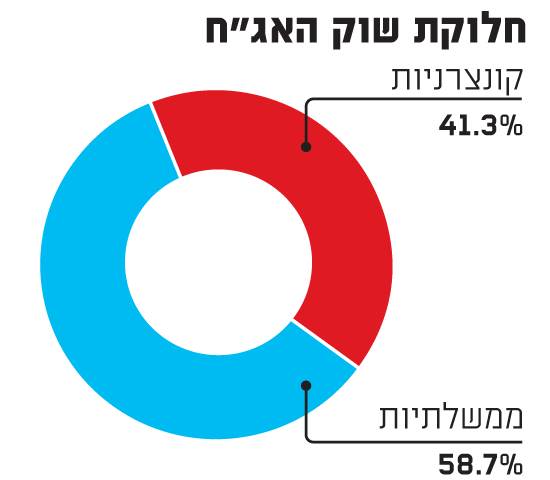

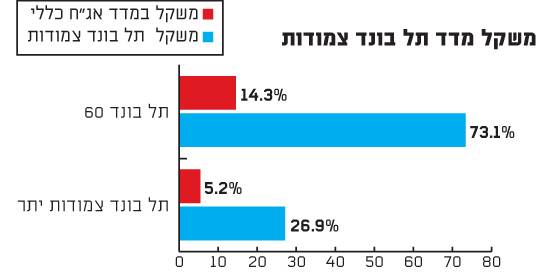

כמו במקרה של מדדי המניות, המשקל של כל איגרת ואיגרת נקבע לפי שווי שוק. יוצא שכוחות השוק - הביקוש וההיצע - הם האחראים הבלעדיים לחלוקה הפנימית. כוחות אלו קבעו שאיגרות חוב ממשלתיות מהוות כ-60% מהמדד, והיתר - איגרות חוב קונצרניות.

אינפו אגח

ישראל ביחס לעולם

מעניין כי בארה"ב ובאירופה, בשונה מבישראל, סגמנט האיגרות הממשלתיות והאיגרות הקונצרניות "ארוזים" בדרך כלל במדדים נפרדים. חלוקת 60/40 לטובת הממשלתיות בישראל מזכירה את מאזן הכוחות בארה"ב: 14.4 טריליון דולר ב-Treasuries, לעומת 8.8 טריליון דולר באג"ח Corporate.

בגוש האירו, החלוקה בין הממשלתי לקונצרני זהה כמעט. שוק האג"ח בישראל רשם קפיצה מטאורית אי שם בתחילת שנות ה-2000, מכ-10 מיליארד שקל בשנת 2000 הוא נסק לכ-330 מיליארד שקל. שיעור אג"ח חברות ביחס לתוצר עומד על כ-27%, בדומה ל-30% בארה"ב ופי שלושה בהשוואה לגוש האירו.

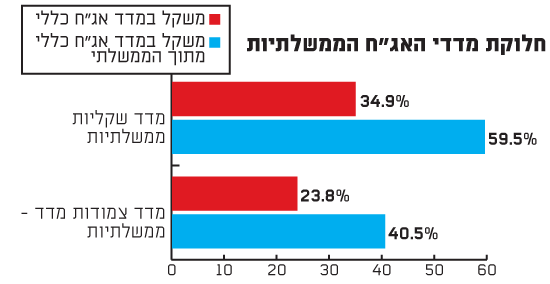

מדד אג"ח ממשלתיות - מורכב משני מדדים: מדד שקליות ממשלתיות, הכולל את כל איגרות החוב הממשלתיות שאינן צמודות למדד המחירים לצרכן הנסחרות בבורסה, ומדד צמודות-מדד ממשלתיות, הכולל את כל איגרות החוב הממשלתיות הצמודות למדד המחירים לצרכן הנסחרות בבורסה. היחס ביניהם הוא 60/40 לטובת השקליות. כאן המקום לציין, כי ממשלת ישראל מנצלת את סביבת האינפלציה הנמוכה, ומגייסת חוב באמצעות אג"ח ביחס של 70/30 לטובת האג"ח השקליות.

חלוקת מדדי האג"ח הממשלתיות

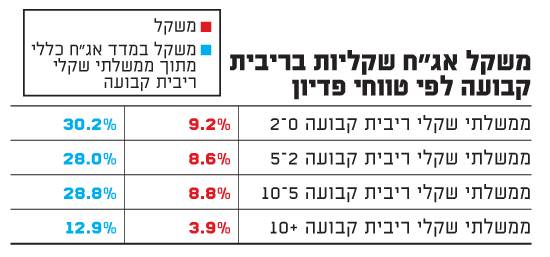

מדד שקליות ממשלתיות - מורכב משני מדדים: 90% מדד שקליות ריבית קבועה ממשלתיות, והיתר - מדד שקליות ריבית משתנה.

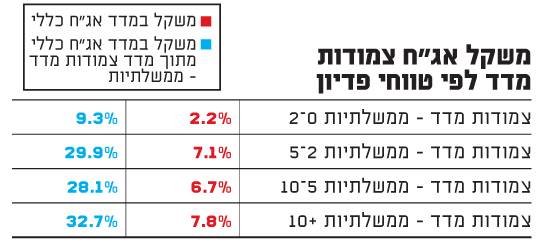

השקליות והצמודות מתחלקות לפי ארבעה טווחים לפדיון בשנים: 0-2, 2-5, 5-10, 10+.

אינפו אגח שקליות

אג"ח צמודות מדד

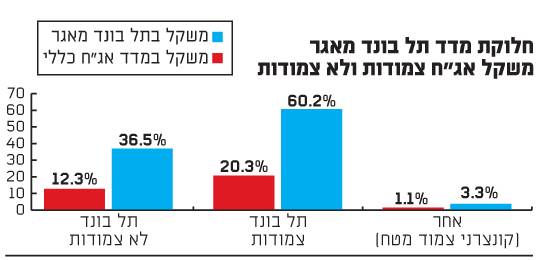

מדד אג"ח קונצרני - מדד אג"ח כללי-קונצרני כולל את כל איגרות החוב הקונצרניות הנסחרות בבורסה, ומתוכו תל בונד מאגר נותן חשיפה ל-80% מכלל האג"ח הקונצרניות.

אחד מתנאי הסף להכללת איגרת חוב במדד תל בונד מאגר הוא דירוג מינימלי של BBB מינוס בדירוג "מעלות", או Baa3 בדירוג "מידרוג". במדד אין מגבלת כמות או מגבלת הצמדה, כלומר יכולים להיות אג"ח צמודות או שקליות, בריבית קבועה או משתנה. עולם הקונצרני מתחלק אף הוא לקבוצות, לפי הצמדה למדד המחירים.

מדד תל בונד

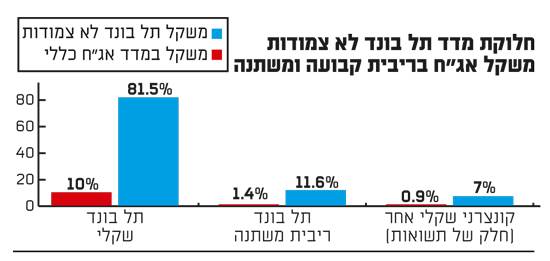

מדד תל בונד-לא צמודות - מורכב מאיגרות חוב לא צמודות, בעלות דירוג מינימלי של A מינוס בדירוג "מעלות" או A3 בדירוג "מידרוג". גם כאן יש חלוקה לריבית משתנה ולריבית קבועה.

מדד תל בונד לא צמודות

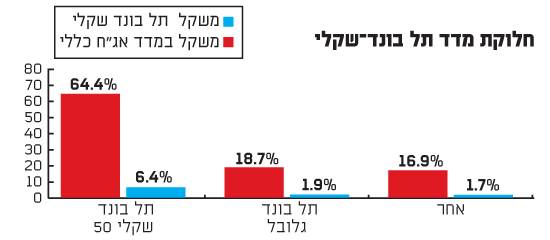

מדד תל בונד-שקלי - מחולק לתתי-מדד לפי דירוג ומח"מ. כמו כן, ניתן לפלח אותו על בסיס ענפי. החלוקה המסורתית יותר היא שקלי 50 ותל בונד גלובל.

תל בונד שקלי

מדד תל בונד שקלי-50 - כולל את 50 איגרות החוב הקונצרניות הגדולות של חברות בעלות זיקה לישראל, שנכללות במדד תל בונד-שקלי.

מדד תל בונד-גלובל - כולל את כל איגרות החוב הקונצרניות שהנפיקו חברות זרות, שאינן צמודות, בריבית קבועה, שנכללות במדד תל בונד-שקלי.

תל בונד-צמודות - כולל כל איגרות החוב הקונצרניות צמודות למדד בריבית קבועה, בדירוג מינימלי של A בדירוג "מעלות" או A3 בדירוג "מידרוג". ישנה חפיפה מסוימת בין מדד תל בונד-צמודות למדד תל בונד-תשואות, שנכון להיום נאמדת בכ-16.21%.

גם מדד תל בונד צמודות מחולק לתתי-מדד לפי דירוג ומח"מ, וגם כאן ישנה חלוקה ענפית. החלוקה המסורתית יותר היא תל בונד 60 וצמודות יתר. לבסוף, תל בונד 60 מתפרק לתל בונד 20 (53%) ותל בונד 40 (47%).

תל בונד צמודות

לסיכום, כמו במקרה של שוק המניות, גם שוק האג"ח מציע מדדי בנצ'מרק. בישראל ניתן לבחור במדד האג"ח הכללי, מדד מקיף שיכול לשמש עוגן לתיק ההשקעות. מגמה מתמשכת של ירידה בשיעור הריבית, בארץ ובחו"ל, פתחה למשקיעים הישראלים הזדמנויות השקעה נדירות, וככל שעלה העניין שלהם במדדים, חלה גם התפתחות מואצת של התעשייה. כיום קיים מגוון רחב של מדדי אג"ח, וכל אחד יכול לבחור את המכשיר התואם את ציפיותיו והעדפותיו, בהתחשב בחלוקה שנקבעה ב"תיק השוק" - מדד האג"ח הכללי.

■ הכותבת היא מנהלת מחלקת מחקר מדדים בקסם קרנות ETF, מקבוצת אקסלנס. לקבוצת אקסלנס יש עניין בנכסים פיננסיים המוזכרים בסקירה זו. המידע האמור הוא לצורך מידע בלבד ואין לראות באמור הצעה או ייעוץ לרכישה ו/או מכירה של ניירות ערך המתחשב בצרכיו של כל אדם.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.