כמו במשחק כדורגל שבו לעתים נאלצים האוהדים להתרגל להפסדים של קבוצת הבית שלהם, כך התרגלו בשנים האחרונות המשקיעים להספיד את האפיק הצמוד בשוק האג"ח. מדדים נמוכים, היעדר אינפלציה וציפייה כי המחירים לא יעלו, הובילו בשנים האחרונות לביצועי חסר של האפיק הצמוד מול השקלי. האם אחרי חמש שנים אנו עומדים בפני שינוי?

מדד המחירים לחודש מאי עלה ב-0.5% והאינפלציה ב-12 החודשים האחרונים עלתה ל-0.5%. זו עדיין מהאינפלציות הנמוכות ביותר מבין הכלכלות המפותחות, אבל במידה רבה הנתון הזה מטעה. מדד יוני (שיפורסם באמצע יולי) צפוי לרדת בשיעור של 0.2% - שזה נשמע מעט אבל מדובר במדד נמוך באופן היסטורי (ב-2017, למשל, ירד מדד יוני ב-0.7%), כך שאחרי שיפורסם מדד יוני, האינפלציה בישראל תהיה ברמה השנתית הגבוהה ביותר שלה מאז 2013, כמעט 1%. לשם השוואה, מדד המחירים לצרכן בארה"ב הוא סביב 3% ובאירופה כ-2%.

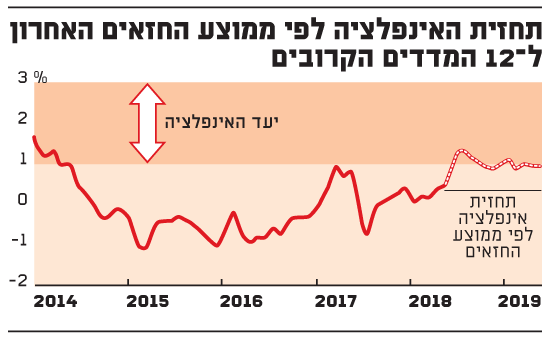

תחזית האינפלציה

בכל העולם האינפלציה עולה

כמו בישראל, גם בארה"ב ובאירופה האינפלציה ניצבת ברמות גבוהות יחסית לשנים האחרונות. לעליית האינפלציה בישראל תורמים גורמים גלובליים לצד סיבות מקומיות. כמו בארה"ב, גם בשוק המקומי נרשמת צמיחה כלכלית חזקה, רמות שפל של אבטלה ועלייה בשכר - המובילים ללחצי מחירים. השיפור בתחזיות הצמיחה בארה"ב והצפי לעדכון נתוני הצמיחה גם בשוק המקומי, מעידים כי גורמים אלה צפויים להמשיך לתמוך בעליית מחירים.

בד בבד, כמו בעולם גם השוק המקומי מושפע מעליית מחירי הסחורות ובראשן הנפט, המובילים להתייקרות תשומות ומוצרים. מלחמת הסחר הגלובלית ההולכת ומתעצמת בין הכלכלות הגדולות בעולם (ארה"ב, אירופה וסין) מאיימת להגביר את המגמה הזו.

ההכרזה האחרונה של ארה"ב בסוף השבוע על מכסים בהיקף של 50 מיליארד דולר על סחורות מסין ותגובת הנגד שכללה הטלת מכסים בהיקף דומה על סחורות אמריקאיות, מרחיבות עוד את מעגל המוצרים המתייקרים. המכסים האחרונים שהטילה ארה"ב קשורים בעיקר לנכסי קניין רוחני וטכנולוגיות, אך התגובה של סין כללה סחורות חקלאיות רבות, רכבי SUV, רכבים חשמליים, פחם, נפט, דלק ומכשור רפואי - צעד שעשוי להשפיע בסופו של דבר על הכיס של כולנו. המכסים האלה פוגעים גם בתעשיות היקפיות ולא רק באלה שעליהם הוטלו המכסים ישירות. כך למשל, אחת הנפגעות תהיה גם תעשיית השבבים האמריקאית. השבבים אמנם מיוצרים בארה"ב, אך בניסיון לנצל את כוח העבודה הזול בסין, הם נשלחים לסין להרכבה, בדיקות ואריזה. כעת, יידרשו היצרניות האמריקאיות לשלם מכסים על יבוא המוצרים של עצמן.

נחלשים הגורמים בארץ שתרמו לירידת מחירים

לצד לחצי המחירים הגלובליים, קיימים גם לחצי מחירים מקומיים בשוק הישראלי. מאז שנת 2014 האג"ח הצמוד, כמו גם האינפלציה, "סבלו" מהמהלכים האגרסיביים של הממשלה להורדת יוקר המחייה - ולא רק בתחום הדיור. פעמים רבות החלטות הממשלה הפתיעו את השווקים, שהגיבו בירידה גם בציפיות האינפלציה על רקע הודעות כמו הסרת חסמי יבוא לקראת חגים, רפורמות בתחום מועצות החלב, הורדת מחירי ביטוחי רכב חובה ועוד. בשנה האחרונה דובר לא אחת על כך שבמידה רבה מהלכי הממשלה בתחום הזה מוצו, מה שעשוי להעלות אל מעל פני השטח עליות מחירים בתחומים שונים.

בנוסף, התחזקות הדולר בעולם באה השנה לידי ביטוי גם מול השקל. המטבע האמריקאי התחזק מול השקל בכ-4% מתחילת השנה ואם תימשך המגמה הזו, הרי שפיחות השקל יבוא לידי ביטוי בעליית האינפלציה בגין המוצרים והסחורות המיובאות.

על רקע זה, אין זה מפתיע שממוצע תחזיות האנליסטים הישראלים לאינפלציה ב-12 החודשים הקרובים עלה באחרונה. טווח התחזיות גבוה יחסית לשנים האחרונות, והוא נע בין 0.8% ל-1.2% - מה שאמנם לא מעיד על התפרצות אינפלציה, אך בהחלט מהווה שינוי משמעותי לעומת חמש השנים האחרונות שבהן האינפלציה היתה שלילית במשך חלק ניכר מהזמן.

בניגוד לארה"ב, שבה הבנק המרכזי נחוש לנצל את המומנטום החיובי בכלכלה ואת עליית המחירים כדי להעלות את הריבית, לשוק המקומי התהליך הזה לא צפוי להגיע בקרוב. למרות המדד הגבוה יחסית ונתוני הצמיחה החזקים, בנק ישראל צפוי להשאיר את הריבית ללא שינוי בהחלטותיו הקרובות, כאשר תומכת בכך גם ההחלטה של נגיד הבנק האירופאי ביום חמישי האחרון להאריך את משך רכישות האג"ח ולדחות את עליית הריבית באירופה לקיץ 2019.

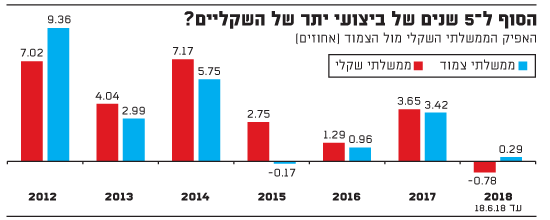

הסוף לחמש שנים של ביצועי יתר של השקליים

מה עושים עכשיו?

עליית האינפלציה וציפיות האינפלציה היו גורם מרכזי לכך שלאחר תקופה ארוכה של ביצועי חסר, האפיק הצמוד בולט השנה בביצועים טובים יותר מהאג"ח השקלי הלא צמוד. מתחילת 2018 עלה האפיק הממשלתי הצמוד ב-0.28%, בעוד שהשקלי ירד ב-0.7%. גם באג"ח הקונצרני ראינו מגמות דומות. באג"ח קונצרני בדירוגי A, הפער עומד על כ-2% לטובת האפיק הצמוד. בדירוגים הנמוכים (תל בונד תשואות מול תל בונד תשואות שקלי) ההשוואה בעייתית יותר, בשל הבעיות שמהן סובלות כמה מהחברות הגדולות במדד הצמוד (אינטרנט זהב, דסק"ש ואי.די.בי).

השורה התחתונה היא שנראה בניגוד לשנים האחרונות, כיום נראה נכון להחזיק משקל גבוה יותר של צמודים בתיק. אם גם אתם שותפים להערכה הזו, הרי שלנוכח התשואות השליליות באג"ח הממשלתי עד מח"מ 7 שנים, נראה כי החלטה נכונה יותר עבור רוב המשקיעים היא להחזיק אג"ח קונצרני צמוד בדירוגים גבוהים יחסית ובמח"מ לא ארוך. יש כיום היצע רחב של אגרות חוב קונצרניות מדורגות גבוה במח"מ קצר עם מרווח של 1% ויותר מעל אג"ח ממשלתי צמוד - לא רע עבור תשואה שוטפת בתיק ההשקעות.

נקודה חשובה נוספת היא שההבנה שאינפלציה תהיה חיובית, עשויה לשנות את שיקולי המס בבחירת מכשירי ההשקעה שנבחר להשתמש. רכישת אג"ח שקלי מחייבת תשלום מס בשיעור של 15% נומינלי. רכישת חשיפה לאותו אג"ח שקלי באמצעות קרן נאמנות לדוגמה, תחייב תשלום מס של 25% אבל ריאלי. ניתן להמחיש את יתרון המס בקרן הנאמנות בצורה מספרית. כיום בהשקעה באג"ח קונצרני שקלי במח"מ של כשנתיים, ניתן לצפות לתשואה שנתית של כ-1%-1.5%. השקעה ישירה של האג"ח תחייב תשלום מס מינימלי של כ-0.15%. לעומת זאת, השקעה באותו אג"ח באמצעות קרן נאמנות ותחת הנחת אינפלציה שנתית של 1% (לפי הציפיות בשוק), תהפוך את אותה השקעה באג"ח לפטורה ממס, לאור העובדה כי תשלום המס במקרה זה הינו רק על הרווח הריאלי.

הכותב הוא מנהל הפרויקטים ופיתוח עסקי בהראל פיננסים. הכותב ו/או חברות בקבוצת הראל ו/או בעלי עניין בהן ו/או בעלי השליטה בקבוצה, עשויים להחזיק ו/או לסחור, בעבור עצמם ו/או בעבור אחרים, בניירות הערך והנכסים הפיננסים המצוינים בכתבה זו. אין לראות בכתבה משום שיווק השקעות או תחליף לשיווק השקעות המתחשב בצרכיו האישיים והמיוחדים של כל משקיע

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.