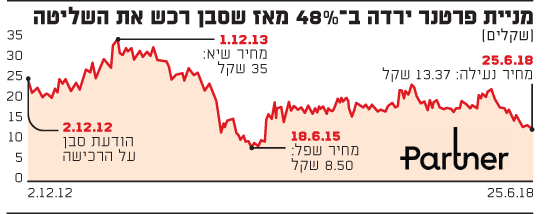

הירידות במניות של חברות הסלולר הוותיקות בתקופה האחרונה, על רקע כניסתה של מתחרה חדשה והצתה מחודשת של מלחמת המחירים בשוק, העלו סימני שאלה בנוגע להמשך שליטתו של איש העסקים חיים סבן בחברת פרטנר.

מניית פרטנר נפלה מתחילת השנה ב-39%, כך ששווי ההחזקה של קבוצת סבן (כ-30% מההון) בחברה התכווץ לכ-667 מיליון שקל בלבד - נמוך משמעותית מהיקף ההלוואה שעל סבן להחזיר להאצ'יסון, בעלת השליטה לשעבר בחברת הסלולר, בתחילת 2020. מדובר בהלוואת מוכר בסך 300 מיליון דולר (יותר מ-1 מיליארד שקל), שנלקחה בשנת 2009 על ידי חברת סקיילקס של אילן בן דב, בעת שרכשה את פרטנר מהאצ'יסון, כשהבטוחה להחזרתה הייתה מניות פרטנר הנרכשות.

מניית פרטנר

עם העברת השליטה בפרטנר לידי סבן בסוף 2012, לקח על עצמו הבעלים החדשים גם את הלוואת המוכר של האצ'יסון, הנושאת ריבית של כ-2% בשנה. כאמור, היה מי שהעריך באחרונה כי סבן עשוי לוותר על ההחזקה בפרטנר ולהחזירה לידי האצ'יסון, ובכך לקבע הפסד של כחצי מיליארד שקל שנגרם לו, "על הנייר" בינתיים, מהשקעתו בפרטנר.

חיים סבן כבר השקיע

סבן במגעים עם האצ'יסון

עם זאת, מבדיקת "גלובס" עולה כי קבוצת סבן נמצאת במגעים עם האצ'יסון במטרה להאריך את מועד הפירעון הנוכחי של ההלוואה (ינואר 2020). ברור שבקבוצת סבן לא יכולים להיות מרוצים מהמחיר הנוכחי של מניית פרטנר, אבל ככל הידוע, בקבוצה מתייחסים לפרטנר כאל השקעה ארוכת טווח, ולא מתרגשים מהנפילות האחרונות. בסבן מעריכים כי מחיר השוק אינו משקף את ערכה האמיתי של החברה, וגם כי יוכלו להוציא לפועל אסטרטגיה שתשביח את פרטנר ותוביל גם לעליית המניה בעתיד.

האצ'יסון מהונג קונג נמצאת בשליטתו של המיליארדר לי קה-שינג. בהנחה שהאצ'יסון תסכים להאריך את תקופת ההלוואה, זאת תהיה דחייה שנייה, משום שהסכם ההלוואה המקורי שנחתם מול סקיילקס, קבע שיש להחזיר את הסכום ב-2014.

דחייה נוספת, אם תגיע, תיתן לסבן ולפרטנר אוויר לנשימה, שיאפשר להם לקדם את אסטרטגיית הצמיחה של פרטנר לטווח הארוך - בין אם בשוק המסורתי של הסלולר, ובין אם בכניסה לשוק הטלוויזיה הרב-ערוצית (שכבר בוצעה) ובתוכנית החדשה שלה להיכנס לשוק כרטיסי האשראי, שעליה היא הודיעה לפני כחודש. בפרטנר מזהים סינרגיות משמעותיות בכניסה לתחום בזכות יכולותיה הקיימות בתחומי השיווק ושירות הלקוחות, ומעריכים כי הדבר יסייע לחברה לחזק את קשריה עם לקוחות עסקיים ופרטיים כאחד.

כפי שפורסם באחרונה ב"גלובס", הרצון של פרטנר לבחון כניסה לתחום כרטיסי האשראי קשור לקושי בשוק הסלולר לצמוח ולהתרחב. פרטנר רואה בפעילות הטלוויזיה ובפעילות הסיבים האופטיים מנועי צמיחה אורגניים, אבל היא גם יודעת שבמקביל היא חייבת למצוא מנועי צמיחה לא-אורגניים כדי לפצות על השחיקה בפעילות, שאינה מפוצה על ידי מנועי הצמיחה החדשים. המשמעות היא שפרטנר, בדומה לשאר החברות הסלולריות, מבינה שככל הנראה, ייקח לא מעט זמן עד שנראה התאוששות בשוק הסלולרי, והיא חייבת לנקוט צעדים כדי לשפר את מצבה, במטרה למנוע מעבר להפסד.

פרטנר, המנוהלת על ידיאיציק בנבנישתי, הצליחה להקטין את היקף החוב שלה באופן משמעותי בשנים האחרונות, והיא ממונפת פחות בהשוואה למתחרה סלקום. בסוף הרבעון הראשון החוב נטו שלה היה 919 מיליון שקל, והחוב ברוטו היה 1.6 מיליארד שקל, לעומת 1.9 מיליארד שקל ברבעון הקודם.

פרטנר נסחרת במקביל בנאסד"ק ובתל-אביב בשווי חברה של 2.3 מיליארד שקל. מניית החברה סובלת ממומנטום שלילי, על רקע כניסת המתחרה החדשה אקספון לשוק הסלולר המקומי. אקספון נכנסה לשוק באפריל, כך שהפגיעה במתחרות הוותיקות (פרטנר, סלקום ופלאפון) תבוא לידי ביטוי רק בדוחות הרבעון השני של 2018, שיפורסמו באוגוסט.

עם זאת, גם דוחות הרבעון הראשון, שפורסמו לפני כמה שבועות, היו פושרים למדי, כשפרטנר הציגה רווח נקי של 9 מיליון שקל על הכנסות של 826 מיליון שקל, ותזרים המזומנים החופשי שלה נשחק בשיעור דו-ספרתי והסתכם ב-21 מיליון שקל. בניסיון לתמוך במחיר המניה, פרטנר הודיעה במקביל לפרסום הדוחות כי בכוונתה לבצע רכישה עצמית של מניות בהיקף של עד 200 מיליון שקל.

המניה ירדה ב-58% מאז הרכישה

סבן רכש את השליטה בפרטנר בסוף 2012 - עסקה שהושלמה בינואר 2013. לסבן היה ניסיון מוצלח בשוק התקשורת הישראלי: שלוש שנים קודם לכן, הוא מכר (יחד עם קרן אייפקס ומורי ארקין) את מניות השליטה בקבוצת בזק לידי שאול אלוביץ, בעסקה שהניבה להם בתוך חמש שנים תשואה פנומנלית של מאות אחוזים ורווח של מיליארדי שקלים.

פרטנר היא סיפור שונה לחלוטין, שבינתיים מסב לסבן הפסדי עתק. את מניות השליטה בחברה רכש סבן מידי סקיילקס של בן דב, שהחברות בשליטתו נקלעו באותה תקופה לקשיים פיננסיים, ובהמשך קרסו תחת חובות הענק שרבצו עליהן.

במסגרת העסקה, רכש סבן 30.7% ממניות פרטנר שהיו בידי סקיילקס תמורת 250 מיליון שקל (לפי מחיר של כ-32 שקל למניית פרטנר) ועוד כ-2% מהמניות שהיו בידי בנק לאומי, תמורת 83 מיליון שקל נוספים (לפי מחיר של 26 שקל למניה). נוסף על כך, סבן קיבל על עצמו את החוב של סקיילקס להאצ'יסון בהיקף של 300 מיליון דולר (כ-1.05 מיליארד שקל בשער החליפין כיום).

בצעד של אמון בחברה, ולמרות הירידה במניה, קבוצת סבן רכשה מניות נוספות לפני שנה. פרטנר ביצעה אז הנפקת הון, שבה גייסה כ-200 מיליון שקל, וקבוצת סבן השתתפה בה ורכשה מניות תמורת 35.5 מיליון שקל, לפי מחיר של 19.6 שקל למניית פרטנר. כיום נסחרת המניה במחיר של כ-13.5 שקל - הנמוך בכ-58% בהשוואה למחיר המניה בעסקת הרכישה מסקיילקס. נציין כי בניגוד לנהוג בפרטנר תחת שליטתו של בן דב, בימיו של סבן החברה לא חילקה כל דיבידנד.

המשמעות היא שלאורך התקופה השקיעה קבוצת סבן סכום של כ-369 מיליון שקל ברכישת מניות פרטנר. במקביל, היא שילמה ריביות בהיקף של כ-110 מיליון שקל בגין ההלוואה מהאצ'יסון (עבור השנים 2013-2018), ובסך הכל השקיעה כבר קרוב לחצי מיליארד שקל - סכום שעלול להימחק אם סבן יחליט לוותר על מניותיו בפרטנר ולהחזירן להאצ'יסון כנגד ביטול ההלוואה שנטל ממנה.

כאמור, נכון להיום שווי השוק של החזקת קבוצת סבן בפרטנר נמוך במאות מיליוני שקלים מסכום ההלוואה שעליה להחזיר להאצ'יסון בעוד כשנה וחצי.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.