126 חברות לניהול תיקי השקעות מנהלות 286 מיליארד שקל של נכסי הציבור. כ-20 מהן, המוגדרות "חברות גדולות", מנהלות 240 מיליארד שקל, שהם כ-84% מסך הנכסים המנוהלים בתעשייה.

רוב הכסף המנוהל - כ-60%, מנוהל עבור לקוחות פרטיים ותאגידים: חברות ממשלתיות, רשויות מקומיות, חברות עסקיות, מלכ"רים, קיבוצים וכו', ואילו כ-40% עבור קופות גמל (מפעליות), קרנות פנסיה, חברות ביטוח (פוליסות פיננסיות) וקרנות נאמנות (הוסטינגים).

בשנים האחרונות ניכרה בלימה במגמת הצמיחה ארוכת הטווח של התעשייה, שעומדת על כ-5% בממוצע רב-שנתי, אך דווקא בשנה האחרונה נרשמה צמיחה נאה.

מה שעשוי להביא לשיפור הוא מימוש ההצעה לאפשר פתיחת חשבון ייעודי בסכום מוגבל (הדומה לקופת גמל להשקעה) שייהנה מיתרונות מס.

רשות ניירות ערך ממשיכה בפרסום נתונים אודות תעשיית ניהול תיקי השקעות. הפרסום הראשון שלה התייחס לאמצע 2014, סוף 2013, ובפרמטרים מסוימים גם ל-2012.

מספר החברות המנהלות

סטטיות משמעותו נסיגה

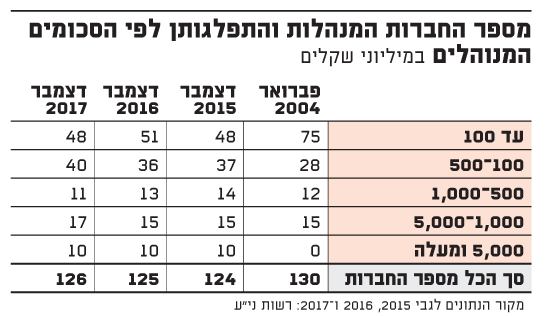

126 הוא מספר החברות בעלות רישיון לנהל תיקי השקעות בסוף 2017. בשנים האחרונות ניכרת מגמה של זחילה איטית מאוד במספרן כלפי מעלה - כאשר חלק מהחברות מתחסלות, חלקן מתמזגות, וחדשות מוקמות. לשם השוואה: מספר החברות בסוף שנת 2013 עמד על 120 (אחרי שירד מ-134 חברות בסוף 2012). השיא במספר הגופים נרשם ב-2007, רגע לפני הנפילה, עם 207 גופים ומאז קטן מספרם בכ-40%.

20 הוא מספרן של החברות המוגדרות "גדולות", דהיינו, 13 חברות שמנהלות יותר מ-5 מיליארד שקל עבור יותר מ-1,000 לקוחות, 5 כאלה שמנהלות אמנם פחות מ-5 מיליארד שקל, אבל עבור יותר מ-1,000 לקוחות, ו-2 שעמדו בקריטריונים האלה בשלוש השנים האחרונות. מספרן נותר יציב במשך כל השנים האחרונות, 18 חברות, וגדל השנה ל-20 רק כתוצאה מהגדרה טכנית.

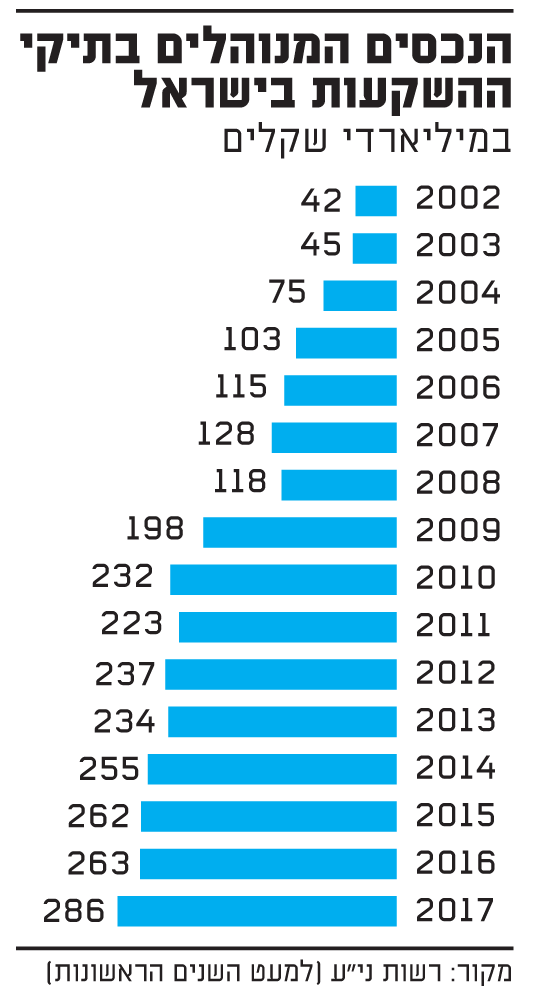

286 מיליארד שקל הוא סך הנכסים המנוהלים במסגרת ניהול תיקי השקעות. בשנים האחרונות היקף נכסי התעשייה היה מאוד סטטי ונע סביב 260 מיליארד שקל, וסטטיות במקרה זה פירושה נסיגה, שכן התשואות שהפיקו תיקי השקעות בשנים האחרונות עמדו על ממוצע של כ-4% עד 5% בשנה, כך שהגורם הזה כשלעצמו היה צריך להביא את נכסי ניהול תיקי השקעות ליותר מ-300 מיליארד שקל כיום. המשמעות היא שבפועל יצאו כמה עשרות מיליארדי שקל מתיקים מנוהלים לכמה כיוונים.

ראשון בהם - הנדל"ן, כמובן, אבל חלק מהכספים של הלקוחות, בעיקר היותר אמידים, פנה למכשירי השקעה חלופיים: פוליסות פיננסיות, תיקון 190, קופות גמל להשקעה, קרנות גידור וכיו"ב.

יחד עם זאת, מעניין לציין כי ב-2017 נרשם דווקא גידול נאה בשיעור של כ-6%, גם בנכסים המנוהלים עבור המוסדיים וגם עבור הלקוחות הלא מוסדיים. חלק מכך נובע מהתשואה הגבוהה יחסית (לממוצע בשנים הקודמות) שהושגה ב-2017. הגידול בלקוחות המוסדיים מוסבר בכך, שמחציתו מגיע מתשואת שוק ומחציתו - מגידול בפעילות של פוליסות פיננסיות וקרנות נאמנות בהוסטינג.

5% הוא שיעור הגידול הרב שנתי של התעשייה הזו כאשר בוחנים אותה בפרספקטיבה של 14 השנים האחרונות, למרות ואחרי הבלימה של השנים האחרונות, למעט 2017.

הגידול ארוך הטווח של התעשייה במונחי הנכסים תואם את מגמת הגידול בסך הכל הנכסים הפיננסיים של הציבור והוא נבע בראש ובראשונה מהתשואה החיובית שהפיקו תיקי ההשקעות בכל השנים שמאז 2004, למעט, כמובן, 2008 ובמידת מה גם ב-2011. שיעור ההצטרפות של הציבור לשירות הזה לא היה דרמטי: מספרי הלקוחות בשנת 2004 עמד, על פי האומדן שערכנו אז, על 40 אלף, וכיום מגיע מספרם, לפי הערכתנו, לכ-68 אלף - גידול שנתי ממוצע של כ-4%.

הנכסים המנוהלים בתיקי

נשארים יותר זמן מבקרנות הנאמנות

4-5 שנים לערך הוא המח"מ הממוצע של לקוח בחברה לניהול תיקים. ממצאים מעניינים במיוחד בדוח רשות ניירות ערך שלא הופיעו בדוחות הקודמים שהיא פרסמה, מתייחסים לשיעור ההצטרפות והעזיבה של לקוחות בניהול תיקים. נתונים אלה יש בהם כדי ללמד על שיעור התחלופה של לקוחות החברות לניהול תיקים, אבל במגבלות שונות, שכן הצטרפות של לקוח יכולה להיות של לקוח חדש שעד כה לא ניהל תיק השקעות באמצעות חברה לניהול תיקי השקעות, או שהיא מייצגת פשוט מעבר - נטישה של חברה אחת לטובת חברה אחרת. בתעשיית ניהול תיקי השקעות נהוג לומר שהמח"מ הממוצע של לקוח נע סביב 4-5 שנים.

בכל מקרה, זו תקופה ארוכה הרבה יותר משיעור התחלופה בתעשיית קרנות הנאמנות, שם מקובל לומר שתקופת ההחזקה של לקוח בקרן נאמנות מסוימת נעה סביב 4-7 חודשים. הסיבה העיקרית לפער הזה נובעת מכך שבניהול תיקי השקעות קיים קשר ישיר בין החברה, ובאופן אישי - מנהל השקעות ו/או מנהל הקשר עם הלקוח לבין הלקוח, בעוד שכאשר מדובר בקרן נאמנות, החברה המנהלת כלל לא מכירה את הלקוח והשליטה על החלטותיו מצויה בידיו או בידי היועץ הבנקאי המלווה אותו. וכך, במקרה של שינוי בטעמים של הלקוח ו/או של היועץ, או במקרה של הורדת דירוג לקרן בבנק עימו עובד הלקוח, היחידות בקרן נמכרות לטובת קרן אחרת, בדרך כלל, של מנהל קרנות אחר.

רכישת יחידות בקרן או מכירתן אינה כרוכה בעמלות קנייה או מכירה (להוציא בקרנות מחקות), מה שמקל מאוד על ההחלטה לעבור מקרן אחת לרעותה.

17% הוא שיעור עזיבת הלקוחות בקרב חברות גדולות מול שיעור הצטרפות של 16%. לעומת זאת, בחברות קטנות מאוד שיעור ההצטרפות של לקוחות חדשים גבוה משיעור העזיבה: 28% מול 16% בהתאמה. הסיבה לכך הינה בדרך כלל ה"מלאי" של החברות הקטנות שהוא קטן יותר. סך הגידול בנכסי החברות הקטנות מתבטא בזינוק מ-37 מיליון שקל ל-46 מיליון שקל. שיעור זינוק זה הינו משמעותי ביחס לשנים הקודמות, שבהן שיעור השינוי בהיקף הנכסים של החברות הקטנות היה זהה לשיעור השינוי של חברות הגדולות.

7% הוא הזינוק בהיקף הסכומים המנוהלים בקטגוריה של יותר מ-5 מיליון שקל ללקוח. תופעה מעניינת התרחשה בהתפלגות הכספים המושקעים באמצעות ניהול תיקי השקעות. דווקא בשתי הקטגוריות של תיקי ההשקעות בסכומים הנמוכים יותר של עד 150 אלף שקל, ועד 500 אלף שקל נרשמה ירידה בסכומים המושקעים בשיעור של 6% ושל 9% בהתאמה.

לעומת זאת, היקף הסכומים המנוהלים בקטגוריה של חצי מיליון שקל עד 1.5 מיליון שקל גדל ב-2.5%, ובקטגוריות של תיקים בגודל של 1.5 מיליון שקל עד 5 מיליון שקל ומעבר ל-5 מיליון שקל נרשם, כאמור, זינוק של 7.6% ושל 7.7% בהתאמה.

זה יכול להעיד על מודעות גוברת, ובעיקר צורך גובר של לקוחות אמידים בשירות הזה ו/או כניסת תאגידים חדשים כלקוחות, או הגדלת סכומים מצד לקוחות קיימים מהיותר מבוססים.

24% הוא שיעור הגידול שנרשם ב-2017 בהיקף הנכסים המנוהל על-ידי החברות ה"קטנות" לעומת גידול של 6% בנכסי החברות ה"גדולות".

ריכוזיות: 10 החברות הכי גדולות מנהלות יחד כ-120 מיליארד שקל, שהם כ-71% מהנכסים המנוהלים עבור לקוחות שאינם מוסדיים, בעוד ש-88 החברות הקטנות ביותר (מתוך 126 חברות) מנהלות רק כ-7% מסך הנכסים, ובתווך - עוד 28 חברות מנהלות 22% מן הנכסים.

לכאורה, רמת ריכוזיות גבוהה, אבל בכל זאת התעשייה הזו מתאפיינת ברמת תחרות גבוהה ביותר, וכל לקוח יכול למצוא את מבוקשו לפי העדפותיו - ניהול תיק השקעות בחברה גדולה/בינונית/קטנה. התחרות החריפה מתנהלת לא רק בתוך התעשייה, אלא גם מול מוצרים אלטרנטיביים, כלומר, גם מול מוצרים שמחוץ לתעשייה. התחרות החריפה מתבטאת בעשור האחרון בירידה של ממש בדמי הניהול המקובלים בתעשייה.

■ הכותב הוא יו"ר בית ההשקעות מיטב דש ויו"ר איגוד החברות הציבוריות.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.