אני מודה שהייתי ספקן, אבל התוצאות מדברות בעד עצמן: 'שאפו' לאחים חג'ג' שלקחו שלד בורסאי והפכו אותו לחברה חיה ובועטת, עם פרויקטים בהיקף מצטבר של מיליארדי שקלים ורווחים של מאות מיליונים.

האחים, עידו וצחי, היו פעילים בתחום הנדל"ן בכלל ובקבוצות רכישה בפרט עוד לפני שרכשו את השליטה בשלד אסים. אבל החל מ-2011, עם רכישת השלד, הם ריכזו את רוב הפעילות דרכו (ודרך החברה הבת, רגנ'סי - שלד נוסף שרכשו).

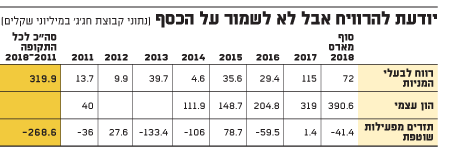

מאז רכישת השליטה, הרוויחה קבוצת האחים חג'ג' כ-320 מיליון שקל, וההון שלה עלה יותר מפי 10 ל-390 מיליון שקל. הרווחים הגדולים מגיעים מהמגדלים שהיא בונה (בעיקר פרויקט מגדלי הארבעה בתל אביב), וניתן לחלקם לשני סוגים: רווחים מניהול של קבוצות הרכישה, ורווחים מייזום והשבחה של הפרויקטים.

במקביל, מניית החברה עלתה בתקופה זו ב-300% ושוויה כעת הוא כ-450 מיליון שקל. בקיצור, סיפור הצלחה. אבל, שאלה אחת חשובה מעיבה על כל הסיפור - עם כל הרווחים הגדולים האלו, איפה הכסף?

איך ייתכן שב-7 שנים החברה הרוויחה 320 מיליון שקל, אך לא הכניסה לקופה אפילו שקל אחד(!)? איך ייתכן שבפועל תזרים המזומנים שלה מפעילות שוטפת בתקופה הזו הוא גירעוני - מינוס של 269 מיליון שקל?

יודעת להרוויח

הגדלת המלאי ע"ח התזרים, אבל עד כמה?

הסיבה העיקרית לכך היא רכישה ותשלומים בגין קרקעות למלאי ובנייה שוטפת של פרויקטים שמוגדרים עדיין במלאי. במילים פשוטות: החברה אמנם מרוויחה, אבל היא משקיעה את רווחיה במלאי של פרויקטים חדשים בהיקף גדול עוד יותר מהרווחים עצמם. זה מנגנון שהולך וגדל ומזין את עצמו, על ידי רווחים והון זר (מימון שוטף).

והנה דוגמה - נניח שבשנה מסוימת קבוצת חג'ג' הרוויחה 50 מיליון שקל, ונניח שבשנה הזו היא החליטה לרכוש קרקעות לבנייה עתידית בסך של 90 מיליון שקל. הקרקעות האלו הן חלק מהפעילות השוטפת, שכן הן מוגדרות בסעיף המלאי, ולכן הן חלק מדוח תזרים המזומנים מפעילות שוטפת. כך, לצד רווח של 50 מיליון שקל, יש תשלום של 90 מיליון שהופך את התזרים לשלילי - מינוס 40 מיליון שקל (בהנחה כמובן שאין שינויים אחרים בין הרווח לתזרים).

חברה שצומחת ומתכוונת להמשיך ולגדול, חייבת להגדיל באופן שוטף את המלאי שלה, וזה מקטין את התזרים. עם זאת, הפערים הגדולים בין הרווח לתזרים (השלילי) במקרה של חג'ג' - חריגים.

סיבה נוספת לפער הגדול בין הרווח לתזרים היא שערוכים של הנדל"ן להשקעה. חג'ג' בחלק מהפרויקטים שלה היא יזמית שמטרתה להשביח את הנכסים - חלק גדול מהרווח שלה בשנים האחרונות נובע מהשבחה של הקרקעות, שנובעת גם מעלייה כלכלית וגם בזכות השבחת תוספות הבנייה על הקרקע.

כשהקרקעות האלה מושבחות, זה מתבטא ברווחי שערוך בדוח הרווח והפסד. הרווחים האלו לא מתבטאים בגידול במזומן - זה רווח שאין לצדו תזרים. חג'ג' הכירה ברבעון הראשון של 2018 ברווח של 73.3 מיליון שקל כתוצאה מעליית ערך נדל"ן להשקעה. אלמלא הרווח הזה, השורה התחתונה הייתה קרובה לאיזון, ורחוקה מהרווח בפועל - 72 מיליון שקל. זה לא אומר שהרווח לא אמיתי או לא איכותי, זה אומר שהוא לא מבטא תקבול של מזומנים. ורווחים כאלו היו לחג'ג' בשפע.

הרווחים האלו אמנם מרחיבים את הפער בין דוח הרווח והפסד לדוח התזרים. אבל כשחושבים על זה - רווחי השערוך הם למעשה הקדמת רווחים לדוחות הכספיים, כשהתזרים (בעת מימוש הפרויקט) יגיע לאחר מכן.

רווח השערוך ברבעון הראשון נובע מפרויקט איינשטיין בתל אביב (ששווה בפני עצמו טור נפרד). מדובר על פרויקט "על הנייר", אבל בגלל השבחה עתידית שצפויה בו, הרי שכבר עכשיו רושמים בחג'ג' חלק גדול מרווחיו. נראה שהיה הגיוני יותר (ברמה כלכלית, לא חשבונאית) להכיר ברווחים האלו תוך כדי התקדמות הפרויקט, אלא שהחשבונאות מאפשרת להכיר בכל הרווח שנצבר בנקודת הזמן של פרסום הדוח. מכאן שכאשר אתה יזם בשוק שבו מחירי הקרקעות עולים, אתה מרוויח עוד לפני שהקמת את הפרויקט (בזכות רווחי שערוך), ודווקא בהמשך הרווחים השוטפים צנועים ויציבים יותר.

אפשר לחלק את הרווחים מהפרויקט לשניים - רווחי שערוך ורווח יזמי. הרווח היזמי הוא שוטף ומוכר על פי קצב התקדמות הפרויקט, והוא אמור להיות יחסית צנוע וקבוע (רווחיות גולמית בכלל הענף היא 10% עד 20%). אבל, מי שיש להם קרקעות מרוויחים יותר - הרבה יותר בגלל עליית ערך המלאי. אצל קבלנים/יזמים "רגילים" הרווח מהקרקעות מתבטא עם התקדמות הפרויקט. אצל חג'ג' - שחובשים גם כובע של מחזיקי נדל"ן להשקעה - הרווח מהשבחה מוקדם לתחילת הדרך.

פרוייקט איינשטיין/ צילום: אתר החברה

הרווח או התזרים - על מי מסתכלים?

אם כך, אלו שתי הסיבות העיקריות (אך לא היחידות) לפער בין הרווח לתזרים המזומנים. אבל כל העניין הזה נתון לפרשנות. אי אפשר לנתח את הרווח בלי להבין מה קורה בתזרים, וההיפך - אי אפשר להתייחס רק לתזרים בלי להתייחס לרווח. ככלל - הרווח הוא העוגן; הרווח מבטא הכנסות פחות הוצאות, גידול בהון העצמי, הוא מספר לנו על יכולת החברה לחלק לבעלי המניות דיבידנדים מהרווחים שלה.

התזרים מבטא עד כמה הרווח הזה מורגש בחשבון הבנק. יש סיבות טובות לחברות רבות לנצל את הרווחים לסבסוד של נכסים שונים, לרבות מלאי. במקרים רבים זה דווקא מעיד על צמיחה והערכה של החברה לגבי המשך צמיחה, אבל במקרים אחרים זה משקף סחרור ואמונה עיוורת. כל אחד יכול לפרש את התזרים (החלש יחסית לרווח) בצורה אחרת: אם כחולשה או דווקא כחוזקה. דבר אחד חשוב לזכור ביחס לתזרים - הוא כביכול מחולק לשניים: תזרים מפעילות שוטפת (קיימת), והשני הוא תזרים (בעיקר תשלומים) בגין רכישת קרקעות לפרויקטים החדשים. כלומר, כאשר אנחנו רואים בשנה מסוימת שחג'ג' הרוויחה סכום עתק, אבל התזרים שלה שלילי, אז חשוב להבין כמה מהתזרים קשור לפעילות השוטפת (בנטרול רכישה ותשלום על פעילות/קרקעות חדשים) וכמה זה התשלומים בגין הרחבת העסק ורכישת קרקעות.

אם התזרים מהפעילות השוטפת (ללא רכישת קרקעות) שלילי או חלש ביחס לדוח הרווח והפסד, הרי שיש בעיה. אבל אם יש מתאם מסוים (או הפרש מוסבר - למשל עליית ערך נדל"ן), אז נראה שהרווח אמיתי/איכותי, והתזרים השלילי נובע בעיקר מרצון לגדול.

קבוצת חג'ג', מן הסתם, לא אוהבת את ההצגה השלילית של התזרים. כך, החל משנת 2017 היא המציאה סעיף חדש בדוח התזרים, סוג של סיכום ביניים תחת הכותרת: מזומנים נטו מפעילות שוטפת לפני עלייה במלאי בניינים ותשלומים על חשבון זכויות מקרקעין.

הסעיף הזה מבטא למעשה את נטרול התשלומים בגין רכישת קרקע ומלאי. כלומר, החברה חילקה את התזרים לשני הסוגים שהוזכרו לעיל - לתזרים שוטף ולתזרים שנובע מגידול במלאי שאמור לייצר צמיחה עתידית. ברור שבמצטבר וברוב השנים התזרים/הסעיף החדש (שמנטרל את התקבולים בגין רכישת מלאי) הוא טוב יותר: בשנת 2017 התזרים השוטף הכולל הסתכם ב-1.4 מיליון שקל, לעומת רווח של 115 מיליון שקל; אבל בנטרול תשלומים בגין מלאי בניינים וזכויות מקרקעין, המזומנים נטו אשתקד הסתכמו ב-91 מיליון שקל. כאן כבר יש מתאם עם הרווח.

גם שנה קודם לכן, ב-2016, התזרים שופר בהצגה החדשה, אך עדיין היה שלילי (כ-30- מיליון שקל לעומת כ-60- מיליון שקל בתזרים המקורי, ולעומת רווח של 29 מיליון). כך שהפער עדיין משמעותי.

ורגע לפני סיכום, נחזור לשאלת הבסיס - איפה הכסף? אז אנחנו יודעים איפה הוא, אבל עוד לא יודעים מאיפה הכסף. הכסף שהחברה הרוויחה נמצא במלאי ובשערוכים, אבל החברה לא הסתפקה ברווחים שלה כדי לגדול, היא הגדילה את הרכישות של קרקעות ומלאי, כך שהתזרים שלה בכל התקופה כאמור הוא מינוס 269 מיליון שקל. ומי מימן את המינוס הזה?

התשובה נמצאת בתזרים המזומנים מפעילות מימון - המימון הגיע מהציבור (בגיוסי אג"ח) ומהבנקים.

■ הכותב הוא מרצה לחשבונאות, ניתוח דוחות כספיים והערכות שווי, ויועץ בתחומים אלה. בכל מקרה, אין לראות בכתבות אלה משום עצה ו/או המלצה לרכישה או למכירה של ניירות ערך. כל הפועל בהסתמך על המאמר ו/או על תוכנו, אחראי באופן בלעדי לכל נזק ו/או הפסד שייגרם לו.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.