נסו להיזכר כמה פעמים שמעתם את המילה "רפורמה" בכלל בהקשרים כלכליים בשנים האחרונות ונסו גם להיזכר אם אותן מאות "רפורמות" שיצאו ברעש גדול לדרך אכן הגשימו את יעדן, אכן מילאו אחר הבטחותיהם ואכן דאגו לצרכן ולאינטרס הציבורי. ובכן, יש מעט כאלה, כי מרבית הרפורמות שהוכרזו לא יצאו לפועל ואם בכל זאת יצאו, יושמו בצורה עקומה, כך שלא תרמו דבר. כזה הוא המצב בשוק הבנקאות: למרות הבטחות חוזרות ונשנות של המערכת הרגולטורית להכניס תחרות "לטובת הצרכן" - מוועדת בכר ועד ועדת שטרום - שום דבר ממשי לא התקדם. נהפוך הוא: ועדת בכר גרמה נזק של מיליארדי שקלים לפחות לצרכנים (בעלייה של דמי הניהול) ששולשלו לכיסם של מעטים. למרבה הצער, גם ועדת שטרום הולכת בדרכה.

בזמנו הזהרנו פה שלא צריך להתרגש מההכרזות הפומפוזיות שליוו את ועדת שטרום על "תחרות", על "רפורמה" ועל מלחמה ב"יוקר המחיה" ועל "התמקדות בצרכן" או "מאבק למען האינטרס הציבורי". הציבור שבע מהבטחות, הוא שבע מרפורמות, הוא מבין שרפורמות לא נבחנות במסיבות עיתונאים, במילים גבוהות או במלאכת שיווק אגרסיבית של ה"רפורמטורים".

רפורמות קמות ונופלות במבחן הביצוע, במבחן הפרטים הקטנים, בגמישות רגולטורית שאמורה לבחון את עצמה בכל פעם שהיא מוציאה רפורמה בכזה רעש וצלצולים. אם הרגולציה זורקת רפורמה לשוק, היא לא יכולה להתעלם ממה שהשוק עושה לה. תכנונים על הנייר בוועדות הן נחמדות, אבל לעיתים כל התכנונים קורסים וניגפים בפני כוחות השוק.

ברפורמות בבנקאות קל למכור סיסמאות: הבנקים שנואים וכל "רפורמה" שבאה לנגח אותם זוכה לפופולריות. זו אשליה, ודווקא שר האוצר משה כחלון הבין אותה מלכתחילה. כלפי חוץ הוא שידר כל העת טון מלחמתי כלפי הבנקים והבנקאים אבל בפורומים סגורים הוא אמר את מה שכולם הבינו בשוק הבנקאות: הבנקים יצליחו להתגבר על הפרידה הכפויה מחברות כרטיסי האשראי בכל מיני "טריקים", הצרכן לא ירוויח, הוא ירוויח ויישאר רק עם סיסמאות. צריך גם להבין: כל רוכש של חברת כרטיסי אשראי, במיוחד אם הוא קרן זרה, מגבש מיד תסריט איך הוא ירוויח מהעסקה: בדרך כלל זה בהעלאת ריביות ושירותים אחרים, על חשבון הצרכן.

"גלובס" יפרסם השבוע סדרת כתבות שיעסקו בפרטי הפרטים של ועדת שטרום, שגולת הכותרת שלה היא הפרדת שתי חברות כרטיסי האשראי מבנק הפועלים שמנהל אריק פינטו ומבנק לאומי שמנהלת רקפת רוסק עמינח. בואו נגיד זאת כך: בפועלים או בלאומי לא ממש מזילים דמעה על הפרידה הצפויה מישראכרט ומלאומי קארד. הם יגזרו רווח יפה על מכירתן, וימצאו את הדרך לפצות על אובדן ההכנסות. למעשה, הם כבר מצאו אותה.

הפרדת חברות כרטיסי האשראי מהבנקים נראתה נהדר על הנייר: הרי לא קם בנק חדש כבר עשרות שנים בישראל, אף גוף זר לא גילה פה עניין, אז בואו ניקח גופים סמי בנקאיים, כמו חברות כרטיסי האשראי של שני הבנקים הגדולים נפריד אותם מהבנקים הגדולים, נהפוך אותן לעצמאיות וכך נחזק את התחרות על האשראי הצרכני מול שני הבנקים הגדולים.

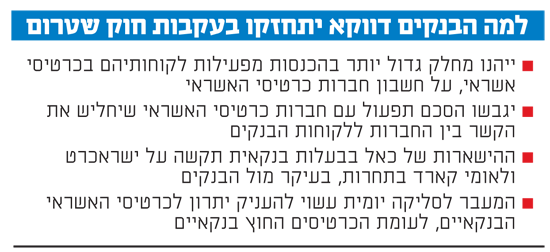

רעיון נפלא? ממש לא. כעת מסתמן, בדיוק כמו בוועדת בכר, שהבנקים רק יתחזקו ואילו חברות כרטיסי האשראי ייצאו מהבנקים כשהן מוחלשות. אז אפשר לשכוח מתחרות, ואפשר לשכוח מאשראי יותר זול. נהפוך הוא: התסריט שממנו הזהרנו, עלייה שקטה ואיטית של עמלות וריביות, הולך ומתממש. הצרכן הרוויח סיסמאות של תחרות, אבל תחרות אמיתית או הוזלת שירותים? חלומות באספמיה.

היתרון הגדול של הבנקים הגדולים ושל כל גוף בתחום שעומד בפני רפורמות הוא עמדת הכוח. הם שולטים בפרטים הקטנים הרבה יותר מכל רגולטור, במקרה הזה משרד האוצר ובנק ישראל, והם יודעים לנצל את השליטה הזאת בפרטים הקטנים כדי לעקוף את כל מטרות הרפורמה, בצורה חוקית וכשרה למהדרין, בצורה שמטיבה איתם.

אז הפרטים הקטנים נשמעים משעממים, טכניים, אפילו קשים להבנה לאזרח הממוצע, אבל הם שווים מיליארדי שקלים לאורך שנים. הנה הסעיפים ה"קטנים" שהצליחו לסדר לבנקים פיצוי יפה מאוד על המכירה הצפויה של ישראכרט ולאומי קארד.

ועדת שטרום

1. יותר הכנסות לבנקים מהסכמי התפעול החדשים

בשקט בשקט מגבשים בימים אלה הבנקים הסכמי תפעול חדשים מול חברות כרטיסי האשראי. לציבור שמשתמש בכרטיסי האשראי אין מושג קלוש על מערכת היחסים בין חברת כרטיסי האשראי לבנקים. הוא לא מכיר ולא מבין איך המערכת הזו עובדת. ובכן, בהסכמי התפעול טמון הכסף הגדול של הבנקים מפעילות כרטיסי האשראי.

מדובר בהסכמים שמסדירים את מערכת היחסים בין הבנק לבין חברת כרטיסי האשראי בכרטיס המשותף שהן מנפיקות ללקוח הבנק (הכרטיסים שמנפיקים הבנקים מהווים כמעט 80% משוק כרטיסי האשראי). הפרמטר המרכזי בהסכם הוא חלוקת ההכנסות מהלקוח (ישנם חלקים חשובים נוספים בהסכם - ראו בהמשך).

עד היום להסכם התפעול לא הייתה משמעות דרמטית, שכן חברות כרטיסי האשראי ממילא היו חלק מהבנק, וחלוקת ההכנסות הייתה העברת כסף מכיס אחד לכיס השני והרווח נותר במשפחה המורחבת. אלא שכעת המצב השתנה. ההורים מתגרשים, והסכם התפעול הפך להיות פרמטר קריטי לרווחיות החברות.

לשם המחשה, מהדוחות הכספיים עולה כי אשתקד שילמו שלוש חברות כרטיסי האשראי לבנקים מעל ל=800 מיליון שקל (לפי הערכות המספר גדול יותר, שכן חלק מהתשלומים מתחבאים בסעיפים אחרים בדוח הכספים). אלא ש"בזכות" רפורמת שטרום, סכום זה עומד לגדול דרמטית בשנים הקרובות - יותר כסף יישאר בבנקים ופחות בחברות כרטיסי האשראי.

ולמה? עד היום כל בנק הנפיק רק את כרטיסי האשראי של החברה שבבעלותו: בנק הפועלים את ישראכרט ואמריקן אקספרס, בנק לאומי את לאומי קארד ודיסקונט את כאל ודיינרס. רפורמת שטרום רצתה להגדיל את התחרות, וקבעה שהחל מהשנה הבאה כל בנק יוכל להנפיק רק עד 52% מכרטיסיו החדשים עם אותה החברה. לכאורה המטרה היתה הגיונית ומוצדקת: לאלץ את הבנקים לעבוד עם יותר מחברת כרטיסי אשראי אחת, מתוך תקווה (נאיבית) שהבנק ינפיק ללקוחותיו את הכרטיס של החברה שמציעה את ההטבות הטובות ביותר.

זה בדיוק השלב שבו רפורמה נופלת על הפרטים הקטנים: בוועדת שטרום לא השכילו להבין שתיווצר "תחרות הפוכה", על שירותי ההפצה של הבנקים מצד של חברות כרטיסי האשראי כדי להשיג נתחי שוק יותר גדולים. התוצאה היא שחברות כרטיסי האשראי הסתערו על הבנקים השונים וחתמו איתם על הסכמי תפעול חדשים. ומי הרוויח מהתחרות הזו? הבנק. כל חברה רצתה להשיג דריסת רגל בבנק חדש, והיא עשתה זאת באמצעות הצעה נדיבה יותר של חלוקת ההכנסות ממה שהיה מקובל עד כה. לפי הערכות חלוקת ההכנסות אף עשויה להגיע במקרים מסוימים לכך שהבנק ייהנה מרוב ההכנסות מהלקוח.

זאת ועוד, ביום חמישי חשף "גלובס" כי המצב שנוצר מביא לכך שאפילו ההגנה שחוק שטרום ניסה לתת לחברות כרטיסי האשראי המופרדות לא שווה את הנייר עליו נכתבה. החוק קבע כי אין לשנות את הסכם התפעול בין הבנק לחברת כרטיסי האשראי בשליטתו במשך שלוש שנים לאחר המכירה. אלא שבפועל ישראכרט ולאומי קארד נאלצות לוותר על ההגנה הזו, ולחתום על הסכם נדיב יותר כלפי פועלים ולאומי כבר מהשנה הבאה, אחרת הבנקים פשוט לא ימכרו את כרטיסיהם, ויעדיפו למכור ללקוחות כרטיסים מהחברות המתחרות (פועלים ימכור את כרטיסי לאומי קארד וכאל ולאומי ימכור את כרטיסי ישראכרט וכאל), מהם ירוויחו יותר כסף.

כמובן שמי שיפסיד זה הצרכן, שהוא הרי עומד במוקד הרפורמה. הבנק יציע לו כרטיסי אשראי שמטיבים עם הבנק בעיקר, ולא עם הלקוח. חברות כרטיסי האשראי יצטרכו לפצות את עצמן על הסכמי התפעול החדשים שקיזזו מהן הכנסות משמעותיות: ועל חשבון מי? כרגיל, הצרכן.

למה הבנקים יתחזקו

2. הסכמי התפעול יפגעו בחברות כרטיסי האשראי

הסכמי התפעול מסדירים גם את מערכת היחסים בין הבנק לחברה בעבודה מול הלקוח. לאומי קארד נמצאים כבר בישורת האחרונה בגיבוש ההסכם מול בנק לאומי, ואילו בישראכרט המגעים עם בנק הפועלים עדיין בעיצומם. מסתמן כי ההסכמים החדשים צפויים להיות דרקוניים לטובת הבנקים. הבנקים נמצאים בעמדת כוח ברורה: הם צינור ההפצה והשיווק המרכזי של החברות, שנאלצות להתפשר בשורה של פרמטרים, שהמשותף להם הוא הרחקת חברות כרטיסי האשראי כמה שיותר מהלקוחות, והפיכתם למתפעל טכני בלבד של הכרטיסים.

בבנקים חוששים מהמטרה המרכזית של שטרום: לייצר להם תחרות על הלקוח מצד חברות כרטיסי האשראי, שיקבלו גישה אליו, ולכן הם מנסים לנתק עד כמה שניתן את צינורות הגישה. הדבר יתבטא במידע שיהיה לחברת כרטיסי האשראי על הלקוח, ביכולת שלו להגיע אליו ולהציע לו מוצרים נוספים. כמו כן, ייתכן שאחרי ההפרדה הלקוח בכלל לא יידע איזה כרטיס אשראי יש לו והכרטיס ימותג ככרטיס של הבנק ורק מאחוריו באותיות קטנות יהיה שם חברת כרטיסי האשראי. ייתכן אף שבמוקד הטלפוני של חברות כרטיסי האשראי יענו ללקוח ויזדהו במותג חדש (כנראה של הבנק) - הכל כדי להרחיק את הלקוח כמה שיותר מהחברה. אפשר "לסמוך" על הבנקים שמכירים את הענף ואת הלקוחות על בוריים שישכילו לגבש הסכמים שיחזקו אותם ויחלישו את חברות כרטיסי האשראי.

ואיפה הרגולטורים? הפיקוח על הבנקים בראשות חדוה בר אמנם אמור לאשר את הסכמי התפעול, אך סביר כי יהיה זה אישור טכני שיתמקד רק בחלוקת ההכנסות, ובאוצר? הם כבר עסוקים ברפורמה הבאה, ולא בנויים להתעסק באותיות הקטנות של הסכמי התפעול.

3. ישראכרט ולאומי קארד נחלשות בגלל שכאל נשארת בבעלות בנקאית

רפורמת שטרום החליטה כי כאל לא תופרד מבנק דיסקונט והבינלאומי לפחות למשך כמה שנים. הרציונל: לחזק את הבנקים הבינוניים מול הבנק הגדולים.

הבעיה היא שהרציונל הזה מתנגש עם רציונל אחר של רפורמת שטרום: ליצור שחקנים חדשים בענף. ההחלטה להשאיר את כאל תחת בעלות בנקאית תגרום לכך שהנפגעות המרכזיות מכך יהיו ישראכרט ולאומי קארד ולא הבנקים הגדולים.

הישארותה של כאל תחת בעלות בנקאית מביאה לא-סימטריה בשוק ונותנת לה יתרון תחרותי משמעותי מול שתי החברות האחרות: היא ממשיכה ליהנות מגב בנקאי חזק ותומך, בעוד הבנקים הגדולים רק מנסים להחליש את החברות מהן ייפרדו. יתרון משמעותי נוסף הוא במקורות המימון - כאל תוכל להמשיך ולהישען על בנק דיסקונט שיזרים לה מקורות מימון זולים למימון פעילותה ובמיוחד לפעילות האשראי, בעוד ישראכרט ולאומי קארד יצטרכו למצוא מקורות חדשים כגון גיוס אג"ח בשוק ההון, שנחשב ליקר יותר מהמימון הבנקאי ממנו נהנו עד כה.

היתרון של כאל בא לידי ביטוי כבר עכשיו עוד לפני שבוצעה ההפרדה של מתחרותיה: כאל הצליחה לחטוף ללאומי קארד את מועדון כרטיסי האשראי הגדול והמצליח של שופרסל בזכות הצעה נדיבה יותר (בזכות החיבור הבנקאי) שהציגה לשופרסל. קבלת שופרסל לידיה תביא לכך שכאל תהפוך לשחקנית המועדונים החוץ בנקאיים הכי גדולה בענף, כלומר השחקן הכי גדול בתחום החוץ בנקאי יהיה דה-פקטו שחקן בנקאי.

זאת ועוד, לדברי גורמים בנקאיים כאל היא גם זו שהציגה לפועלים וללאומי הצעה נדיבה כלפיהם בהסכמי התפעול, מה שטרף את הקלפים ואילץ את מתחרותיה ליישר קו בכדי לא לאבד נתחי שוק.

4. המעבר לסליקה יומית יחזק את הבנקים

בישראל יש ריבוי רגולטורים שכל אחד מהם מסתכל על הנישה שלו, ללא תיאום מלא. בעוד רפורמת שטרום עוד לא הושלמה ובוודאי שלא יושמה, וכבר נחתה הוראה רגולטורית חדשה: רשות הגבלים עסקיים החליטה לעבור לסליקה יומית החל מיולי 2021. למה הכוונה: כיום שיטת התשלום המרכזית בכרטיסי אשראי היא חיוב נדחה - הלקוח מחויב אחת לחודש בגין הוצאותיו. מדובר באשראי בממוצע ל-17 יום, כאשר מי שמסבסד אותו הוא בית העסק, שמקבל את הכסף רק לאחר שהלקוח חויב.

ברשות ההגבלים ביקשו להפסיק את התופעה, ולחייב את חברות כרטיסי האשראי להעביר את התשלום בתוך יום לבתי העסק במטרה לסייע להם. אליה וקוץ בה: הצעד עשוי להביא לחיזוק הבנקים על חשבון חברות כרטיסי האשראי. בית העסק יקבל את התשלום בעבור העסקה בתוך יום, בעוד הלקוח יחויב עליה בממוצע 17 יום לאחר מכן. הדבר יביא לכך שייווצר פער תזרימי בשוק כרטיסי האשראי בהיקף המוערך בכ-15 מיליארד שקל בחודש, מה שמייצר עלויות מימון שנתית המוערכת בעשרות מיליוני שקלים.

מי שאמור לספוג זאת הוא מי שמנפיק את כרטיס האשראי: הבנק אם מדובר בכרטיס אשראי בנקאי או חברת כרטיסי האשראי אם מדובר בכרטיס חוץ בנקאי (המועדונים השונים למיניהם). לחברות כרטיסי האשראי בישראל הון עצמי של פחות מ-6.5 מיליארד שקל, לעומת הון של כ-100 מיליארד שקל לבנקים. הבנקים יוכלו בקלות לספוג את הפער שייווצר וייתכן שאף אף יעניקו את האשראי הזה בחינם ללקוחות.

כיום הכרטיסים החוץ-בנקאיים מהווים כ-20% ממחזור השימוש בכרטיסי אשראי. אחת המטרות של חוק שטרום היא שחלקם ימשיך לצמוח על חשבון הכרטיסים הבנקאיים. אלא שהמטרה הזו הפכה לבעייתית: הבנקים יוכלו לשמור על שיטת החיוב הנדחה ויספגו את עלויות המימון. לחברות כרטיסי האשראי יהיה קשה יותר: הן עשויות להעדיף לגלגל את ההוצאה על הלקוח מה שיביא לכך שהכרטיס הבנקאי יהיה עדיף על פני החוץ בנקאי.

גם אם חברות כרטיסי האשראי יצליחו לשמור על שיטת החיוב הנדחה, הדבר יגזול מהן משאבים ויבוא על חשבון פעילותם באשראי הצרכני. רגע, זו לא היתה המטרה המרכזית של רפורמת שטרום?

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.