1.7 טריליון שקל, ועוד קצת יותר מ-3 מיליארד שקל. זהו ההיקף האדיר של הכספים שמנוהלים נכון לסוף חודש מאי על-ידי חברות הביטוח, עבור עצמן ובעיקר עבור המבוטחים שלהן, ועל-ידי קרנות הפנסיה, החדשות והוותיקות, וקופות הגמל וקרנות ההשתלמות. מדובר ביותר מ-46% מתיק הנכסים של הציבור בישראל נכון לסוף מאי האחרון, שהסתכם על פי בנק ישראל בכ-3.67 טריליון שקל.

מדובר למעשה בכרית הביטחון הסוציאלית המרכזית עבור הציבור, בעיקר מאז שהוחלה חובת חיסכון לפנסיה בישראל, והגופים המוסדיים הם אלה שאמורים להבטיח לציבור בישראל - הפרטי והעסקי - יכולת להתקיים אם וכאשר יתרחש לו אירוע ביטוחי, או כשייצא לגמלאות. כרית הביטחון הזו מנוהלת ברובה על-ידי הסקטור הפרטי, אך לא רק. המדינה אחראית על קרנות הפנסיה הוותיקות שבהסדר ("עמיתים") וישנם עוד גופים סמי-ציבוריים שמנהלים קופות כאלה ואחרות, וזאת לצד כרית הביטחון הממלכתית והוותיקה של הביטוח הלאומי. מהדוחות הכספיים של מדינת ישראל של החשכ"ל לשנת 2016 עולה כי בקרנות המוסד לביטוח לאומי היו בסוף אותה השנה כ-652.2 מיליארד שקל.

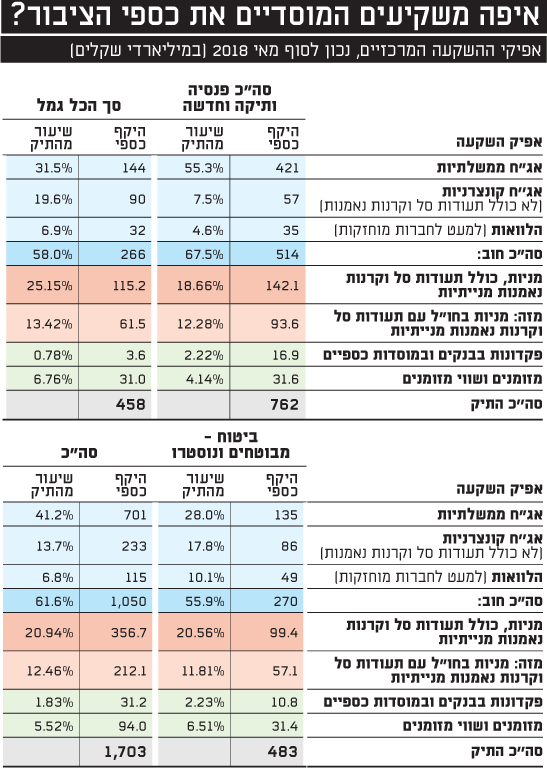

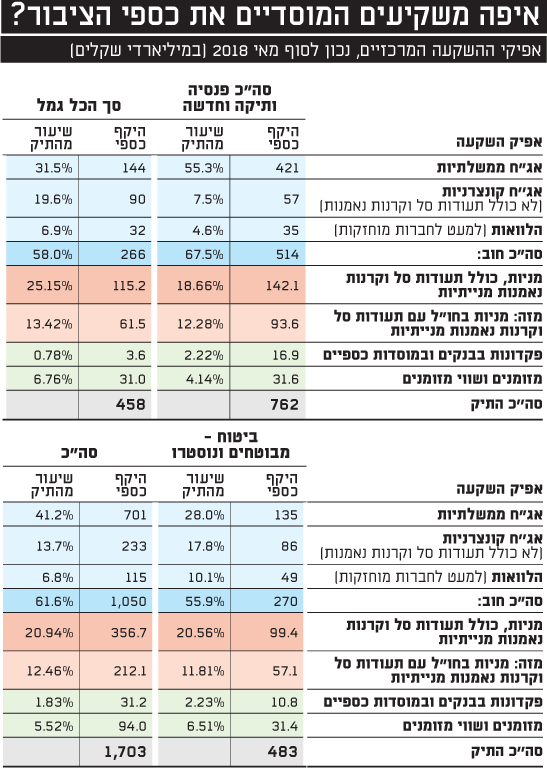

איפה משקיעים המוסדיים את כספי הציבור?

לכרית הביטחון המוסדית לטווח ארוך, שמנוהלת בחברות הביטוח, בקרנות הפנסיה ובקופות הגמל ובקרנות ההשתלמות, ניתן להוסיף גם את קרנות הנאמנות, שבהן מנוהלים עוד קצת פחות מרבע טריליון שקל, ואת התיקים המנוהלים למי שאינו מוסדי, שבהם מנוהלים עוד כ-170 מיליארד שקל. עם זאת, יש במספרים האלה, של התיקים המנוהלים ושל קרנות הנאמנות, כפילויות לא זניחות עם מכשירים פיננסיים אחרים (כלומר, כסף שנספר יותר מפעם אחת).

הכסף שמנוהל על-ידי הגופים המוסדיים לטווח ארוך מהווה תמהיל של כספי נוסטרו של חברות הביטוח, שאמור לשמש אותן לעמידה בחובותיהן למבוטחים, ושל כספי העמיתים והמבוטחים שחוסכים באמצעות הגופים הללו את החיסכון הפנסיוני שלהם. סכום זה דומה למדי בהיקפו לשווי השוק של כל הנכסים שנסחרים בבורסה, ושעמדו בסוף 2017 על סך של כ-1.63 טריליון שקל (מהם 767 מיליארד שקל שווי כלל המניות נכון לסוף 2017, ו-864 מיליארד שקל שווי השוק דאז של האג"ח - הממשלתיות והקונצרניות).

כך או אחרת, "גלובס" עיבד את נתוני "הרכב הנכסים" שמפורסמים על-ידי רשות שוק ההון, ובחן כיצד מנוהל התיק המוסדי, על כל שלושת סוגי השחקנים שמאכלסים אותו: חברות הביטוח, קרנות הפנסיה וקופות הגמל (שמנהלות את קרנות ההשתלמות), וכיצד הוא נחלק בין אפיקי ההשקעה המרכזיים.

ומהם הממצאים המרכזיים? המוסדיים מתמקדים בעיקר בחוב - מדינה וחברות, סחיר ולא סחיר, מחזיקים ביותר משליש מהשווי של מניות היתר, והמניות הזרות שבידיהם כבר שוות יותר מ-200 מיליארד שקל, בעוד שתיק הנדל"ן שלהם מסתכם בכ-34 מיליארד שקל.

איפה משקיעים המוסדיים את כספי הציבור?

להלן כמה מהמספרים המרכזיים של רשת הביטחון הסוציאלית הפרטית והגדולה של הציבור בישראל.

41.2%. זהו שיעור האג"ח הממשלתיות מתוך התיק המוסדי הכולל. בשקלים מדובר בסך של כ-701 מיליארד שקל, שמציבים את האפיק הזה בראש הטבלה של הקצאת הכספים להשקעה. בתחום הפנסיה מהוות האג"ח הממשלתיות יותר מ-55% מהנכסים, בעוד שבגמל הן תופסות כ-31.5% מהתיק ובביטוח "רק" 28%.

הרוב המכריע של האג"ח הממשלתיות הוא זה של מדינת ישראל, באופן טבעי, וחלק ניכר מתוכו הוא האג"ח המיועדות. מדובר באג"ח ממשלתיות לא סחירות ובריבית קבועה, שמונפקות בעיקר לקרנות הפנסיה.

מבדיקתנו עולה, כי נכון לסוף מאי האחרון היוו האג"ח המיועדות בממוצע כ-22.7% מהתיק הכולל - כ-387 מיליארד שקל. הרוב המכריע של האג"ח המיועדות נמצא בקרנות הפנסיה, הוותיקות והחדשות כאחת, כשבביטוח קיימות מיועדות בהיקף של כ-53 מיליארד שקל בגין פוליסות ישנות, ובגמל מדובר בהיקף זניח.

אבל רכיב החוב בתיק המוסדי רחוק מלהסתכם במספרים אלה, והוא מהווה חלק אדיר מהתיק המוסדי שמנוהל עבור הציבור בישראל, וגם עבור הנוסטרו של חברות הביטוח. זאת מאחר שרכיב החוב האמור כולל גם את האג''ח הקונצרניות (לא כולל תעודות סל וקרנות נאמנות, שבהן יש עוד סכומים שמושקעים בחוב, בטח מחוץ ישראל), וגם את אפיק ההלוואות, שהחלק הגדול מתוכו הוא הלוואות לא-סחירות ופרטיות לתאגידים. באילו סכומים מדובר?

233 מיליארד שקל. זהו ההיקף הכספי של האג''ח הקונצרניות, לא כולל תעודות סל וקרנות נאמנות, שמהוות כיום כ-13.7% מהתיק המוסדי. רוב הסכום האמור מושקע בחוב סחיר של חברות בישראל (זה נכון לגבי האג"ח הסחירות והאג"ח הלא סחירות), שמהווה כ-10.6% מהתיק הכולל, וההחזקה באג"ח אלה מסתכמת כיום בכ-180.5 מיליארד שקל. אגב, אג"ח קונצרניות של חברות זרות בחו"ל, סחירות ולא סחירות, מסתכמות כיום בכ-47.3 מיליארד שקל, ומהוות כ-2.8% מהתיק המוסדי הכולל.

הענף שבו ישנה הנהירה המורגשת ביותר לאג"ח הקונצרניות הוא שוק הגמל וההשתלמות (19.6% מהתיק), ואחריו הביטוח (17.8%) ובמאסף הפנסיה 7.5%. אגב, קרנות הפנסיה שונות משני האפיקים האחרים בעיקר בשל האג"ח המיועדות (והסיוע הממשלתי) שבידיהן, בדגש על הקרנות הוותיקות, כך שהרכיב הסולידי אצלן מנוצל היטב באמצעות האג"ח עם הריבית המובטחת של המדינה.

לצד האג"ח הקונצרניות ישנו רכיב ההלוואות המוסדיות, שמהוות כיום כ-6.8% מהתיק המוסדי, ושהיקפן הכולל בו עומד על כ-115 מיליארד שקל. ההלוואות מהוות יותר מ-10% מהתיק של חברות הביטוח, מה שמציב את החברות הללו בצמרת הטבלה של המשתמשים בכלי השקעה זה, בעיקר במתן הלוואות פרטיות לחברות עסקיות.

1.05 טריליון שקל. זהו הרף התחתון להיקף תיק החוב הכולל שמחזיקים הגופים המוסדיים, נכון לסוף מאי האחרון. מדובר בשקלול האג"ח הממשלתיות, האג"ח הקונצרניות וההלוואות, שיחדיו מהוות כ-61.6% מהתיק הכולל של חברות הביטוח, קופות הגמל וקרנות הפנסיה.

מי שמחזיק יותר מאחרים באפיקי החוב, בעיקר בגלל האג"ח של מדינת ישראל - הסחירות והמיועדות - הוא אפיק הפנסיה, שמחזיק יותר מחצי טריליון שקל במכשירי חוב. בביטוח ובגמל מדובר על תיקי חוב של כ-270 מיליארד שקל בכל אחד מהשניים.

בכל אופן, הסכום של מכשירי החוב גבוה יותר מסך ההשקעה של הגופים הללו במניות - בארץ ויותר ויותר גם בחו"ל.

20.9%. זהו שיעור ההחזקה הישירה במניות, וגם ההחזקה במניות באמצעות תעודות סל וקרנות נאמנות מנייתיות, בתיק המוסדי הכולל. במונחים כספיים מדובר בסך של כ-357 מיליארד שקל, שחלק מרכזי ממנו מוחזק ישירות על-ידי הגופים. בשקלים מדובר בהחזקה ישירה של כ-200 מיליארד שקל במניות.

נתוני רשות שוק ההון מגלים גם כמה מחזיקים ישירות השחקנים המוסדיים לטווח ארוך במניות הנמנות עם המדדים המובילים בבורסה בתל אביב (לא כולל החזקה לא-ישירה, ככל שישנה כזו). מהנתונים הללו, בשקלול נתוני הבורסה, עולה כי נכון לסוף מאי האחרון החזיקו חברות הביטוח, קרנות הפנסיה וקופות הגמל יחדיו בכ-18.8% מכלל מניות מדד ת"א 35, וכמו כן הן החזיקו יחדיו בכ-20.1% מכל המניות במדד ת"א 90 ובכ-35.4% ממניות מדד SME60 (מניות היתר).

שיעור המניות הגבוה ביותר בכל אחד משלושת המדדים הללו נרשם בקופות הגמל ובקרנות ההשתלמות, ובאופן טבעי החשיפה למניות הגדולות ביותר בתל אביב משמעותית הרבה יותר, בעוד שמניות היתר מהוות החזקה של הרבה פחות מ-1% בכל אחד מהמכשירים, בוודאי שביחד.

עם זאת, המוסדיים מדברים הרבה על הסטה של יותר ויותר כספים ברכיב המנייתי לשוקי חו"ל. כלומר - הגדלה של משקל תיק המניות הזרות בשווקים מעבר לים ביחס לרכיב המנייתי המקומי. המספרים מלמדים שזה קורה, ובקצב מהיר, וחלק מהגופים מדברים על מטרה שלפיה רוב המניות יהיו כאלה שבחו"ל. כיצד נראה תיק המניות בחו"ל נכון לסוף מאי האחרון?

12.5%. זהו שיעור המניות בחו"ל, יחד עם השקעה במניות אלה באמצעות תעודות סל וקרנות נאמנות מנייתיות, ובמונחים כספיים מדובר בכ-212 מיליארד שקל. באפיק זה כל שלושת ענפי החיסכון לטווח ארוך פועלים בהיקף דומה.

4%. זהו שיעור הכספים שהמוסדיים מוציאים לניהול חיצוני, באמצעות קרנות השקעה, כגון קרנות הון סיכון, קרנות גידור, קרנות פרייבט אקוויטי וקרנות נדל"ן למיניהן. מדובר ביותר מ-68 מיליארד שקל שמופנים לקרנות הללו; הביטוח והגמל מפנים לאפיק זה יותר מהממוצע, בעוד שהפנסיה נמצאת מתחתיהם.

הנתונים מלמדים כי קרנות הגידור מהוות את היעד המרכזי להשקעה בקרנות השקעה חיצוניות, עם יותר מ-11 מיליארד שקל שהופנו אליהן (בעיקר מגופי הגמל וגם מהביטוח), בעוד שקרנות הנדל"ן היוו יעד לכמעט 10 מיליארד שקל.

אגב, קרנות ההון סיכון מהוות נכון לסוף מאי כ-0.22% מהתיק המוסדי הכולל, ובמונחים שקליים מדובר בכ-3.8 מיליארד שקל. חברות הביטוח, נציין, מחזיקות כ-0.29% מהתיק הכולל שלהן בקרנות הון סיכון, בעוד שהגמל עומד על הרמה הממוצעת כאמור, והפנסיה - 0.19% מהתיק.

2%. זהו שיעור תיק ההחזקות הישירות בנדל"ן וההשקעה בקרנות נדל"ן של חברות הביטוח, קרנות הפנסיה וקופות הגמל, נכון לסוף מאי. על פניו היקף לא מרשים. אלא שבמונחים שקליים מדובר בכ-34 מיליארד שקל, שרובם המכריע (22.1 מיליארד שקל), מושקעים באמצעות קבוצות הביטוח, שהפכו בשנים האחרונות לשחקניות נדל"ן של ממש.

לגבי קבוצות הביטוח נדגיש כי הן מחזיקות ישירות בתיק נדל"ן מניב בישראל בשווי של כ-16.9 מיליארד שקל, בעוד שהתיק המניב בחו"ל, שמוחזק ישירות על-ידיהן, הסתכם בכ-1.4 מיליארד שקל.

7.4%. זהו היקף התיק "ללא פוטנציאל תשואה חיובית" שהמוסדיים מחזיקים לצורך מימון התשלומים השוטפים, ובעיקר בהמתנה להזדמנויות השקעה וגם לשמירה על ערך הכסף, בעקבות כך שהפסד בו מוגבל לרמת השחיקה בערך הכסף (האינפלציה) ושינויים במט"ח. למה הכוונה? זהו שיעור הפיקדונות בבנקים ובמוסדות כספיים יחד עם המזומנים ושווי המזומנים, שהסתכמו בסוף מאי האחרון בכ-125.2 מיליארד שקל. אגב, היקף הכספים בחשבונות עו"ש של המוסדיים עמד בסוף מאי על כ-57.5 מיליארד שקל, והיווה כ-3.4% מהתיק הכולל.