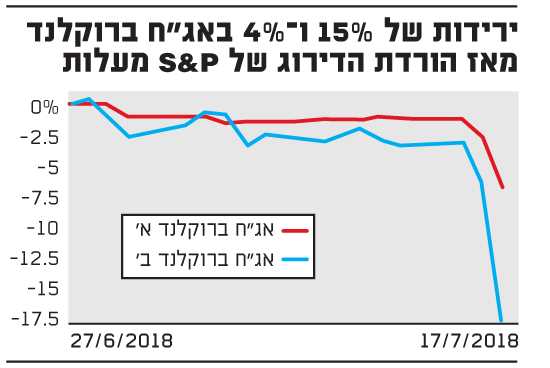

מסחר דרמטי התרחש אתמול בשתי סדרות החוב של חברת הנדל"ן הזרה ברוקלנד קפיטל, הנמצאת בשליטת בועז גלעד, שריכזו עניין תוך ירידה חדה בשוויין. את עיקר הדרמה ריכזה הסדרה העיקרית של ברוקלנד - סדרה ב', שצללה ב-12% במחזור מסחר שהתקרב ל-23 מיליון שקל. סכום המהוה כ-20% מהיקף הסדרה, העומד על 127 מיליון שקל.

סדרה א', שהיקפה 31 מיליון שקל, ירדה אתמול ב-4%. היום תיקנו שתי הסדרות כלפי מעלה חלק מהירידות, והתשואה על אג"ח ב' עומדת על כ-15%, וזו של אג"ח א' על כ-8%.

ככל הידוע, ברקע לירידות מאתמול עומד ניתוח שהפיצה חברת הייעוץ גיזה זינגר אבן, שם הגיעו למסקנה כי במקרה שבו החברה לא תצליח להשיג את תחזית העודפים הגלומים בפרויקטים שבהם היא מעורבת, במקרה שבו מחירי הדירות יירדו, היא עלולה להיקלע לבעיה, והיא תידרש למחזר חלק מהחוב שלה.

לעבודה זו מצטרף הכיוון המאפיין את שוק קרנות הנאמנות המקומי באחרונה, שבו נרשמים פדיונות וסנטימנט שלילי בסדרות החוב של החברות האמריקאיות, ובמקביל חברת S&P מעלות הורידה את דירוג החוב של ברוקלנד לפני כשלושה שבועות, ל-BBB בתחזית יציבה - מהלך שגם הוא לא תורם לשקט סביב חובות החברה.

ההתפתחויות השליליות האחרונות שהשפיעו על המסחר באגח ברוקלנר

בעקבות הורדת הדירוג עלתה הריבית על האג"ח לשתי סדרות האג"ח של החברה בכרבע אחוז, והיא עומדת בסדרה א' על כ-6.6% ובסדרה ב' על כ-9%. בתגובה לירידות החדות, ובהמשך לפניות של משקיעים, פרסמה הבוקר ברוקלנד הבהרות בקשר למצבה, שבהן הדגישה כי "לחברה לא ידוע על שינוי כלשהו בסביבה העסקית", וכי לא ידוע גם על "התפתחות מהותית בעסקי החברה, או אירוע בר-דיווח שלא דווח כנדרש". בשיחת הוועידה שקיימה הנהלת החברה עם משקיעים בשעות הצהריים צוינו דברים ברוח דומה.

ברוקלנד ניצלה את ההזדמנות לספק "אומדן לגבי נתונים מסוימים לרבעון השני והשלישי לשנת 2018 ביחס לפרויקטים של החברה", שמהם עולה בין היתר כי בסיכום הרבעון השני של השנה נמסרו 32 דירות, עם הכנסות מוערכות של כ-17 מיליון דולר, וכי במהלך הרבעון השלישי ועד כה נמסרה דירה נוספת, שהכניסה לחברה 520 אלף דולר נוספים.

עוד הציגה ברולקנד שלושה פרויקטים בולטים שלה, הכוללים יחד קרוב ל-60 דירות, שמהן נחתמו חוזים בנוגע ל-45 דירות ונמסרו שתי דירות, ובמבט קדימה ציינה החברה כי עד סוף הקיץ היא צפויה להתחיל בשיווק ארבעה פרויקטים נוספים, "שנמצאים בשלבי בנייה מתקדמים", ואשר בהם בסך הכול קרוב ל-100 דירות.

התשלום הגדול הבא על סדרה ב', בהיקף של 48 מיליון שקל, צפוי בתחילת דצמבר 2019, וטרם לכך יש לה עוד שני תשלומים חצי-שנתיים של קרוב ל-12 מיליון שקל יחד. מועד פדיונה הסופי הוא בסוף שנת 2021. בסדרה א' נותרו שני תשלומים עיקריים, של כ-11 מיליון שקל כל אחד, בחודש מאי 2019 וב-2020.

ירידות של 15% ו?4% באגח ברוקלנד

בעל השליטה נפרד משותפיו

ברוקלנד היא יזמית השקעות היושבת בברוקלין שבניו יורק, ועוסקת בעיקר ברכישה, ייזום ופיתוח נדל"ן למכירה ברובע ברוקלין. כמו כן יש לה פעילות ייזום, פיתוח, רכישה והקמת נדל"ן מניב באותו אזור.

בשלהי השנה החולפת נפרד בעל השליטה גלעד משותפיו בחברה. תחילה סיכם על פרידה משותפו אסף פיטוסי, שאת מניותיו בחברה רכש בנובמבר האחרון תמורת סכום שלא דווח, מהלך שהעלה את חלקו ל-51% בחברה. חודש לאחר מכן, בדצמבר 2017, רכש גלעד את החזקות שני השותפים הנוספים - דוד גולדברגר ואיל יגב - תמורת 7.5 מיליון דולר, תמורה שחושבה בין היתר על בסיס ההון העצמי שהשקיעה החברה של גולדברגר ויגב בפרויקטים של החברה, ושתשולם "על פני שלוש שנים בהתאם לאבני דרך שנקבעו, בכפוף להתאמות".

ברוקלנד הגיעה לבורסה המקומית כחלק מגל הנפקות האג"ח של חברות נדל"ן אמריקאיות, והנפיקה בשנים 2014-2015 שתי סדרות. במעלות ציינו בעניין זה, כי בפעילותה יש סיכונים מובנים, "כגון התחלת שיווק הפרויקט רק בשלבים סופיים של הבנייה, וחוסר יכולת להשתמש במקדמות מלקוחות כמקור תזרימי, וכתוצאה מכך חשיפה לסיכון של ירידת מחירים משמעותית".

גורמים אלה, לפי מעלות, מתקזזים חלקית בין היתר "על-ידי מיקוד בברוקלין, שיש בה ביקוש גבוה לדיור ברמות המחירים שבהם מתמקדת החברה, ועל-ידי קוטנם של הפרויקטים, שמחזורי הבנייה שלהם אמורים להיות קצרים יחסית, דבר המצמצם חלקית, להערכתנו, את החשיפה לתנודות השוק".

בסיכום הרבעון הראשון של השנה צנחו הכנסותיה של החברה, שמקור עיקרן במכירת דירות, בקרוב ל-60%, ועמדו על קצת יותר מ-5 מיליון דולר, והיא עברה להפסד גולמי ותפעולי. ההפסד הרבעוני התקרב ל-2 מיליון דולר, לאחר שאת 2017 כולה היא סיכמה בהפסד של 9.5 מיליון דולר.

עוד עולה מהדוחות, כי במהלך השנה החולפת התרוקנה קופת המזומנים של החברה, ועמדה על פחות מ-200 אלף דולר, לעומת 11 מיליון דולר ברבעון המקביל אשתקד, ולצד זאת היא הציגה פיקדונות מוגבלים ומיועדים של פחות מ-3 מיליון דולר. סך נכסיה השוטפים עלה ל-267 מיליון דולר, לעומת 205 מיליון דולר ברבעון הראשון של 2017.

סדרת אגח של ברוקלונד

נדב ברקוביץ', אנליסט הנדל"ן בבית ההשקעות אי.בי.אי, אמר היום כי "בשלב הנוכחי קצב המכירות שברוקלנד מציגה עונה על צרכיה, אבל כמו רוב יתר החברות, גם ברוקלנד ככל הנראה תצטרך בשלב מסוים למחזר את החוב, ובמקרה שבו מצב השוק ישתנה לרעה היא עלולה להיקלע לבעיה".

ברקוביץ' ציין עוד, כי "צריך לזכור שפעילותה של ברוקלנד שונה מיתר חברות הנדל"ן האמריקאיות שהגיעו לשוק, ומתרכזת בייזום פרויקטים למגורים המיועדים למכירה. לכן לא נכון להשליך ממנה גם על שאר השוק, שבאופן כללי לא צריך להסתכל עליו כמקשה אחת".

לגבי המתרחש בסדרות החוב של החברות האמריקאיות הוסיף ברקוביץ', כי "השנה נפתחה טוב, אולי אפילו טוב מדי, בגלל השקת המדד החדש תל-בונד גלובל שכולם נכנסו אליו - מה שהעלה את שווי הניירות במקרים רבים למחירים גבוהים, ולאחר מכן התחיל תיקון עם ירידות חדות, וכך, בסך הכול מתחילת השנה מציג התל-בונד גלובל ירידה של קרוב ל-4%, לעומת עלייה של כ-0.5% שרשם התל-בונד 60. חלק מהירידות היו מתבקשות, אולם חלקן יצרו הזדמנויות, כי גם חברות טובות יותר נפגעו מכך".

באי.בי.אי סבורים כי "בתקופה כזו, האג"ח של החברות הגדולות והחזקות, עם שיעבודים חזקים, הן המעניינות יותר".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.