בתחילת השבוע נתקלתי בכתבה מעניינת, שעסקה בעונת הדוחות, והוזכרה בה תופעה שצורמת לי זה שנים רבות - 90% מהחברות בארה"ב שפרסמו עד כה תוצאות הכו את התחזיות המוקדמות. זה באמת נתון מרשים, אבל העובדה שמישהו עוד מייחס לו משמעות היא לטעמי פרדוקס מדהים.

■ נתון חסר ערך: בואו נניח רגע לשאלה עד כמה רבעון בודד משפיע על שוויה של חברה, ונתרכז בתמיהה הסטטיסטית הפשוטה - איך זה שכמעט אין חברות שמפתיעות לרעה? התשובה ברורה גם לחברות וגם למשקיעים, ועדיין, למרות שהדברים ידועים, שני הצדדים מעדיפים להעמיד פנים.

■ "נקניקים מוערכים מאוד בקרב מי שאינם יודעים איך מכינים אותם": אדם מן היישוב, שעיסוקו ופרנסתו אינם בשוק ההון, עשוי לחשוב שהכאת תחזיות גורפת היא עדות לכלכלה דוהרת. העניין הוא, שמי שמכיר מקרוב את התופעה, יודע עד כמה המסקנה הזו גובלת בהטעיה. הסיבה לכך פשוטה: התנאי ההכרחי של חוסר תלות בין החזאי לחברה אינו מתקיים בצורה נאותה - בלשון המעטה.

■ את מי מכות החברות? התשובה האינטואיטיבית, והברורה מאליה, היא שהחברות אמורות להכות את תחזיות השוק - מה שקרוי "קונצנזוס האנליסטים". מה שקורה בפועל, במשך יותר מדי זמן, זה שהחברות מכות את התחזיות של עצמן. אם תשוו את קונצנזוס האנליסטים לתחזיות שהחברות מספקות, תגלו שבאופן "מפתיע", הציפיות כמעט תמיד חופפות.

■ אוהבים הפתעות: החברות הבינו מהר מאוד מה מבקשים המשקיעים - הפתעות חיוביות. בהתאם, מאחר שהן שולטות בשני צדי המשוואה, גם אחראיות לביצועים וגם מספקות להם "הערכה", הדרך להפתעה מלאכותית התקצרה מהר מאוד. תשאלו, במידה רבה של צדק, את השאלה המתבקשת הבאה; מילא החברות, אבל מדוע האנליסטים משתפים עם זה פעולה? כי זה מוסיף "אקשן" ומייצר פרנסה. זו תופעה לא רצויה, שכן היא גורמת להנהלות להקדיש זמן לניהול המניה על חשבון החברה, והיא גם ממכרת - כפי שעולה משיעור ההפתעות הגדל כל שנה.

■ לרדוף אחרי הזנב: אלמלא הייתה לכך השפעה מעשית, זה היה משעשע. בבלומברג, מערכת המידע המרכזית שמשמשת משקיעים, נוסף לאחרונה פרמטר חדש - שיעור ההפתעה הממוצע ("Average Surprise"). מדוע המדד הזה הומצא? משום שהכאת תחזיות "רגילה" כבר לא נחשבת הפתעה, אלא אם כן היא משיגה את שיעור ההפתעות הממוצע. קשה לא לתהות, מה יהיה המדד הבא - ממוצע ההפתעות שהיכו את ההפתעה החציונית?

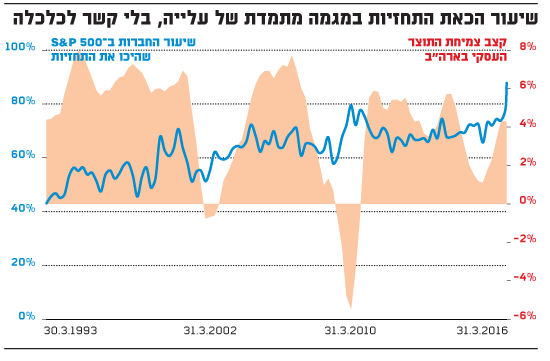

שיעור הכאת התחזיות במגמה מתמדת של עלייה, בלי קשר לכלכלה

■ מכות בהתמדה, בתקופות צמיחה וגם בהאטה: היה אפשר להבין את שיעור ההכאה החריג אם היה מדובר בתופעה זמנית - כאשר המגזר העסקי צומח בתאוצה - שכן אז, ניתן היה לטעון ששיעור ההפתעה הגבוה הוא פועל יוצא של זמן התגובה. אז זו בדיוק הנקודה, ששיעור החברות המכות נמצא במגמת עלייה ללא תלות במצב הכלכלה - גם בעתות של פריחה וגם בתקופות האטה.

■ הסיטואציה המקומית: גם אצלנו קיימות תחזיות רבעוניות, אבל בניגוד לארה"ב, הרוב המכריע שלהן ניתן על-ידי האנליסטים, ולא מגיע מהחברות - ועל כך, הן ראויות להרבה מחמאות. אני, כשלעצמי, לא מוצא ערך רב בתחזיות קצרות-טווח, אבל אם זה נותן לאנליסט המסקר תחושה טובה, במיוחד כאשר הוא צופה נכון את תוצאות הרבעון - שיהיה, אין בזה שום דבר רע.

אם הייתי יכול להפנות בקשה לחברות המקומיות, כלומר להנהלות, הייתי מנסח אותה באופן הבא; יש לנו נטייה להעתיק מהאמריקאים בהרבה מקומות, לעתים גם שגיאות, כך שאם יפצירו בכם לפרסם תחזיות רבעוניות, תוך שימוש במילים מכובסות כמו "שקיפות", "ניהול ציפיות" ושאר אמרות חלולות - תתעלמו, מי כמוכם יודע שמדובר בשטויות.

■ שורה תחתונה: יש הרבה סיבות להשקיע במניות, יש המשכנעות יותר וישנן כאלה שפחות. הכאת התחזיות הגורפת שייכת לדעתי לקטגוריה של המטעות.

* הכותב הוא מנהל מחלקת מחקר מניות בלאומי שוקי הון, עובד בנק לאומי. הסקירה בוצעה על בסיס מידע ונתונים ציבוריים המפורסמים לכלל המשקיעים, ועליהם בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.