הנפקת המניות הראשונית של רשת הסופרמרקטים פרשמרקט נכשלה ביום חמישי, כפי שדיווחנו ב"גלובס" בסוף השבוע, לאחר שבשלב המוסדי של ההנפקה נרשמו ביקושים של עשרות מיליוני שקלים מגופים מוסדיים, אבל לפי מחיר מינימום הנמוך מזה שלפיו ביקשה החברה לבצע את ההנפקה.

כישלון הנפקת פרשמרקט מעורר כעת ספקות משמעותיים בשוק לגבי השווי שלפיו מבקשת קרן ההשקעות אייפקס להנפיק בימים הקרובים את חברת זאפ (לשעבר "דפי זהב") - הנפקה שבדומה לזו של פרשמרקט, גם היא מתוכננת להתבצע בעיקר באמצעות מכירת מניות על ידי בעלת השליטה לציבור.

בעלי פרשמרקט, האחים יוסי ושלומי אמיר (עמר), ביקשו לבצע את ההנפקה לפי שווי חברה של כ-750 מיליון שקל (לפני הכסף), ובמסגרת זו למכור ממניותיהם תמורת כ-200 מיליון שקל, לצד הנפקת מניות שתזרים לקופת החברה כ-50 מיליון שקל נוספים. ואולם, ככל הידוע, השווי שלפיו הסכימו המוסדיים להשתתף בהנפקה היה נמוך משמעותית ממחיר זה, ונע סביב כ-650 מיליון שקל. צמד האחים החליט שלא להמשיך בתהליך ההנפקה, בשל רצונם להנפיק בשווי הראוי לפעילות החברה, לראייתם.

נזכיר כי השווי הראשוני שלפיו ביקשה פרשמרקט לבצע את ההנפקה, כ-1 מיליארד שקל, נחתך על רקע תנאי שוק מאתגרים ובעקבות הרוד-שואו ופגישות שנעשו לקראת ההנפקה עם מוסדיים.

פרשמרקט מחזיקה כיום ב-31 סניפי סופרמרקט ברחבי המדינה, בשטח כולל של יותר מ-22 אלף מ"ר. מרבית הסניפים הם "שכונתיים", הממוקמים בשכונות ובמרכזי ערים. מנכ"ל החברה הוא שלומי אמיר (48), היו"ר הוא יוסי אמיר (50), והרשת מעסיקה כיום יותר מ-1,500 עובדים.

זאפ

האטה בגל ההנפקות בתל-אביב

בחודשים האחרונים הואט גל ההנפקות הראשוניות בבורסת תל-אביב, ובשל חולשת השוק אף בוטלו כמה הנפקות שהיו בשלבים מתקדים יחסית, ובהן אייס אוטו דיפו, סלטיק ומסיעי שאשא. לעומתן, חברות גדולות יותר, כמו גלוברנדס וכלל משקאות, צלחו את גיוס ההון רק לאחר חיתוך משמעותי בשווי המבוקש.

קרן אייפקס, שאותה מובילה זהבית כהן, מבקשת להנפיק את מניות זאפ בבורסה באמצעות הצעת מכר, לפי שווי חברה של 650-700 מיליון שקל - גבוה פי יותר מארבעה מהמחיר של 145 מיליון שקל שבו רכשה אייפקס את הבעלות בזאפ מידי שורה של גופים מוסדיים בשנת 2015.

במסגרת הצעת המכר מבקשת אייפקס למכור ממניותיה בתמורה כוללת של כ-200 מיליון שקל - שיהוו נתח של כ-30% מהון החברה. פעילים בשוק אמרו אתמול (א') ל"גלובס" כי "זהו שווי שאייפקס יכולה רק לחלום עליו, כי אין סיכוי שההנפקה תעבור אצל המוסדיים במחיר כזה מנופח".

עוד ציינו בשוק כי "אם השוק היה במצב טוב יותר, אולי אייפקס הייתה יכולה לנצל את המצב לטובתה, אבל הסלקטיביות שיש בשוק כעת לא תאפשר לה להשלים את המהלך בשווי שאפילו קרוב למה שהיא מבקשת. העובדה שהיא מבקשת לבצע את ההנפקה באמצעות הצעת מכר, מעוררת סימני שאלה נוספים לגבי השווי הראוי לזאפ".

גורמים בשוק החיתום העריכו כי השוק מתמחר את זאפ בשווי של פחות מחצי מיליארד שקל - כלומר, הפחתה של עשרות אחוזים מהשווי המבוקש על ידי אייפקס בהנפקה.

כעת מעניין להמתין ולראות מי מבין המוסדיים שמכר לאייפקס את החברה לפני כשלוש שנים, ייקנה ממנה עכשיו בחזרה ממניות החברה בשווי גבוה משמעותית ממחיר המכירה, ויהיה מוכן לשלם פרמיה גבוהה במיוחד ביחס לשווי המכירה.

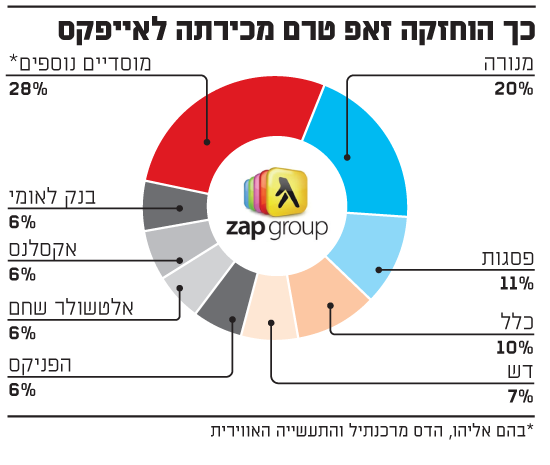

השליטה בזאפ עברה בשנת 2009 לידי הגופים המוסדיים שהחזיקו באג"ח החברה במסגרת הסדר חוב. אותם גופים כללו, בין השאר, את מנורה מבטחים (20%), פסגות (11%), כלל ביטוח (10%), דש (7%), אלטשולר שחם (6%), אקסלנס (6%) ובנק לאומי (6%).

סכסוך מתמשך עם ווליו בייס

טיוטת התשקיף של זאפ, שפורסמה לקראת ההנפקה המתוכננת, חושפת את קיומו של סכסוך מתמשך בין החברה לבין בית ההשקעות ווליו בייס, התובע ממנה כ-12 מיליון שקל בגין שירותי בנקאות השקעות שסיפק לה ואשר הובילו, לטענתו, לרכישתה של זאפ על ידי אייפקס.

בטיוטת התשקיף מציינת זאפ כי לטענת ווליו בייס, נחתם בין הצדדים הסכם למתן שירותים במהלך שנת 2013, שבמסגרתו היה על בית ההשקעות "לאתר משקיע או רוכש עבור החברה בתמורה לעמלת הצלחה", ובהתאם, "על החברה לשלם לווליו בייס את עמלת ההצלחה בתמורה לשירותים שסיפקה לחברה".

לטענת ווליו בייס, "נגרמה לה פגיעה במוניטין, הואיל ונאלצה לנקוט נגד החברה הליכים משפטיים", והגשת התביעה "אינה מקובלת בשוק שבו פועלת ווליו בייס, ופוגעת בשמה הטוב של ווליו בייס ובמוניטין שלה". מדובר בסכום של כ-8 מיליון שקל שתובעת ווליו בייס בגין שירותיה, וכ-4 מיליון שקל נוספים בגין פגיעה במוניטין.

בזאפ דוחים את טענות ווליו בייס וטוענים כי "ווליו בייס אינה זכאית לתשלום עמלה" וכי "תנאי ההסכם לא התקיימו". עוד מציינים שם לקראת ההנפקה כי החברה ביצעה "הפרשה נאותה בהתאם להערכות החברה והיועצים המשפטיים בקשר עם סיכויי התביעה", אבל לא מציינים את סכום ההפרשה.

במהלך החודשים האחרונים נערכו דיוני הוכחות במשפט המתנהל בין הצדדים בבית המשפט המחוזי בתל-אביב - האחרון שבהם נערך ביוני. ככל הידוע, הדיונים והחקירות במסגרת המשפט הסתיימו, והצדדים ממתינים לשלב הסיכומים ולהכרעה שתגיע לאחר מכן.

תחילת הפרשה ב-2013, אז החליטו מנהלי זאפ באותה תקופה - המנכ"ל ניר למפרט והיו"ר קובי אלינב, שעבדו ללא בעל שליטה לאחר שהגופים המוסדיים לקחו את מניות החברה לידיהם במסגרת הסדר חוב - לשכור את שירותיו של ווליו בייס לאיתור משקיע בחברה. בהמשך לכך, ווליו בייס הציג בפני זאפ כמה רוכשים פוטנציאליים, ובהם אייפקס, שהגישה אז הצעה לרכישה תמורת כ-130 מיליון שקל.

ואולם, סכסוך שפרץ בין הנהלת זאפ לבעלי המניות המוסדיים, הוביל להפקעת סמכויות ההנהלה מניהול המשא ומתן על המכירה והקמת נציגות שתנהל מטעמם את הליך מכירת החברה, שהייתה זקוקה אז להון כדי להמשיך לפעול. על פי ווליו בייס, לאחר שלא נמצא לזאפ קונה במשך תקופה ארוכה, התבקש בית ההשקעות לבדוק שוב מול אייפקס אפשרות לרכישה - מה שבסופו של דבר הוביל לעסקה שנעשתה בתמורה גבוהה יותר מהצעתה המקורית, בהיקף של 145 מיליון שקל. אלא שאחרי סגירת העסקה, סירבה אייפקס לשלם את חובה של זאפ לווליו בייס.

ווליו בייס, שהוקם לפני כחמש שנים על ידי עידו נויברגר וויקטור שימריך, בעברם מנהלי דש איפקס, פועלת בתחומי בנקאות השקעות, חיתום, מחקר, עסקאות מיזוג, גיוסים פרטיים ועוד. מלבד נויברגר ושימריך, המחזיקים כל אחד ב-20% ממניות החברה, מושקעים בבית ההשקעות גופים שליוו את השניים בימי דש איפקס - נתן חץ, משפחת ורטהיים ובית ההשקעות מיטב דש, עם החזקה של כ-20% כל אחד.

הסכסוך של זאפ עם ווליו בייס הוא אמנם הסכסוך העיקרי העומד על הפרק, אבל טיוטת התשקיף חושפת תביעות והליכים משפטיים נוספים המתנהלים נגד החברה, בהיקף כולל של כ-8 מיליון שקל. אלה כוללים, בין השאר, תביעה של 1.3 מיליון שקל שהגישה עובדת מיקור-חוץ לשעבר, שגם היא טוענת כי החברה מחויבת לשלם לה, בין השאר, "בונוס בגין מכירת זאפ לקרן איפקס".

ההכנסות צמחו ב-8% ב-2017

קבוצת זאפ פועלת בתחום הפרסום, השיווק ואספקת כלי ניהול עבור עסקים קטנים ובינוניים. לפי הנתונים שהיא מציגה, באתרי הקבוצה כ-400 אלף עסקים רשומים, כ-23 אלף לקוחות משלמים וכ-16 מיליון כניסות גולשים בחודש. בסך הכול לזאפ כיום 23 אתרי אינטרנט, ועם הבולטים שבהם נמנים אתר השוואת המחירים זאפ, אתר המסעדות רסט, אתר מתחתנים, אתר הרפואה זאפ דוקטורס, זאפ משלוחים ואתרי תוכן בתחומים נוספים, ובהם משפטים, עיצוב וחוגים.

זאפ הוקמה ב-1968 תחת קבוצת עורק תחת השם "דפי זהב", ועסקה ממועד הקמתה בפרסום ושיווק עסקים באמצעות מדריכים מודפסים, ומשנת 2005 הרחיבה את פעילותה בתחום הפרסום והשיווק לעסקים באמצעות הפעלת אתרי אינטרנט. ב-2013 סיימה את עיקר פעילותה בתחום המדריכים המודפסים.

בזאפ מציינים כי במסגרת פעילות הפרסום והשיווק שלה היא מפעילה אתרי אינטרנט, מפתחת ומשווקת מוצרים ושירותים דיגיטליים ומנגישה לגולשים את המידע והפרטים על בית העסק הרלוונטי. לצד שירותי הפרסום, זאפ מספקת ללקוחותיה שירותים משלימים נלווים להגברת הנוכחות והחשיפה במדיה הדיגיטלית. החברה מעסיקה כ-580 עובדים והמנכ"ל שלה הוא אילן צחי.

בסיכומה של 2017 הציגה זאפ צמיחה של כ-8% בהכנסותיה, שהגיעו ל-247 מיליון שקל. הרווח הגולמי השנתי שלה גם היה במגמה חיובית בשנה שעברה, למרות שחיקת שיעורו מסך המכירות. אחרי צמצום ניכר בהוצאות הנהלה וכלליות לאחר הפרשה בגין תביעה שנרשמה ב-2016, הרווח התפעולי השנתי של זאפ קפץ ב-50% ל-52 מיליון שקל, והרווח הנקי השנתי טיפס ב-40% ל-32 מיליון שקל.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.