סקטור האג"ח של חברות הנדל"ן האמריקאיות הנסחרות בת"א סובל כבר תקופה לא קצרה מחולשה ניכרת - הן מבחינת היקפי הגיוסים, שחדלו כמעט לגמרי, והן מבחינת ביצועי סדרות האג"ח המונפקות, הנסחרות במגמה שלילית מובהקת. למרות זאת, יזם הנדל"ן רותם רוזן מגיע כעת לשוק עם חברה אמריקאית חדשה, ומעריך כי היכרותו עם הפעילים בשוק והעסקה שהוא מציע, יחד עם שני שותפים נוספים, תאפשר לו להשלים בהצלחה גיוס חוב קונצרני.

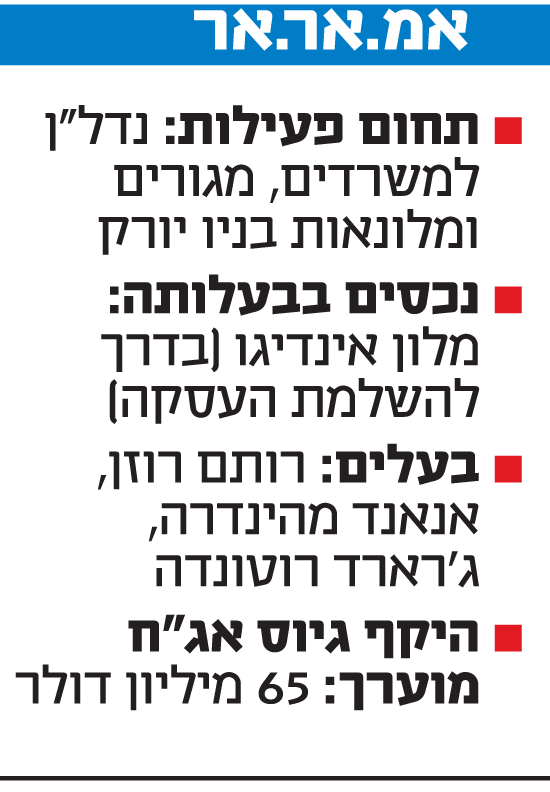

מדובר בחברת אמ.אר.אר (MRR Thirteen Limited), המעוניינת ככל הידוע לגייס כ-60-65 מיליון דולר שיסייעו לה במימון רכישת בית המלון אינדיגו (Hotel Indigo). את ההנפקה מובילה דיסקונט חיתום. באמ.אר.אר מציינים כי תמורת ההנפקה תשמש להשלמת רכישת הנכס המשועבד במקביל לפירעון ההלוואה הקיימת עליו, נוסף על תשלום הוצאות ההנפקה ומימון הפעילות השוטפת, במקרה שתישאר יתרה. המחזיקים יקבלו שיעבוד ראשון על הנכס, ביחס הלוואה על שווי הנכס (LTV) של קצת יותר מ-40%.

לפי הפרטים שמציגה אמ.אר.אר, מדובר בבית מלון שעל הסכם לרכישתו תמורת כ-163 מיליון דולר חתמה בחודש שעבר, מידי אינטרקונטיננטל וקבוצת בראק קפיטל של שמעון וינטרוב ושותפו רונן פלד. מועד סגירת העסקה נקבע עד אמצע חודש אוקטובר. בין המלון ממוקם בלואר איסט סייד (Lower East Side) שבמנהטן, וכולל קרוב ל-300 חדרים על פני 26 קומות. על ניהול המלון אחראית אינטרקונטיננטל, הנחשבת לאחת מקבוצות המלונאות הבולטות בעולם, מולה נחתם הסכם ניהול ל-20 שנה.

את מלון אינדיגו, שנפתח לפני קצת פחות משלוש שנים, מגדירים באמ.אר.אר כמלון בוטיק, ומהתוצאות שמציגה אמ.אר.אר בטיוטת התשקיף עולה כי הכנסות בית המלון ב-2017 צמחו ב-15% ל-36 מיליון דולר - עלייה המיוחס בעיקר ל"המשך התייצבותו של המלון".עוד בסיכום שנתי, הרווח התפעולי שלו טיפס ב-20% והתקרב ל-10 מיליון דולר והרווח הנקי קפץ ב-62% ליותר מ-4 מיליון דולר.

אם.אר.אר

בסיכום הרבעון הראשון של השנה, שלפי החברה "מאופיין בפעילות נמוכה עקב עונת השנה (חורף) המאופיינת במיעוט תיירים", הכנסות בית המלון עלו ב-11% והתקרבו ל-6 מיליון דולר, מה שלא סייע לו להתחמק מהפסד שעמד על כ-1 מיליון דולר - דומה להפסד הרבעוני אשתקד.

בעלי השליטה באמ.אר.אר, שכמו יתר עמיתותיה האמריקאיות מאוגדת באיי הבתולה, צפויים לספק לה שירותי ניהול תמורת 1 מיליון דולר בשנה, ובמקרה שבו שווי נכסיה יעלה על 350 מיליון דולר, תהיה זכאית חברת הניהול שלהם לתמורה נוספת של 1% מההפרש שבין שווי סך נכסיה בדוחות השנתיים לבין סכום זה (350 מיליון דולר).

רוזן (42), שבעבר עמד בראשה של חברת הנדל"ן אפריקה ישראל ארה"ב, חבר לפני כמה שנים לפעילות הנדל"ן של משפחת ספיר בארה"ב, והחזיק יחד עם אלכס ספיר בחברת אי.אס.אר.אר (ASRR) הבורסאית. בשנה שעברה החליט רוזן למכור נכסים ואת מניותיו באי.אס.אר.אר לספיר, תמורת כ-70 מיליון דולר - בעסקה שכללה גם כמה נכסים פרטיים שהחזיקו השניים יחד. אלכס ספיר הוא אח של אשתו של רותם רוזן.

אמ.אר.אר מספרת על שני שותפיו של רוזן בחברה, אנאנד מהינדרה וג'רארד רוטונדה, ומציינת כי לכל אחד מהם "ניסיון עשיר בפעילות עסקית ונדל"נית". בטיוטת התשקיף מציינת אמ.אר.אר כי "אנאנד מהינדרה, התעשיין הגדול ביותר בהודו, חבר לאיש העסקים רותם רוזן הפעיל בשוק הנדל"ן בניו יורק, ולג'רארד רוטונדה, לשעבר סמנכ"ל כספים בדויטשה בנק, במטרה להקים מיזם המתמחה בזיהוי, רכישה, פיתוח, המרה לקונדומיניום ומכירה של נדל"ן".

עוד מציינים בחברה, כי האסטרטגיה של בעלי השליטה היא "להתמקד במבנים למשרדים, מגורים ומלונאות", וכי רכישת מלון אינדיגו היא הרכישה הראשונה שנעשית תחת אמ.אר.אר.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.