בשקט-בשקט (אולי בשקט מדי) אישר באחרונה שר האוצר, משה כחלון, את הצעת חוק האיגוח, שתאפשר לחברות האשראי (בנקים וחברות כרטיסי האשראי) למכור הלוואות בשוק ההון.

הצעת חוק האיגוח בישראל הועלתה בעבר, הנושא היה באוויר וכולם רקדו סביבו בשנים 2007-2008, אבל בסופו של דבר הוא נדחה - מן הסתם, בעקבות משבר האשראי שפרץ בארה"ב. הנושא עלה שוב בנובמבר 2015 בדוח שנכתב על ידי ועדה בינמשרדית, אבל חזר לתרדמה שנמשכה שלוש שנים, עד לסוף החודש הקודם, שבו אישר כחלון את תזכיר החוק (בשינויים קלים עד בינוניים). החוק עדיין אמור לעבור הליכי חקיקה, אבל יישומו עשוי לייצר רובד השקעות נוסף בתיקי ניירות הערך של הציבור הישראלי.

לפני הכול, אזכיר מהו איגוח. מדובר למעשה בתיקי הלוואות שיימכרו לגוף ייעודי, שיוכל להנפיק בשוק תעודות התחייבות. תעודות ההתחייבות האלה ייפרעו מתוך תזרים המזומנים של אותו תיק הלוואות. אין כאן הנפקת אג"ח, אלא פשוט מכירה של תזרים מזומנים עתידי תמורת הון זמין.

הגוף הייעודי שקונה את ההלוואות, מופרד משפטית ממוכרי ההלוואות (בנקים וחברות כרטיסי אשראי), כך שכל הסיכון הפיננסי שלו נתון להלוואות שרכש, ולא למי שמכר לו אותם. מכיוון שאנחנו חיים בישראל, ופה כולם חשודים כבר בהגדרה, חשוב להבהיר לכל אלה שרואים את הבנקים במצב צבירה תמידי של "נוכלים", שמוכרי ההלוואות ימשיכו לתפעל את ההלוואות שמכרו, ויחויבו להחזיק לפחות 10% מהן כדי למנוע מה שנקרא "סיכון מוסרי". המטרה היא למנוע מצב שבו אחד הצדדים יבכה והשני יצחק, אחרי שרקח מזימות, כמו הגמד המרושע מהסדרה "היה היה".

משקי בית

לקח מהמשבר של 2008

גם אם זה נשמע כך, זה לא בדיוק הנדסת טילים. בסך-הכול טכניקה פשוטה למדי. כלקח מהמשבר הפיננסי של 2008, הצעת החוק אינה מאפשרת ביצוע איגוח על איגוח. כדי להסביר את המשמעות, אפשר להשתמש כדוגמה בשאריות עוגה שלא נאכלה, שמכינים מהן מוצר חדש כמו כדורי שוקולד. ואולם, המטפורה הקרובה יותר למה שקרה במשבר 2008 בארה"ב, היא לקיחת שאריות מזון, עשבי גינה, או סתם גזם, והפיכתם לזבל אורגני.

היתרון לבנקים או לחברות כרטיסי האשראי במכירת ההלוואות ברור יחסית. על ידי אריזת ההלוואות לתיק אחד ומכירתו, הבנקים משחררים לעצמם מקום לתת הלוואות חדשות. הבנקים מתמודדים בעשור האחרון עם רגולציה מכבידה, שדורשת מהם רמת הלימות הון גבוהה יותר - כלומר, בהון עצמי נתון הם יכולים לתת היקף קטן יותר של הלוואות.

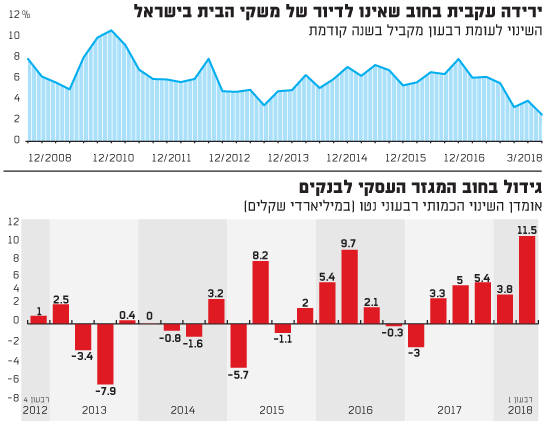

בתרשים המוצג עם מאמר זה, ניתן לראות את התהליך, שהתחיל במערכת הבנקאית בשנת 2016, ובו האשראי שלא לדיור למשקי הבית נמצא בירידה עקבית, בעוד הבנקים מעדיפים להסית את ההלוואות למגזר העסקי. מכירת חלק מההלוואות משחררת לבנקים מקום למתן אשראי חדש, תוך יצירת רווחי הון מההלוואות שנמכרו בלי להגיע לפדיון, וכל זאת בלי לחרוג מדרישות בנק ישראל.

גם רוכשי ההלוואות נהנים מיתרונות נרחבים, שכוללים גישה להשקעות במקומות שכיום נמצאים מחוץ לתחום, כמו מימון פרויקטים או תאגידים שלא מנפיקים בשוק ההון. יתרון נוסף הוא התשואה העודפת ביחס לאג"ח הנסחרת בדירוג דומה, פיזור סיכונים, חשיפה להלוואות ברמות סיכון שונות וכדומה. פתרון האיגוח משלב למעשה בין היתרונות. לבנקים יש יכולת גבוהה בתפעול וחיתום הלוואות, אבל הם מוגבלים בכמות הכסף שהם יכולים לשחרר לאשראי. לגופים המוסדיים יש כסף למתן אשראי, אבל חיתום ותפעול ההלוואות אינם הצד המסחרי שלהם.

צמיחה או מתן אשראי לא מידתי?

להבדיל מהמלצות הדוח שפורסמו בנובמבר 2015, הצעת החוק שאושרה מחריגה תחום מאוד מסוים מלהיכנס למגרש המשחקים - המשכנתאות. ויש הגיון לשתי הסיבות המרכזיות שבגינן הוחרג הסקטור - לראשונה נקרא הסיבה "הפופוליסטית", ולשנייה "הפוליטית".

מבחינת הסיבה הראשונה, כחלון לא צריך לקרוא בקפה כדי להבין שאיגוח משכנתאות יוצר אסוציאציות שלילות, שיכולות להתהפך עליו, אף שקיימים פערים מהותיים בין שוק המשכנתאות שלנו לבין זה של ארה"ב, שהכניס את העולם למערבולת. ההנחה שמחירי הבתים יעלו לנצח, ולכן ניתן לתת הלוואות הגבוהות מערך הנכס (כמו בארה"ב), אף פעם לא הייתה מנת חלקם של הבנקים הישראלים. נוסף על כך, העובדה שבארה"ב המשכנתאות הן Non-recourse (אם ערך הנכס נעשה נמוך מערך החוב, אז בחדלות פירעון פשוט מחזירים את הנכס ונפרדים לשלום מהחוב), שונה מהמשכנתא המקומית, שבה ניתנת גם ערבות אישית על גובה החוב.

אבל זכרונות כואבים לא חוזרים בעדינות על קצות האצבעות. הם פותחים את הדלת ונדחפים בבת אחת. מה גם שקיימת סיבה שנייה,"פוליטית", להחרגת המשכנתאות. הסיבה היא החשש שרוב ההלוואות שיימכרו יהיו מתחום המשכנתאות - מה שילבה מקורות אשראי גבוהים יותר לדיור, ובהנחה שהביקוש יסגור על ההיצע, מחירי הדיור (הבייבי של כחלון) עשויים לחזור ולטפס.

יכול להיות שהפתרון הנכון יותר היה להחריג את נתח מכירת תיקי המשכנתאות, ואולי אף להטיל מגבלות נוספות כדי לאפשר חשיפה לתחום רווחי, עם רגולציה הדוקה ואפס גישה למשקיעים.

לסיכום, אם זוכרים שבטבע שלנו סיכון זאת חיה שאף פעם לא מתה, לפחות לא מיוזמתה - חשוב להדגיש גם את הסיכון המרכזי שעשוי להתפתח, ואני לא מדבר על סיכון הלווה, שקיים בכל מכשיר חוב, אלא על הסיכון ברמת המשק. לאחר שהבנקים או חברות כרטיסי האשראי ימכרו הלוואות שבגינן רותק הון לפי דרישת הרגולטור, נצטרך לראות להיכן מנותב הכסף, שיתפנה לבנקים למתן אשראי.

מצד אחד, הוא יכול להיות מופנה למגזר העסקי, שיהנה מהלוואות זולות יותר - מה שכמובן עשוי לתרום לצמיחה; אבל מצד שני, קיים סיכון שצריך להכיר אותו, והוא ניפוח לא מידתי של האשראי בישראל. בסופו של דבר, לפיקוח ולרגולציה יהיה משקל רב ביותר בהצלחת יישום החקיקה.

הכותב הוא מנכ"ל נוסטרו החלטות השקעה בע"מ, מלווה ועדות השקעה/כספים ודירקטוריונים בניהול ההשקעות הפיננסיות והריאליות. אין לראות בסקירה ובאמור בה תחליף לייעוץ השקעות כהגדרתו בחוק

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.