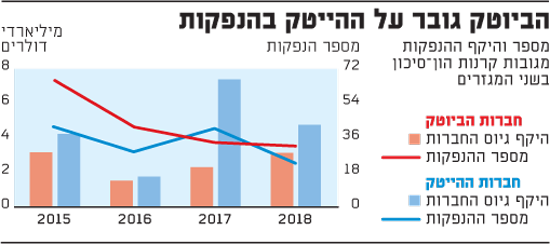

לאחרונה הקדיש אתר Crunchbase, המכסה את תחום ההייטק בארה"ב, כתבה שלמה להנפקות בתחום הביוטק דווקא, וזה דבר די נדיר. הסיבה לחריגה הזאת הייתה מספר הנפקות הביוטק השנה, שלא ניתן להתעלם ממנו. הוא היה גבוה באופן משמעותי ממספר הנפקות הטק. רק ברבעון השני של השנה יצאו להנפקה 16 חברות מגובות הון סיכון, לעומת 11 חברות טכנולוגיה.

למעשה, מספר הנפקות הביוטק עלה על מספר הנפקות הטק בכל אחת מארבע השנים האחרונות, אבל כעת הגל נמצא בשיא של השנים האחרונות ומספר ההנפקות מתקרב לזה של 2014-2015, הגל הסוער הקודם והגדול ביותר מאז שנת 2000.

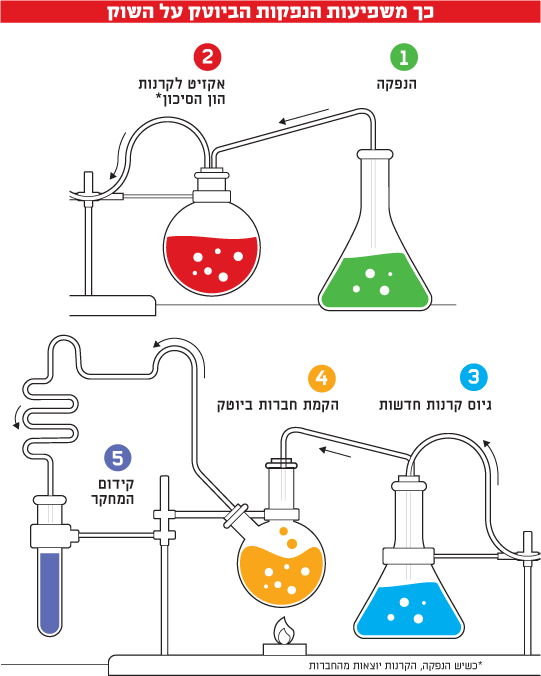

הנפקות ביוטק מעניינות לא רק את שוק ההון. החברות הללו מגייסות הון שמניע קדימה את המחקר, ומאפשרות אקזיטים נאים לקרנות הון הסיכון. הקרנות בתורן משתמשות בהצלחה הזאת ככלי לגייס עוד הון סיכון ולהשקיע בגל נוסף של חברות. כאשר כספן של הקרנות מצוי בשפע, יזמים נוטים יותר להקים חברות ומשקיעים פרטיים ואקסלרטורים נוטים יותר לתמוך בחברות הצעירות שעשויות לזכות בכספי הון הסיכון. כך השפעתו החיובית של גל הנפקות מוצלח יכולה להיות מורגשת בשוק כמעט עשור אחרי הגל עצמו. הגל של 2018 הגיע זמן קצר יחסית אחרי הגל של 2015, ובלי שהתרחש משבר חמור מאוד בתקופה שחלפה. חלון ההנפקות אמנם היה סגור, אך הקרנות המשיכו להשקיע וגם קצב המיזוגים והרכישות לא צלל. ענף הביוטק התגלגל לו בנעימים יחסית מהשיא הקודם לנוכחי.

כך משפיעות הנפקות הביוטק על השוק

הלקח המר של החברות הישראליות

חברות הביוטק הישראליות ניצלו גם הן את הגל, אך לא באותו קצב שבו עלו על הגל הקודם. יורוג'ן (שגייסה כבר בשנה שעברה) וסולג'ל ערכו הנפקות נאות, ויורוג'ן אפילו נרשמה כאחת ההנפקות המוצלחות של 2017. היום, אחרי שנה וחודשיים, היא רושמת תשואה של 220%. סולג'ל רשמה הנפקה נאה, אך ירדה מאז 50% לשווי של 121 מיליון דולר. חוץ משתיהן נרשמו עוד שתי הנפקות קטנות יותר של מוטוס GI ואנטרה, ובהמשך מתוכננות שתי הנפקות גדולות - של גמידה סל ואקסלנז. חברת פוליפיד ניסתה לצאת להנפקה, אך עדיין לא עשתה זאת.

בשנת 2014-2015 יצאו לנאסד"ק יותר מ-10 חברות ישראליות. רובן התרסקו בבורסה ונסחרות בשוויים נמוכים או לא קיימות היום, וזאת אולי הסיבה שחברות ישראליות אחרות שהבשילו לא ממהרות לנצל את גל ההנפקות החדש. ובכל זאת, אחת המנפיקות דווקא הצליחה מאוד: נוירודרם, שהונפקה לפי שווי של 164 מיליון דולר אחרי הכסף בסוף 2014 וכבר הספיקה להימכר ב-1.1 מיליארד.

הביטק גובר על ההייטק בהנפקות

השוק שייך לצעירות

מספר ההנפקות בביוטק אמנם גדול יותר מזה של חברות הטק, אך הסכום המגויס נמוך יותר. בעוד שחברות הטכנולוגיה בדרך-כלל מבשילות ורושמות הכנסות משמעותיות לפני שהן יוצאות לגייס (והתמחור בהתאם), חברות הביוטק המנפיקות הן כמו טופס לוטו. כמעט אף פעם אין להן הכנסות בעת ההנפקה.

החידוש בגל הנוכחי הוא שהחברות המונפקות הן אפילו צעירות יותר מאשר בגל הקודם. כמה חברות נכנסו לבורסה כשהן עדיין בשלב הניסויים הפרה-קליניים. על פי הסטטיסטיקה המקובלת בתחום, מכל אלף חברות בשלב הפרה-קליני, רק אחת תגיע בסופו של דבר לשוק, וגם זה רק כעבור 8-10 שנים בממוצע, ולאחר שמשקיעי השלב הראשון לרוב דוללו לגמרי. אולם, משקיעי ההנפקות הללו מעריכים כי לחברות שהם בחרו יש סיכוי להצליח מעבר לסטטיסטיקה.

אחת הדוגמאות שעוררה החודש הרבה רעש היא חברת Rubius Therapeutics, שגייסה בנאסד"ק 241 מיליון דולר לפי שווי של כ-2 מיליארד - סכום גבוה מזה שביקשה כאשר פרסמה לראשונה תשקיף גלוי להנפקה. בשבוע שעבר מאז ההנפקה ירדה מניית החברה ב-6%.

רוביוס, שפיתחה שיטה לגדל במעבדה תאי דם אדומים ולהנדס אותם כך שיתקפו סרטן או מנגנונים של מחלות גנטיות קשות, נמצאת בשלב הניסויים בבעלי חיים, אולם עוד לפני ההנפקה המפוארת היא גייסה רבע מיליון דולר מקרנות הון סיכון. השיטה שהחברה פיתחה דומה לשיטת ה-CAR-T, שמשתמשת בתאי דם לבנים מהונדסים גנטית כדי לתקוף סרטן, והנציגות המובילות שלה, קייט וג'ונו, נמכרו ב-12 מיליארד דולר וב-9 מיליארד דולר בהתאמה. הטכנולוגיה כבר זכתה לכינוי "סופר-דם".

אלא שתאי דם לבנים הם חלק ממערכת החיסון וממילא מיועדים להגיע לתאים, בעוד תאי דם אדומים בדרך-כלל לא עושים זאת, ולכן חובת ההוכחה הגדולה היא על רוביוס. עד כה לא חתמה החברה על שיתוף-פעולה בסכום משמעותי לשימוש בטכנולוגיה שלה עם חברת פארמה גדולה.

ההצלחה של הנפקת החברה, ועוד לפני כן הצלחתה בגיוס הון סיכון, נובעת מההישגים עד כה בפיתוח ה-CAR-T וטיפולים אימונותרפיים אחרים לטיפול בסרטן, וכן מהעובדה שמסלול הרישום של מוצרים פורצי דרך לסרטן קוצר בשנים האחרונות מאוד על ידי ה-FDA, רשות המזון והתרופות האמריקאית. חברה כמו רוביוס כנראה לא תעביר 8-10 שנים עד שניתן יהיה לדעת אם מדובר בהצלחה.

הבורסה של הונג-קונג נכנסת לתמונה

עוד חידוש של גל ההנפקות הנוכחי הוא הבורסה של הונג-קונג, שפתחה את שעריה לראשונה השנה לחברות ביוטק ללא הכנסות. כמה חברות, בעיקר כאלה שהוקמו בסין או שיש להן זיקה סינית, כבר הביעו התעניינות. ההנפקה הראשונה תחת הכללים החדשים הייתה Ascletis Pharma, שגייסה בשבוע שעבר לא פחות מ-400 מיליון דולר אמריקאי בהונג-קונג, סכום שנחשב גבוה גם לחברות ביוטק אמריקאיות המנפיקות בנאסד"ק. אסקלטיס מפתחת שתי תרופות להפטיטיס C, שכבר קרובות לשלב המסחור, וכן יש לה בניסויים קליניים תרופות לאיידס ולסרטן הכבד.

הבורסה בתל-אביב פועלת לשיתוף-פעולה עם הבורסה בהונג-קונג, שעשוי להוביל בסופו של דבר לכך שחברות הנסחרות בישראל יוכלו להיסחר שם, בלי לבצע הנפקה.

הסכנות של גל ארוך מדי

קרנות הון הסיכון טוענות שגל הנפקות הביוטק אינו רק אופנה. בוב נלסון מקרן ארץ' ונצ'רס אמר ל-Crunchbase שקצב ההנפקות גבוה יותר בין היתר כי יש באמת יותר חברות חדשות מוצלחות, שקוצרות סוף סוף את הפירות של ההשקעה העצומה שבוצעה בתחום הביוטק ב-30 השנים האחרונות (מאז החל חקר הגנום ופותחו השיטות הבסיסיות להפיק תרופות בתאים חיים). לדבריו, החיבור בין הידע שנבט בביוטק בעשורים האחרונים לבין המגמה האחרונה של הביג דאטה מוביל להתפרצות אדירה של חדשנות שעשויה בהחלט להוביל לכניסתם של טיפולים חדשים שייתנו מרפא אמיתי למחלות משמעותיות וימנעו מחלות אחרות. זאת לאחר תקופה ארוכה שבה כמעט כל החידושים היו בבחינת שיפור קל בתסמינים והארכת חיים.

עם זאת, נלסון ובכירי הון סיכון נוספים מודים שככל שגל ההנפקות נמשך, מצטרפות אליו חברות פחות מוצלחות, וגם המחירים עולים. קשה לדעת אם כבר הגענו לשלב הזה, אולם העובדה שנכנסו יותר חברות פרה-קליניות וקצב ההנפקות עלה עשויה להעיד על כך שאנחנו מתקרבים אליו.

רוח חדשה בגיליאד? נפרדה מהמנכ"ל והיו"ר ביום אחד

השנה הייתה טובה לא רק להנפקות אלא גם להשקעות הון סיכון, ולמיזוגים ולרכישות (בהובלת עסקת טקדה-שייר). לפי "פורבס", השקעות הון הסיכון מסתכמות ב-15 מיליארד דולר עד כה, לפחות חברות מבשנה שעברה, כך שהסבב הממוצע גדל.

דווקא חברות הביוטק הגדולות פחות נהנו השנה, אחרי תקופת זוהר ארוכה. אמג'ן, ביוג'ן, סלג'ן וגיליאד רשמו בעשור האחרון צמיחה מואצת, בניגוד לדשדוש של חברות הפארמה הגדולות, אולם בשנים האחרונות דווקא כמה חברות פארמה רשמו תוצאות מצוינות, בעוד שהמניות של חברות הביוטק הגדולות רושמות עליות מתונות (גיליאד וביוג'ן), ואפילו ירידות (סלג'ן). גם לגבי אמג'ן, שנסקה השנה בעקבות השקת מוצר מיגרנה חדש, המשקיעים תוהים מה בעצם צפוי בהמשך. חברות הביוטק הגדולות סובלות לראשונה מאז הקמתן מ"צוק פטנטים", כלומר זהו סוף תקופת הזוהר של כמה מוצרים מובילים, וישנה אי-ודאות בשאלה אילו מוצרים יחליפו אותם.

על הרקע הזה, אולי קצת פחות מפתיע לשמוע שחברת גיליאד, אחת מכוכבות שוק התרופות השנים האחרונות, הודיעה ביום רביעי האחרון על פרישת המנכ"ל והיו"ר ממש במקביל: ג'ון מיליגן, שנמצא בגיליאד מראשיתה לפני 28 שנה ונכנס לתפקיד המנכ"ל ב-2016, וג'ון מרטין שהיה בעבר מנכ"ל ובתקופת כהונתו של מיליגן שימש כיו"ר פעיל. מרטין יעזוב יחד עם מיליגן, כנראה כדי לפנות מקום לרוח חדשה בחברה.

המניה רשמה ירידה מיד אחרי ההודעה, אחר כך התאוששה - אחרי שהשוק הפנים את הדוחות הרבעוניים הלא-רעים של החברה - ואחר כך ירדה שוב, כנראה בעקבות הפנמת חוסר הוודאות. בכל מקרה, השינויים במחיר המניה לא היו דרמטיים. נראה שהמשקיעים מרגישים שצנרת המוצרים של החברה חזקה יותר מהמנכ"ל והיו"ר. לדברי מיליגן עצמו, החברה זקוקה כעת למנכ"ל שמכיר תחומים נוספים, ובהם תחום הכבד השומני העצום, שהחברה עשויה לראות בו אישור ראשון ב-2019, אם תוצאות הניסויים הקליניים המאוחרים שלה יעלו יפה.

"שני הג'ונים" נהנו מתקופת זוהר בגיליאד, שצמחה ב-30 שנה מסטארט-אפ מתחיל לחברה של 100 מיליארד דולר על בסיס המוצרים שלה לאיידס ולהפטיטיס C. אלא שאת התוצאות הללו היה קשה לשמר לאורך זמן. באתר המשקיעים "מוטלי פול", מסביר קית' ספייטס מדוע החדשות אינן רעות כל כך. לדבריו, המוצר המוביל של החברה לטיפול בהפטיטיס C, שפרץ דרך לגישה טיפולית חדשה, אמנם רושם ירידה של 65% במכירות, אך הירידה מתייצבת וסביר להניח שנראה בשנים הקרובות הכנסה יציבה של 1 מיליארד דולר לרבעון ממוצר זה. בינתיים, המוצר של החברה לטיפול באיידס מצליח לא רע, והחברה רמזה בשיחת הועידה שלה כי במחצית השנייה של השנה צפויות כמה רכישות.

מכירות מוצרי ה-CAR-T לטיפול בסרטן עומדות על 68 מיליון דולר בלבד ולא מצדיקות את רכישת קייט פארמה ב-12 מיליארד דולר, אולם ייתכן שמדובר בתקופה של הכשרה לטיפול במוצר החלוצי והמורכב. נכון להיום, המוצר של קייט בידי גיליאד שולט בשוק, עם הכנסות של פי ארבעה מהמוצר המקביל של נוברטיס. יש לקוות שעזיבתו של מרטין לא מגיעה על רקע רצונו להיות במקום אחר כאשר יתגלה שרכישה של 12 מיליארד דולר לא הצדיקה את עצמה.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.