המחצית הראשונה של 2018 הניבה למשקיעים בשוק הקונצרני בישראל ובעולם בעיקר אכזבות. עליית הריבית בארה"ב והצפי להמשך המגמה הובילו לעליית תשואות האג"ח הדולריות בכל העולם ומשכו מטה את מחירי האג"ח גם בשאר העולם המפותח, אם כי בשיעורים נמוכים יותר. תרמו לכך כמובן גם מרווחים נמוכים באופן היסטורי מעל האג"ח הממשלתיות, במיוחד בדירוגים הנמוכים.

על רקע זה, המחצית השנייה של השנה נפתחה עם תשואות אג"ח לפדיון גבוהות משמעותית - במיוחד באג"ח הדולריות - ועם נכונות גדולה יותר של משקיעים לבחון גיוון לתיק האג"ח. תומכת בכך גם התחזקות הדולר בעולם ובישראל, בין היתר על רקע התרחבות פער הריביות וההבנה כי מחוץ לארה"ב הריבית תעלה לאט יותר.

אם בעבר הנכונות להגדיל חשיפה לאג"ח דולריות היתה מחייבת משקיע ישראלי להמיר שקלים לדולרים כדי לקנות אג"ח מעבר לים או לחפש קרנות נאמנות או תעודות סל המציעות חשיפה למדדים אלה בחו"ל - כיום יש לו גם פתרון מקומי ומעניין להשקעה. לפני שלוש שנים החלו לראשונה חברות ישראליות להנפיק כאן בשוק המקומי אג"ח צמודות לדולר ובאחרונה התופעה התרחבה כל כך, עד שבחודש האחרון השיקה הבורסה מדד חדש למעקב אחר האג"ח האלה - תל בונד דולר.

יש כיום כ-25 סדרות אג"ח צמודות דולר שנסחרות בשקלים בשוק המקומי עם שווי שוק של כ-15 מיליארד שקל, אך לא כולן נכנסו למדד הבורסאי החדש, בגלל מגבלת סחירות או דירוג (לפחות -A). החברות הישראליות שמנפיקות אג"ח צמודת דולר הן בעיקר כאלה עם פעילות בדולר, כך שבאופן טבעי הן מעוניינות שגם חלק מהמימון שלהן יבוצע באותו מטבע.

תל בונד

תשואה עדיפה על מדדי האג"ח המקומיים

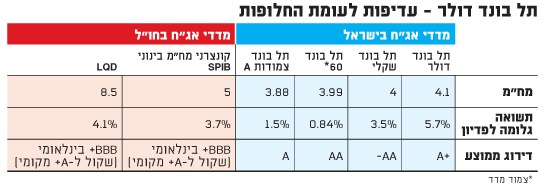

הדירוג הממוצע של המדד החדש הוא +A, המח"מ כ-4 שנים והתשואה הגלומה לפדיון גבוהה מאוד, 5.7% (נכון ל-30.7.18). לשם השוואה, מדד התל בונד השקלי במח"מ דומה, נסחר בתשואה לפדיון של כ-3.5% בלבד. על הפערים בין האג"ח הדולריות לשקליות ניתן ללמוד גם מהשוואה של חברות שלהן יש את שני הסוגים. כך למשל, החברה לישראל, שלה אג"ח דולרית ושקלית במח"מ דומה של 3.6 שנים. התשואה בשקלי (אג"ח 10) היא כ-2.3% והתשואה בדולרי (אג"ח 11) היא כ-4.7%, הפער הזה מגלם במידה רבה את עלויות הגידור שלהן יידרש משקיע אם יבקש לגדר את החשיפה שלו.

עם זאת, נראה כי השוואה רלוונטית יותר לבדיקת כדאיות ההשקעה צריכה להתבצע דווקא מול אג"ח צמודת מדד, שכן מדובר בשני מנגנוני הצמדה הקשורים זה בזה - אם תהיה קפיצה באינפלציה, סביר להניח שהיא תהיה מלווה בפיחות של השקל (התחזקות של הדולר). כאן הפערים הם עצומים, כאשר התשואה הגלומה של תל בונד 60, למשל, עם מח"מ דומה היא 0.84% פלוס הצמדה למדד - חמישית מהתשואה הגלומה בתל בונד דולר. הדירוג של תל בונד 60 אמנם גבוה יותר (AA), אך גם אם נשווה למדד התל בונד צמודות A שדירוגו קרוב יותר למדד הדולרי וגם המח"מ דומה, נקבל תשואה גלומה של 1.5% פלוס הצמדה למדד - רבע מתשואות התל בונד דולר.

כך למשל, אג"ח צמודת דולר של חברת הנדל"ן ביג במח"מ 6 שנים (אג"ח 8, AA) נסחרת בתשואה לפדיון של 4.5% צמוד דולר, הגבוהה פי 3 מהתשואה של האג"ח צמוד המדד של החברה (1.5%, אג"ח 10). דוגמה אחרת היא האג"ח הדולרית של מישורים (אג"ח 5, +BBB) עם מח"מ של 3 שנים הנסחרת בתשואה לפדיון של 6.3% צמוד דולר, בעוד שהאג"ח הצמודה למדד של החברה (אגח 4) עם מח"מ קרוב של 2.3 נסחרת בתשואה לפדיון הנמוכה בכ-60% (2.4% בלבד).

המאפיין הדומיננטי של התל בונד דולר הוא חברות מענף חיפושי הנפט והגז וזאת בשל הנתח הגדול של תמר פטרוליום, שלה 2 סדרות עם משקל כולל של 12% מהמדד. עם זאת, סביר להניח שההרכב הזה ישתנה מהר יחסית מאחר שההיסטוריה מלמדת שהשקת מדד בורסאי מהווה לרוב תמריץ לחברות נוספות להנפיק אג"ח דומות. כך היה למשל גם עם מדד התל בונד השקלי שעם הקמתו לפני כעשור נכללו בו פחות מ-20 אג"ח וכיום הוא מונה מעל 130 סדרות. לאור זאת, אפשר לצפות להנפקות של אג"ח דולריות נוספות מצד חברות עם פעילות דולרית ענפה, כמו אלביט מערכות, כי"ל וכו'.

אטרקטיבי גם בהשוואה בינלאומית

עליית התשואות באג"ח הדולריות בארה"ב החזירה אותן לרמות אטרקטיביות ולכן ראוי בהחלט לבחון השקעה במדד התל בונד דולר אל מול החלופות המוכרות בחו"ל. אם נבחן מדד אג"ח חו"ל במח"מ קרוב לזה של התל בונד דולר, כמו זה שעוקבת אחריו קרן הסל SPIB (מח"מ 5 שנים), נגלה כי ברמת דירוג עולמי של BBB+ (שקול ל-A++ של התל בונד דולר) הוא מגלם תשואה לפדיון של 3.7% בלבד - כמעט 2% פחות מהתל בונד דולר. אם ניקח את המדד המוכר יותר LQD שהמח"מ שלו כפול (8.5 שנים), נראה כי גם הוא מגלם תשואה לפדיון נמוכה משמעותית מהמדד החדש (4.1%). ליתרונות התשואה של תל בונד דולר יש להוסיף גם את העובדה שבניגוד להשקעה ב-ETF או רכישת אג"ח בצורה ישירה, חשיפה למדד הישראלי חוסכת עלויות קנייה ומכירה ועלויות המרת מט"ח.

מה עם החשיפה לדולר?

התשואה לפדיון של מדד התל בונד דולר גבוהה בכמעט 60% מהתשואה של התל בונד השקלי. עודף התשואה מספק למשקיעים כרית ביטחון רחבה יחסית, שמאפשרת להמשיך לרשום רווח עודף גם אם הדולר ישנה מגמה וייחלש מול השקל. לצורך ההמחשה ערכנו חישוב פשוט (ופשטני). הנחנו שאנחנו משקיעים באג"ח בשני המדדים לפדיון למשך 4 שנים (מח"מ שני המדדים). בהנחה ששער הדולר נשאר קבוע, תוחלת התשואה הצפויה מהשקעה במדד התל בונד דולר תעמוד על כ-22% לאורך כל התקופה במצטבר, תשואה הגבוהה ב-9% מתוחלת התשואה מהשקעה בתל בונד השקלי.

ומה אם שער הדולר יירד? בזכות פער התשואות המשמעותי לטובת התל בונד דולר, כל עוד הדולר בעוד 4 שנים לא יירד ביותר מ-9% משערו היום, כלומר יירד מתחת לשער של 3.3 שקלים לדולר, המשקיע בתל בונד דולר צפוי להרוויח יותר מחברו שהשקיע במדד התל בונד השקלי.

הדולר יכול אמנם לרדת מתחת ל-3.3 שקלים לדולר בעוד 4 שנים, אך חשוב לציין כי ב-4 השנים האחרונות וגם ב-8 השנים האחרונות, הדולר לא הגיע לשער כל כך נמוך. ומה יקרה אם שער הדולר יעלה? מה יהיו אז פערי התשואה בין מדדי האג"ח?

■ הכותב הוא מנהל הפרויקטים ופיתוח עסקי בהראל פיננסים. הכותב ו/או חברות בקבוצת הראל ו/או בעלי עניין בהן ו/או בעלי השליטה בקבוצה, עשויים להחזיק ו/או לסחור, בעבור עצמם ו/או בעבור אחרים, בניירות הערך והנכסים הפיננסים המצוינים בכתבה זו. אין לראות בכתבה משום שיווק השקעות או תחליף לשיווק השקעות המתחשב בצרכיו האישיים והמיוחדים של כל משקיע.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.