בימים האחרונים החל יזם הנדל"ן רותם רוזן לקדם הנפקת אג"ח של 60-65 מיליון דולר בבורסה המקומית, עבור חברת אמ.אר.אר (MRR). רוזן מחזיק בחברה יחד עם שני שותפיו, אנאנד מהינדרה וג'רארד רוטונדה, ולקראת המהלך פרסמה הבוקר אמ.אר.אר מצגת שבה פרסה את הנתונים הרלוונטיים לעסקה ואת פרטיה.

ואולם, מצב סקטור האג"ח של החברות האמריקאיות בת"א, המתאפיין כבר תקופה ארוכה בחולשה ניכרת - מאתגר עד מאוד את מהלך הגיוס המתוכנן של אמ.אר.אר. זו תקופה ארוכה נרשם "יובש" קיצוני בפעילות ההנפקות המשתייכות לסקטור זה, שגייס בשנים האחרונות חוב של יותר מ-20 מיליארד שקל בת"א באג"ח, על-ידי כ-30 חברות זרות, הפועלות בעיקר בתחום הנדל"ן.

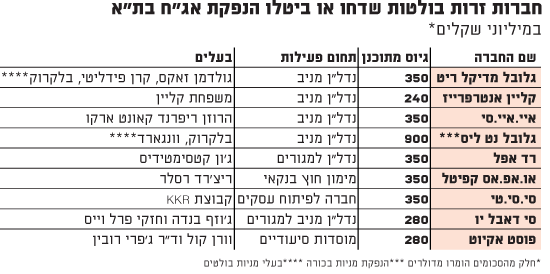

ככל הידוע, מספר החברות האמריקאיות שהחליטו בתקופה האחרונה על ביטול או דחייה למועד לא מוגדר של גיוסי אג"ח מגיע כבר להיקף דו-ספרתי, עם אג"ח (ומניות בכורה) בהיקף שהיה צפוי להגיע לכ-3.5 מיליארד שקל.

על רקע הסנטימנט השלילי המובהק, המאפיין כמגמה את המסחר בסדרות האמריקאיות, והביצועים הדלים שהן מייצרות, במקרה שבו לא יהיה שינוי בסנטימנט השוק, מספר החברות האמריקאיות ששקלו מהלכי גיוס חוב ויחליטו להדיר את רגליהן מהזירה המקומית צפוי להמשיך לעלות.

מלבד אמ.אר.אר, החברה האמריקאית האחרונה ששידרה אופטימיות בתחילת יולי והחלה לקדם מהלך של גיוס חוב הייתה קרן הריט גלובל מדיקל, שביקשה להנפיק אג"ח בהיקף של עד 100 מיליון דולר, וכיתר עמיתותיה, מהלך גיוס החוב שלה יורד מהפרק בינתיים, אולם ככל הידוע, החברה הפועלת כקרן ריט ממשיכה בקידום רישום כפול של מניותיה.

מלבד גלובל מדיקל, מרבית יתר החברות שביטלו או דחו את תוכניות גיוסי החוב שהחלו לקדם עוסקות בנדל"ן מניב, ובהן סי דאבל יו (CW) ופוסט אקיוט (המתרכזת במוסדות סיעודיים ובבתי דיור מוגן), שפרסמו מסמכים ראשונים לקראת ההנפקה כבר בחודש פברואר, במטרה לגייס כ-300 מיליון שקל כל אחת.

עוד בין המנפיקות הבולטות האחרונות שעמדו על הפרק, עם פרסום מסמכים ראשונים לקראת ההנפקה בחודש אפריל, היו חברת הנדל"ן המניב איי.איי.סי (AAC) של צמד הרוזנים מארקו, שביקשה לגייס כ-350 מיליון שקל, וסי.סי.טי (CCT) - זרוע המימון של ענקית ההשקעות האמריקאית KKR, שביקשה לגייס סכום דומה ולהצטרף לצמד החברות האמריקאיות לפיתוח עסקים (BDC) שכבר נסחרות פה - פננטפארק ומדלי.

חברות זרות

לדברי גורם בשוק, "המנפיקים התרגלו לטוב, ופתאום השוק השתנה אז הם מעדיפים לחכות. יש את מה שאפשר להגדיר כ"ניירות המוסדיים", הנפקות דוגמת אלוני חץ, ביג, וכו', שעדיין עוברות טוב את השוק, ויש את הניירות שרוכשות קרנות הנאמנות, ובהן מרבית החברות האמריקאיות, שפחות מתפקדים בתקופה הנוכחית. בחודשיים הקרובים לא צפוי שינוי כיוון, משום שבאוגוסט החברות מפרסמות דוחות כספיים, וגם חלק גדול מהפעילים בחופש, ובספטמבר אין כמעט ימי מסחר בשל תקופת החגים, אבל יכול להיות שבאוקטובר כיוון השוק יתהפך".

עוד ציין אותו גורם, כי "השוק סובל מבעיית נזילות, ואנשים קצת איבדו את האמון באג"ח האמריקאיות, אבל לדעתי נוצרה פה הזדמנות קנייה בחלק מהניירות, משום שחלק מהסדרות כבר הגיעו לתשואה לא הגיונית".

חברות אמריקאיות

ירידה שבועית חדה בתל בונד גלובל

בד בבד, נמשך הסנטימנט השלילי במסחר באג"ח האמריקאיות, עם ירידה של יותר מ-2% שרשם בשבוע האחרון מדד תל-בונד גלובל (הכולל את סדרות האג"ח הזרות שאינן צמודות בריבית קבועה ועומדות בתנאי סף), שהשלים ירידה של קרוב ל-6% מתחילת השנה. זאת לעומת יציבות שאפיינה בשבוע האחרות את שלושת מדדי התל-בונד המובילים (תל בונד 20, 40, 60) ועליות של כ-0.5% שנרשמו בהם מתחילת השנה.

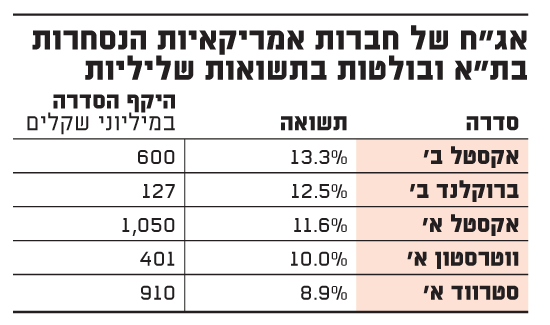

מבדיקת "גלובס" עולה כי כיום כ-10 סדרות אג"ח אמריקאיות נסחרות בתשואה לפדיון הגבוהה מ-9%, ו-24 סדרות - כמעט מחצית מקצת יותר מ-50 סדרות של חברות אמריקאיות הנסחרות בשוק המקומי - נסחרות בתשואה הגבוהה מ-7%.

בין הסדרות בולטות ברף הגבוה אקסטל (ב'), בהיקף של כ-600 מיליון שקל בתשואה של כ-13% וברוקלנד (ב') בהיקף של כ-130 מיליון שקל, שעברה בשבוע שעבר טלטלה דרמטית עם תשואה דומה. בין הגדולות בולטות לשלילה גם הסדרה השנייה של אקסטל (א') בהיקף של 1.05 מיליארד שקל, הנסחרת בתשואה של כ-12%, וסטרווד (א'), בהיקף של כ-900 מיליון שקל, ובתשואה הקרובה ל-9%.

הסדרה הגדולה ביותר מבין האמריקאיות, דה זראסאי (ג'), שהיקפה כ-1.9 מיליארד שקל, נסחרת בתשואה של כ-4.5%, וזו של מויניאן (א') בהיקף של כ-1.3 מיליארד שקל ושל קיי.בי.אס (א') בהיקף של קרוב ל-1 מיליארד שקל נסחרות בתשואה של כ-4%.

בבית ההשקעות אי.בי.אי התייחסו לגל השלילי האחרון הנרשם בשוק האג"ח האמריקאיות, שלפי אי.בי.אי הוא הגל השלישי השלילי מאז 2016, וציינו כי "הירידות הן בעיקר באג"ח בדירוגים הנמוכים והבינוניים, אך אין כמעט אג"ח שלא נפגעה בירידות". בהתאם לכך, בבית ההשקעות סבורים כי משום העובדה שהירידות "היו רוחביות וחדות, הפער שנפתח מייצר הזדמנויות בחלק מהאג"ח האמריקאיות".

לפי אי.בי.אי, בין הסיבות העומדות מאחורי גל הירידות עומדים הפדיונות בקרנות הנאמנות, החשש מהעלאת ריבית בארה"ב וכן ירידות חדות שנרשמו באג"ח חברת ברוקלנד, ש"החזירו את הפחד לשוק". באי.בי.אי מציירים שני תרחישים אפשריים להמשך - הראשון הוא המשך פתיחת המרווחים מול האג"ח הישראליות, והשני הוא "שגם האג"ח הישראליות נמצאות לקראת פתיחת מרווחים והפער מול האמריקאיות יצטמצם", כשהערכת בית ההשקעות היא ששילוב של שני התרחישים הוא בעל הסבירות הגבוהה להתממשות.

לדברי נדב ברקוביץ', אנליסט הנדל"ן של אי.בי.אי, "החברות מחכות למספרים נמוכים יותר בריביות שהן יכולות לקבל כדי להנפיק, כי כמובן אף אחד לא רוצה להנפיק במחירים יקרים ובריביות גבוהות, וצריך לזכור שחברות חדשות משלמות בדרך כלל ריביות גבוהות יותר ממי שכבר מכירים אותו בשוק, לכן השוק עבר למצב של המתנה. חברות שיצטרכו, יוכלו לבצע הרחבות סדרה או לחלופין הנפקות פרטיות, אבל לא נראה שצפויות פה הנפקות חדשות בקרוב".

עוד אומר ברקוביץ, כי "המרווחים שנפתחו בסדרות האמריקאיות הם מאוד גבוהים גם היסטורית במסחר אצלן וגם ביחס לסדרות הישראליות, כך שנוצרו הזדמנויות מעניינות. מצד שני, אנחנו נמצאים היום בעולם של פדיונות בקרנות הנאמנות, מה שמשפיע על חלק מהחברות, לכן ההמלצה שלנו היא על החברות הגדולות והחזקות".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.