התוצאות של כיל ברבעון השני היו טובות ביחס לתקופה המקבילה אשתקד: הרווח התפעולי עלה ל-172 מיליון דולר, על הכנסות של 1,371 מיליון דולר, לעומת רווח תפעולי של 144 מיליון דולר על הכנסות של 1,322 מיליון דולר ברבעון המקביל. הרווח התפעולי המתואם (ללא אירועים חד פעמיים) הסתכם ב-188 מיליון דולר, לעומת 153 מיליון דולר ברבעון המקביל אשתקד.

"הרבעון השני עמד בצפי הקונסנזוס במכירות והפתיע לטובה ברווחיות התפעולית המנוטרלת, בעיקר בשל תוצאות חזקות של מוצרים תעשייתיים לענפי הנפט והמזון", הסבירו בלאומי שוקי הון את התוצאות. וגם "מבחן השוק" לא מותיר כמעט ספק לגבי איכות התוצאות - מניית החברה עלתה ב-10% מאז הפרסום.

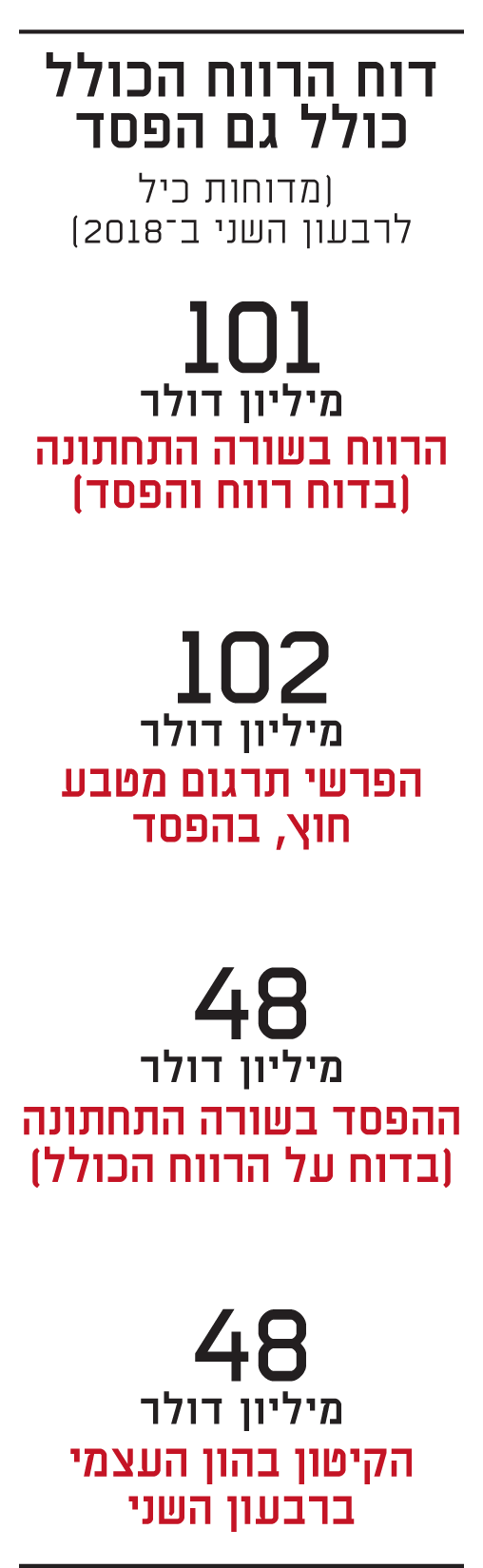

ובכל זאת, אני רוצה לספר לכם שכיל לא באמת הרוויחה ברבעון השני. נכון, על פי דוח הרווח והפסד שלה החברה מרוויחה תפעולית, וגם בשורה התחתונה יש רווח של 101 מיליון דולר, אבל מתחת לדוח רווח והפסד יש דוח על הרווח הכולל - שבו יש הפסד. הדוח על הרווח הכולל נועד לכלול אירועים שהחשבונאות צבעה אותם ככאלו שיש להוציא אותם מדוח הרווח והפסד עצמו. מדובר בהוצאות (והכנסות) שעל פי התקינה החשבונאית לא מתבטאים בתוצאות של דוח הרווח והפסד, אלא בדוח על הרווח הכולל.

דוח הרווח הכולל

רווח שמתורגם להפסד

דוגמה אחת היא הפרשי תרגום מטבע חוץ בגין פעילות חוץ - סעיף שמבטא הפסדים או רווחים כתוצאה מהחזקות בחברות מוחזקות. נניח שלכיל יש חברה שמדווחת באירו, והאירו ירד מול מטבע הדיווח של כיל (דולר אמריקאי), אז בדוחות כיל יירשם הפסד כתוצאה מהירידה בשער המטבע.

הרעיון הוא שמנטרלים את הפרשי המט"ח מדוח הרווח והפסד. באים ומספרים לנו שהפרשי המט"ח הם לא חלק מהעסק, הם לא בשליטת ההנהלה, הם תנודתיים ומבלבלים, ולכן הם מורחקים מהדוחות הכספיים. רגע, מה ההבדל בין הפרשי השער להוצאות המימון? אם כיל מחזיקה באירו והוא יורד לעומת הדולר, היא רושמת הוצאות מימון בדוח הרווח והפסד, אז למה כשהיא משקיעה בחברה באירו, והאירו יורד, מבריחים את ההפסד?

וחוץ מזה, אז מה אם מדובר בהוצאות חריגות או תנודתיות ולא נשלטות? הרי דוח הרווח והפסד מלא בהוצאות לא קשורות, חד פעמיות, תנודתיות ואקסוגניות. בקיצור, עוד החלטה חשבונאית לא ממש מובנת, כנראה פוליטית, שממש לא משפרת את הבנת הדוח, אלא ההיפך.

כדי לדעת מה הרווח או ההפסד הכולל האחר (משמע, לא בדוח רווח והפסד), צריך להמשיך לקרוא כמה שורות אחרי דוח זה. בדוח של כיל יש הפרשי תרגום מטבע חוץ בסך של 102 מיליון דולר - בהפסד! ובהמשך יש הפסדים בגלל סעיפים אחרים, כך שהחברה הפסידה בשורה התחתונה 48 מיליון דולר. כן, לא רווח של 101 אלא הפסד של 48 מיליון דולר. ההון העצמי של כיל קטן במהלך הרבעון השני ב-48 מיליון דולר.

הדולר נתן, הדולר לקח

בשלב זה, מניח שחלקכם השתכנע שהתוצאות הכספיות של כיל פחות טובות מכפי שנראו בתחילה, וחלקכם בטח אומר: 'נו באמת, האנליסטים אמרו שהדוח טוב, המניה טסה, מה הוא רוצה מאתנו?'.

אתם צודקים - מה שמשנה זה לא הדוח עצמו אלא איך הוא נתפס בשוק, אבל מה שחשוב יותר מהכול הוא איך הדוחות ייראו בהמשך; וכאן אולי יש משמעות להבנה של מה מסתתר מאחורי השיפור בדוח של כיל, ומנגד מה גרם להפסד גדול בדוח הכולל.

הדוח של כיל מדווח כאמור בדולרים. בכל תקופת דיווח, החברה בעצם מתרגמת את התוצאות של הפעילות הגלובלית לדולר - סוכמים את התוצאות ומקבלים את המכירות והרווח הדולריים, וסכומים אלו יופיעו כמובן בדוח הרווח והפסד.

ואז מתרגמים את הפעילויות בחו"ל ורושמים את התוצאה בדוח הכולל האחר. במקרים מסוימים מדובר למעשה בכלים שלובים - אם השינויים במט"ח גרמו לשיפור התוצאות בדוח הרווח והפסד, הם עלולים לגרום להוצאה בדוח האחר. ואם כך - הרי שחשוב להבין שאין כאן באמת הפרדה אמתית: אותו גורם - שינוי במט"ח - תורם לדוח הרווח והפסד ומזיק בהפרשי התרגום. וזה יכול כמובן להיות הפוך - השינויים במט"ח מזיקים לדוח הרווח והפסד אבל פועלים באופן הפוך ברווח הכולל האחר.

זה מורכב, ולא חד-חד ערכי, ואין כאן מסקנה חותכת, בעיקר בגלל שמדובר בפעילות גלובלית ענפה. אבל הנה הדגמה שאולי תעזור: נניח שכיל בארץ (ובארץ יש כמובן חלק מאוד גדול של הפעילות היצרנית בקבוצה) מוכרת סחורה החוצה בדולרים - בהיקף של 1 מיליון דולר.

כשהמכירה הזו נעשתה לפני שנה היא ייצרה רווח תפעולי מסוים - נניח 200 אלף דולר; ברבעון השני השנה המכירה הזו תניב רווח אחר - ההוצאות בגין המכירה נקובות בשקלים, ונניח שהן לא השתנו, אבל מה שהשתנה זה שער החליפין, ולכן במטבע הדיווח - הדולר, יש שינוי. לצורך הדוגמה נניח שהדולר עלה בתקופה ב-3% (לרוב הדולר דווקא ירד לעומת השקל). העלייה הזו משמעה שהעלות בשקלים בתרגום לדולרים ירדה, ובהתאמה הרווח גדל. יצואנים מרוויחים יותר כאשר הדולר עולה.

עד כאן נהדר, אלא שבמבט של חברה גלובלית (ואני מסתכל מלמעלה, זה לא ספציפי לכיל, אבל הרעיון דומה), עליית הדולר משמעה גם תרגום של הפעילות הישראלית בערך נמוך יותר ובהפסד לעומת המצב הקודם. כשהדולר עולה - ערך הנכסים המקומיים במטבע הדולרי יורד.

כלומר, קיבלנו כאן בדוגמה מאוד מופשטת המחשה איך שינוי בשער הדולר לעומת השקל משפיע על דוח הרווח והפסד, ובאותה נשימה משפיע הפוך על הרווח הכולל האחר. עכשיו תדמיינו חברה גלובלית שעובדת עם עשרות מטבעות, ותבינו איזו השפעה ענקית יש לשינויים במטבעות על הדוחות שלה. ברגע שזה המצב, ברור שבמקביל תהיה גם השפעה של הפרשי תרגום (תרגום הפעילויות המוחזקות), אבל זה מגיע מאותו מקום - ואין סיבה לנתק את הסעיפים האלו. הפרשי התרגום צריכים לעלות למעלה לדוח הרווח והפסד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.