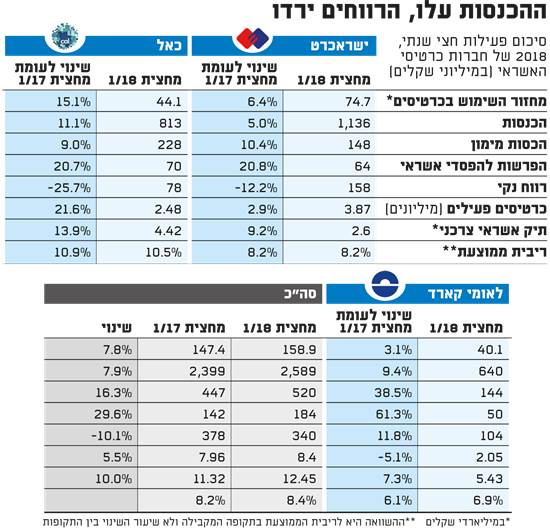

על רקע ההפרדה הצפויה של ישראכרט ולאומי קארד מהבנקים ורפורמת שטרום, סוגרות חברות כרטיסי האשראי מחצית שנה פושרת למדי בתוצאות הכספיות, אך מלאה בדרמות. על אף עלייה של כ-8% בהיקף השימוש בכרטיסי אשראי ל-159 מיליארד שקל וצמיחה של 10% בפעילות האשראי הצרכני, רווחי חברות כרטיסי האשראי ירדו במחצית הראשונה של 2018 ב-10% ל-340 מיליון שקל.

אלא שהירידה ברווח לא נרשמה בכל החברות. לאומי קארד הצליחה לרשום עלייה של קרוב ל-12% ברווח במחצית הראשונה ל-104 מיליון שקל. מדובר בהישג לא טריוויאלי לאור העובדה שמתחרותיה ספגו ירידה ברווח, וכן לאור העובדה שבמחצית הראשונה איבדה לאומי קארד את המועדון המשותף והגדול שלה עם שופרסל, שעברה לעבוד עם כאל.

בעקבות אובדן המועדון ירד מספר הכרטיסים הפעילים של החברה ביותר מ-100 אלף, והיקף מחזורי השימוש בכרטיסי לאומי קארד עלה במחצית הראשונה בכ-3% בלבד, לעומת ממוצע של כ-8% בענף. אולם למרות הירידה בהיקפי הפעילות, לאומי קארד הצליחה לרשום צמיחה ברווחים. החברה, בניהולו של רון פאינרו עשתה זאת באמצעות שינוי משמעותי בתיק ההלוואות שלה.

אמנם היקף התיק נותר כמעט ללא שינוי מתחילת השנה, והוא עומד על 5.4 מיליארד שקל, אולם החברה מבצעת תהליך אגרסיבי של שינוי תמהיל ההלוואות, לכאלו בעלות רמת סיכון ורווחיות גבוהה יותר. התהליך ניכר היטב בהכנסות המימון של החברה שזינקו בכ-38% לעומת המחצית המקבילה ל-144 מיליון שקל.

הריבית הממוצעת בתיק ההלוואות של לאומי קארד עמדה על 6.9% לעומת 6.1% ביוני אשתקד ו-6.7% בסוף הרבעון הראשון של השנה. מדובר בקפיצה משמעותית בשנה האחרונה, אולם הריבית הממוצעת של החברה היא עדיין הנמוכה ביותר בענף, אם כי בקצב הזה, הדבר עשוי להשתנות.

הכנסות עלו, הרווחים ירדו

אצל המתחרה כאל ישנה מגמה הפוכה של הקטנת הסיכון בתיק ומעבר מתיק המוטה לאשראי מתגלגל -הנחשב לתיק ברמת סיכון גבוה - לאשראי צרכני רגיל. כתוצאה מכך הריבית הממוצעת של כאל, שהיא הגבוהה בענף, נמצאת במגמת ירידה והפערים מול לאומי קארד הולכים ומצטמצמים. בשורה התחתונה הריבית הממוצעת בתיק של חברות כרטיסי האשראי עלתה ב-12 החודשים האחרונים מ-8.2% ל-8.4%.

בלאומי קארד מציינים כי החברה לא העלתה ריביות ללקוחות, אלא שינתה את התמהיל - תיק ההלוואות של החברה היה מוטה להלוואות לרכישת רכב המתאפיינות בריבית נמוכה מכיוון שהן נחשבות לבעלות רמת סיכון נמוכה יחסית. לאומי קארד הקטינה ברבעונים האחרונים את החשיפה לתחום זה ב-25%, כך שהיקף ההלוואות לרכב עומד כיום על 1.3 מיליארד שקל. במקביל היא העלתה את חלקו של האשראי הצרכני הרגיל המאפיין בריבית וסיכון גבוהים יותר.

העלייה ברמת הסיכון משתקפת גם בהיקף ההפרשות להפסדי אשראי של לאומי קארד שזינקו במחצית הראשונה בכ-60% ל-50 מיליון שקל, זאת בעוד אצל מתחרותיה נבלם הגידול בהפרשות. יחד עם זאת, עדיין היקף ההפרשות להפסדי אשראי בלאומי קארד הוא הנמוך בענף, על אף שיש לה את התיק הגדול ביותר.

מה שעוד תרם לשיפור הרווחיות בפעילות ההלוואות של לאומי קארד הוא הפסקת שיתוף הפעולה עם שופרסל. לאומי קארד חלקה באופן נדיב את ההכנסות עם שופרסל בתחום האשראי ללקוחות המועדון, וכעת כאשר שיתוף פעולה זה נגמר, היא יכלה להקצות את הסכומים בעצמה וליהנות מנתח גדול יותר של ההכנסות.

עוד נציין כי מדוחות לאומי קארד עולה כי החברה החליטה לחלק דיבידנד של 100 מיליון שקל לבעלי המניות שלה: בנק לאומי (80%) וקבוצת עזריאלי (20%). לרוב מחלקת החברה אחת לשנה דיבידנד בסדר גודל של 50 מיליון שקל, אולם לקראת המכירה הצפויה של החברה לקרן ורבורג פינקוס, היא צפויה לחלק דיבידנד חד-פעמי של כחצי מיליארד שקל. נראה כי המנה הראשונה בדיבידנד חולקה כבר ברבעון זה.

הפרידה מהבנק עולה לישראכרט ברווחים

גם ישראכרט, החברה הגדולה בענף כרטיסי האשראי, פרסמה היום דוחות כספיים. החברה, בניהולו של רון וקסלר, רשמה ירידה של כ-12% ברווח במחצית הראשונה, שעמד על 158 מיליון שקל. הירידה ברווחים נבעה מהוצאות חד-פעמיות הקשורות בהיפרדותה הצפויה מבנק הפועלים: במסגרת הפרידה צריכה ישראכרט לקלוט או לבצע פרישה מוקדמת לעובדי החברה שעד כה היו מושאלים מהבנק.

מה שעוד הביא לירידה ברווח הוא זינוק של 17% בהוצאות השיווק ל-215 מיליון שקל. העלייה בהוצאות נובעת בעיקר על רקע חידוש שיתוף הפעולה עם רשת רמי לוי ורשת סופר פארם במועדונים המשותפים - חידוש השותפות נעשה במחיר של שינוי בחלוקת ההכנסות בין הצדדים לטובת רשתות הקמעונאות.

בעוד בכאל האסטרטגיה היא גידול אגרסיבי בנתח שוק, בעיקר באמצעות מועדון שופרסל, ובלאומי קארד האסטרטגיה היא שינוי חד בתמהיל תיק ההלוואות, בישראכרט נראה כי מנסים בעיקר לשמור על הקיים, לפחות עד שתושלם ההפרדה מבנק הפועלים. החברה עוסקת בעיקר בשימור המועדונים הקיימים, ולא מבצעת שינוי משמעותי בתמהיל ההלוואות שלה, ולראיה הריבית הממוצעת בתיק שומרת על יציבות - 8.2%.

אחד ממנועי הצמיחה של ישראכרט לאורך השנים היה המותג אמריקן אקספרס - מותג בוטיק, שנהנה ממונופול סליקה המאפשר גביית עמלות סליקה גבוהות מבתי העסק. לאורך השנים הציגה אמריקן אקספרס צמיחה גבוהה משמעותית לעומת הממוצע בענף, אולם נראה כי תנופה זו נעצרה. מדוחות אמריקן אקספרס עולה כי היקף המחזורים עלו בדומה לענף (8%), ומספר הכרטיסים הפעילים של החברה אף רשם ירידה קלה של 1.5% מתחילת השנה. בענף מסבירים את הקיפאון בחלק מיישום רפורמת שטרום, המטיל מגבלות על תהליך הפצת כרטיסי האשראי הבנקאיים.

האשראי לבתי עסק בצמיחה משמעותית

אף שהן פעילות באותו ענף, תוצאות חברות כרטיסי האשראי שונות למדי. כך, למשל בכאל נרשם גידול חד בפעילות לצד שחיקה ברווח בעקבות עלייה בהוצאות, ואילו בלאומי קארד נרשם קיטון בפעילות לצד שיפור משמעותי ברווחיות. אולם המשותף לכל החברות הוא ששלושתן הגדילו משמעותית את פעילות האשראי לבתי העסק. היקף האשראי לעסקים זינק בתוך 12 חודשים ביותר מ-40%, אולם הוא עדיין נותר נמוך ועומד על 2.6 מיליארד שקל.

שלוש החברות מסמנות את תחום האשראי לעסקים כיעד אסטרטגי, כאשר הערך המוסף שלהן בתחום הוא הדאטה שיש להן על העסקים בעקבות פעילות הסליקה שהן מבצעות להן. לפי הערכות עיקר המיקוד של החברות יישאר בפעילות האשראי הצרכני, אך גם האשראי לעסקים ילך ויתפוס יותר מקום בפעילות החברות.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.