מגמת העליות בשוק המניות האמריקאי נמשכת על אף הסיכונים המטרידים את המשקיעים מזה כבר שנים, כמו זעזועים גיאו-פוליטיים, חששות מאקרו, התחזקות הדולר ופחד גבהים כללי מרמות שיא של השוק. בסוף השבוע שעבר התווסף לחששות אלה גם סיפורה של טורקיה, שכלכלתה קורסת בעקבות עימות בין הנשיא רג'פ טאיפ ארדואן לבין העולם המערבי. תנודתיות השוק מחזקת במיוחד את חשיבות בחירת המניות על פני השקעה במדדים, תוך מיקוד בחברות בעלות פרופיל צמיחה גבוה וחוסן בפני גורמי מאקרו חיצוניים.

אחד מהפתרונות שעשויים להוביל להשגת אלפא בשוק (תשואת יתר) במצב חוסר ודאות הוא השקעה בחברות בעלות מומנטום חזק. כפי שכבר כתבנו בעבר, מניות המומנטום נוטות להשיג ביצועי יתר על פני המדדים הרחבים, במיוחד במצב המשך מגמה חיובית בשוק הרחב. הגורמים המובילים למומנטום חזק הם רבים, אך התוצאה היא קבוצת מניות מנצחת שמצליחה לעקוף את השוק לאורך זמן.

בהיבט נוסף, בשלב המתקדם של המחזור הכלכלי, בו אנו נמצאים כעת, ישנה נטייה של חברות קטנות (Small-Cap) להשיג ביצועים עודפים לעומת מניות חברות גדולות ומבוססות. זאת הן בשל פרופיל צמיחה משופר והן בשל זרימת כספי המשקיעים לאפיקי השקעה אלה. ניתן לראות מגמה זו חוזרת גם בשוק המניות האמריקאי, למרות ביצועים חזקים מאוד מצד חברות גדולות בענף הטכנולוגיה, המכונות FANG (פייסבוק, אמזון, נטפליקס וגוגל) או MAGA (מיקרוסופט, אמזון, גוגל ואפל).

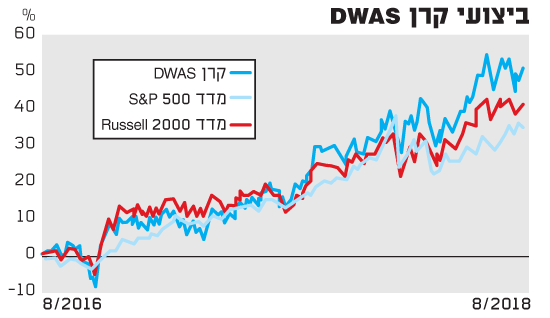

ביצועי קרן DWAS

מעקב אחרי גורמי מומנטום

האם ניתן ליהנות משני העולמות הללו, ולהיחשף לחברות Small-Cap בעלות מומנטום חזק? התשובה היא חיובית. חשיפה זו מתאפשרות באמצעות קרן סל Invesco DWA SmallCap Momentum ETF (סימול: DWAS). קרן זו שייכת למשפחת קרנות של חברת ניהול ההשקעות Invesco ומנוהלת מאז יולי 2012. הקרן מבוססת על מתודולוגיה של קרן ניהול ההשקעות Dorsey Wright Associates אשר פועלת מאז 1987 ומיישמת עקרונות ניתוח טכני בבחירת השקעותיה. קרן DWAS ספציפית מיישמת מתודולוגיה ייחודית של מעקב אחר גורמי מומנטום תוך בחירה ממדד הנאסד״ק הרחב, ומחזיקה 200 מניות של חברות קטנות בעלות דירוג המומנטום הגבוה ביותר. הרכב הקרן מתעדכן על בסיס רבעוני, בהתאם לשינויים במצב המומנטום של מניותיה.

חברות צמיחה בולטות בהרכב

בהרכב קרן DWAS בולטת נציגות חברות צמיחה, המהוות כ-80% מהיקף נכסי הקרן. מבחינה גיאוגרפית, כ-99% מנציגות הקרן הן חברות אמריקאיות, שמושפעות במידה פחותה מזעזועים גלובליים. בהסתכלות סקטוריאלית, הסקטור הגדול ביותר בהרכב הקרן הוא סקטור הבריאות (32% מהיקף נכסיה), בו כלולות חברות ביוטכנולוגיה, חברות ציוד רפואי וחברות שירותי בריאות קטנות - חברות שנהנות מחדשנות גבוהה בפעילותן. סקטורים בולטים נוספים במבנה החזקות קרן DWAS הם הסקטור הפיננסי (נתח של כ-15%, בעיקר בנקים אזוריים שנהנים ממגמות שיפור בכלכלת ארה״ב מקומית); סקטור הטכנולוגיה (נתח של 15%, נמוך בהשוואה לנתח סקטור זה במדד ה-S&P 500, אך דומה לנתחו במדד הראסל 2000); וכן הסקטורים של התעשייה וצריכת המותרות, המהווים כל אחד כ-13% מהרכב קרן הסל.

במהלך השנתיים האחרונות הציגה קרן DWAS תשואה מצרפית נאה של כ-51%, ביצועי יתר הן לעומת מדד ה-SP500 הרחב והן לעומת מדד Russell2000 של חברות קרנות המדדים שעלו באותה תקופה בשיעורים של 35% ו-41% בהתאמה.

קרן DWAS הושקה כאמור לפני כשש שנים ומאז צברה נכסים של כ-418 מיליון דולר. דמי הניהול השנתיים של הקרן עומדים על 0.6%, ומחזור המסחר היומי מוערך בכ-4 מיליון דולר. בכך, ניתן לראות כי אין מדובר עדיין בקרן מאוד פופולרית, למרות ביצועיה החזקים.

■ הכותב הוא אנליסט האקוויטי הבכיר בבנק ההשקעות אופנהיימר ישראל. אין לראות באמור הצעה או ייעוץ לרכישה ו/או מכירה ו/או החזקה של ניירות ערך, והוא אינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.