בשנים האחרונות מורגשת ירידה עקבית וברורה בדמי הניהול הממוצעים שנגבים מהחוסכים במכשירי החיסכון הפנסיוני בישראל, ככל שדמי הניהול האלה נבחנים במונחי אחוזים כשיעור מההפקדות ושיעור מהנכסים. ואולם, עיבוד שערך "גלובס" לנתונים שפרסמה באחרונה רשות שוק ההון, ביטוח וחיסכון, בדוח הממונה השנתי ל-2017, ולנתונים שפורסמו בדוחות חברות הביטוח, מעלה כי מבחינה שקלית מדובר, כצפוי, בהליך של גידול בדמי הניהול - שנובע מגידול חד בהפקדות ובנכסים המנוהלים בשלל אפיקי החיסכון הפנסיוני.

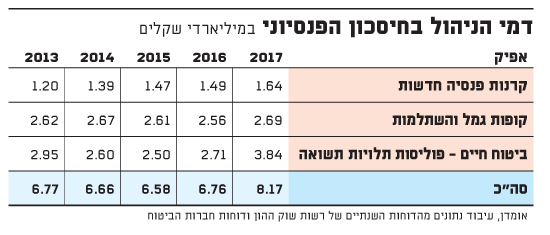

אז כמה משלם הציבור בישראל עבור ניהול החיסכון לטווח ארוך שלו? בדיקת "גלובס" מעלה כי מדובר בתשלום דמי ניהול בהיקף שהצטבר בשנת 2017 לסכום של כ-8.2 מיליארד שקל, המהווה גידול של כ-21% ביחס ל-2016, אז הסתכמו דמי הניהול שזרמו לביטוחי המנהלים המנוהלים בשוקי ההון, בקרנות הפנסיה החדשות ובחברות ניהול קופות הגמל וקרנות ההשתלמות, בכ-6.8 מיליארד שקל.

מהיכן הגיעה הקפיצה? בעיקר מדמי הניהול המשתנים בפוליסות המשתתפות ברווחים שנמכרו בין השנים 1992 ל-2003, ושכיום סגורות להצטרפות מבוטחים חדשים. במקביל, נרשמה עלייה עקבית בדמי הניהול בפנסיה החדשה ובדמי הניהול הקבועים, שנגבים מפוליסות חיסכון פנסיוני שמנוהלות על ידי חברות הביטוח בשוקי ההון.

בשנה החולפת גם חלה עלייה בדמי הניהול שגבו קופות הגמל וקרנות ההשתלמות, וזאת בצל גידול חד בהפקדות לשווקים אלה, עם הצטרפות קופות הגמל להשקעה וקופות הגמל "חיסכון לכל ילד".

מדובר בסוגייה הרת משמעות כמעט לכל תושב ותושבת עובדים בישראל. זאת, משום שבשנת 2008 הפנסיה בישראל הפכה לחובה עבור כל השכירים במשק. ברבות השנים החובה התרחבה, וכיום יש חובה לחסוך לפנסיה בשוק הפרטי, דרך אפיקי החיסכון לטווח ארוך ובעולם של הפנסיה הצוברת, וזאת כרובד הפנסיוני השני של הציבור בישראל מעבר לקצבת הזיקנה של ביטוח לאומי.

דמי הניהול בחיסכון הפנסיוני

גידול ניכר בקרנות הפנסיה החדשות

החיסכון לטווח ארוך מנוהל כיום בשלושה אפיקי חיסכון שונים, אך דומים: קרנות הפנסיה החדשות, קופות הגמל וקרנות ההשתלמות, וביטוחי המנהלים שמנוהלים בשוקי ההון. את שלושת אפיקי החיסכון האלה מנהלים הגופים המוסדיים, בעיקר קבוצות הביטוח הגדולות, ובתי ההשקעות.

עבור ניהול החיסכון הזה, ובדומה לאפיקי חיסכון אחרים, הגופים האלה נהנים מדמי ניהול, שכאמור נגזרים מהיקף הנכסים שאותם הם מנהלים ומהיקפי הכספים שזורמים לניהולם. הגידול הניכר ביותר הוא באפיק החיסכון של קרנות הפנסיה החדשות, בעיקר המקיפות, במה שצפוי להמשיך לאורך שנים רבות, עד ששוק זה יגיע לשיעור גידול "טבעי". למעשה, קרנות הפנסיה החדשות המקיפות הן שוק צומח מאוד, ומהוות את האפיק המועדף לחיסכון לפנסיה חובה, כשהן גם נהנו מהעלאת שכר המינימום, למשל.

בכל אופן, דמי הניהול השקליים בשוק זה גדלים והולכים, כפועל יוצא מגידול בהפקדות לשוק ובצבירה שמנוהלת בו ובאמצעותו. בשנת 2017 הסתכמו דמי הניהול שנגבו מהחוסכים באפיק זה, הן דמי הניהול מהצבירה והן אלה שמההפקדות השוטפות, בכ-1.64 מיליארד שקל, וזאת לעומת כ-1.49 מיליארד שקל ב-2016.

מדובר באומדן שנעשה על הנתונים שפרסמה הרשות ונתונים מהדוחות הכספיים של חברות הביטוח, כשהגידול בתחום זה הוא עקבי וצפוי להימשך גם בשנים הבאות, אלא אם תהיה מפולת בשוקי ההון או צרה אדירה בשוק העבודה הישראלי, כשבמקביל נרשמת שחיקה בשיעור דמי הניהול הנגבים מהצבירה ומההפקדות השוטפות.

באיזה גידול מדובר? עיבוד נתוני דוחות הממונה מעלה כי בשנת 2013 הסתכמו דמי הניהול ששולמו על ידי החוסכים בכ-1.2 מיליארד שקל. רוב השוק הזה נמצא בידי קבוצות הביטוח הגדולות - מנורה מבטחים, מגדל (מקפת), הראל, כלל ביטוח והפניקס - שבאופן טבעי, שולטות כמעט לגמרי גם בשוק הפוליסות המשתתפות ברווחים ובפוליסות מסלולי ההשקעה של חברות הביטוח.

פוליסות החיסכון שמנהלות חברות הביטוח בשוקי ההון, ושאינן כוללות הבטחת תשואה, מהוות את הבסיס המרכזי להכנסות מדמי הניהול של המוסדיים. ב-2017 הסתכמו דמי הניהול הקבועים והמשתנים בפוליסות אלה בכ-3.8 מיליארד שקל - הרבה מעבר למה שהן הניבו ב-2016.

זינוק בדמי הניהול המשתנים

מאיפה מגיע הגידול החד כל כך בהכנסות מדמי הניהול, שמגיעים לחמש קבוצות הביטוח הגדולות, עם פירורים לכמה חברות קטנטנות בתחום? בעיקר מהזינוק בדמי הניהול המשתנים בפוליסות המשתתפות ברווחים, שכמו ששמן מעיד עליהן, נהנות מדמי ניהול שנגזרים מתשואה ריאלית שמושגת עבור החוסכים, וששיעורם עומד על 15% מהרווחים. אגב, הפוליסות המשתתפות ברווחים נחסמו להצטרפות מבוטחים חדשים לפני כ-15 שנה, כשמאז יש פוליסות חיסכון ללא דמי ניהול משתנים.

ב-2017 דמי הניהול המשתנים האלה נסקו מעלה הודות לתשואות חזקות בשוקי ההון, בהמשך לשנים חיוביות קודמות. כך, בשנת 2017 דמי הניהול המשתנים יותר מאשר הוכפלו, לסכום של יותר מ-1.7 מיליארד שקל, לעומת כ-821 מיליון שקל ב-2016, הודות לשוקי ההון. כמו כן, דמי הניהול הקבועים גדלים משנה לשנה, וימשיכו לגדול גם בעתיד - בטח כל עוד קהל הלקוחות לא זז מפוליסות שקנה בעבר, לטובת חלופות זולות יותר.

מדוע? כי מדובר בכסף שבוי שתופח, ולא עובר לגופים אחרים בגלל האופי של הפוליסות, כשאלה שנמכרו עד 2013 נתנו הבטחה למקדם תוחלת החיים, וגם מערך ההפצה לא מזיז כספים מהפוליסות החוצה (אלא להפך). על כך יש להוסיף שבביטוח דמי הניהול שנגבים לא מוזלים, כשיש שינוי בשוק - מה שנקבע ללקוח עם הצטרפותו לביטוח יישאר כפי שנקבע, כשההוזלה מתרחשת רק לגבי פוליסות חדשות. לכן, למעשה, דמי הניהול הקבועים בפוליסות ביטוחי החיים עם רכיב חיסכון יגדלו באופן "טבעי", כשב-2017 הם כבר הצטברו לכמעט 2 מיליארד שקל.

וכך אנו מגיעים לאפיק החיסכון לטווח ארוך השלישי - קופות הגמל וקרנות ההשתלמות. לאורך שנים התת-אפיק האחרון צומח בשיעור אדיר, כשבשנתיים האחרונות מצטרף אליו התת-אפיק הראשון, ששב לצמוח, הודות לתחיית הגמל לתגמולים, ובעיקר הגמל להשקעה והחיסכון לכל ילד.

כך או כך, ב-2017 שולמו למנהלי קופות הגמל וקרנות ההשתלמות - בתי ההשקעות וגם קבוצות הביטוח - כ-2.7 מיליארד שקל. כאן כן מורגשת יציבות בשנים האחרונות האחרונות, למרות הגידול בהיקף הנכסים שזורם ושנמצא בשווקים אלה.

לסיום, נדגיש כי מהנתונים שעיבדנו עולה עוד כי ב-2017 הגמל וההשתלמות עקפו את קרנות הפנסיה החדשות בהפקדות, לאחר שלוש שנים רצופות שבהן הפנסיה החדשה זכתה ליותר הפקדות מאשר הגמל וההשתלמות. זוהי עדות לתחיית קופות הגמל, ובשורה חיובית לבתי ההשקעות.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.