עוצמתו ההרסנית של משבר האשראי לפני כעשור נגרמה כתוצאה מהתממשות משולבת של סיכונים, שהתפתחו ולא נותחו כיאות, עד שהבועה העצומה שיצרו התפוצצה.

בהפשטה, הסיכונים מתחלקים לסיכוני אשראי בסקטור משכנתאות הסאב-פריים, עקב איכותן הירודה של ההלוואות; סיכון שוק, לנוכח איגוח משכנתאות אלה ומכירתן לשוק; וסיכון נזילות, שהתממש כאשר הסיכונים נחשפו, הביקוש לאיגוחים נמוג ומחירם צנח.

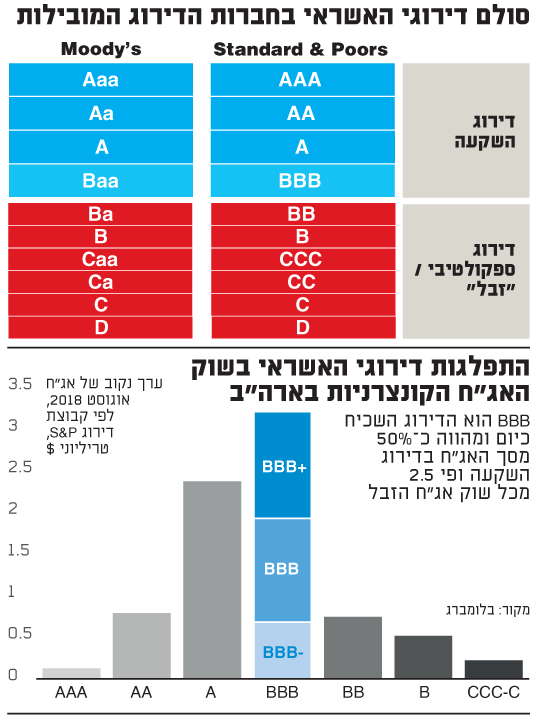

הסיבה העיקרית לכך שהסיכונים הוצנעו מעיני המשקיעים, היא שהם הסתמכו באופן עיוור על "תווית ה-AAA" שסיפקו חברות הדירוג לאיגוחים. זו העניקה לנכסים מסוכנים רושם בטוח, אך שגוי.

לכאורה, מדובר בשילוב נסיבות נדיר, המתאים למשבר של אחת למאה שנים. האומנם?

לדעתנו, שילוב נסיבות דומה עלול להתקיים גם כיום בשוק האג"ח הקונצרניות האמריקאיות המדורגות BBB - דירוג ה"השקעה" הנמוך ביותר. אלו הם "אדי דלק", שהתממשותם עלולה להצית משבר חדש.

סולם דירוגי האשראי בחברות הדירוג המובילות

שינוי מבני דרמטי בשוק האג"ח בארה"ב

בעשורים האחרונים, ובפרט בעשור האחרון, חל שינוי דרמטי במבנה שוק האג"ח בארה"ב.

טרם משבר האשראי, האג"ח בדירוג BBB היוו פחות מ-25% מהשוק, ובתחילת שנות ה-80 כלל לא היה מקובל להנפיק אג"ח מתחת לדירוג A. לעומת זאת, כיום עומד היקף האג"ח בקבוצת ה-BBB בארה"ב על 3.1 טריליון דולר, כמעט 50% מסך שוק האג"ח הקונצרני האמריקאי המדורג בדירוג השקעה (בין AAA ל-BBB) ופי 2.5 מכל שוק אג"ח הזבל (BBּ+ ומטה).

אנו מעריכים שהשינוי במבנה שוק החוב בארה"ב נובע משני גורמים עיקריים.

ראשית, המדיניות המוניטרית המרחיבה וההקלות הכמותיות הביאו לכך שאג"ח ממשלתיות ואג"ח קונצרניות בדירוג גבוה נסחרו בתשואות אפסיות. ברדיפה אחר תשואה, המשקיעים נדחפו לעבר אג"ח מסוכנות יותר, והמרווחים צנחו.

כתוצאה מכך, חברות יכלו להגדיל את רמות המינוף בזול, באמצעות הנפקת חוב. כך, בעשור האחרון עלה מספר החברות האמריקאיות שהנפיקו אג"ח ביותר מ-65% - בעוד שהדירוג הממוצע של החוב (ואיכות האשראי) הידרדר.

יש להדגיש כי חברות רבות בחרו להגדיל את החוב שלהן לא בשל קשיים תזרימיים, אלא מטעמי אסטרטגיה פיננסית מוטת חוב זול. זאת, בין היתר, כדי לממן רכישה חוזרת של מניות במטרה להגדיל את התשואה למחזיקי המניות, וכדי לממן רכישות ומיזוגים שאפתניים.

שנית, החברות הנוהרות לגייס אג"ח נוכחו כי השוק מייחס חשיבות אדירה לדירוג השקעה - מטעמים רגולטוריים ומטעמי מדיניות השקעה. הסיבה לכך היא שמדדי אג"ח רבים - שעליהם מבוססות השקעות פסיביות, קרנות נאמנות ומשקיעים מוסדיים - מטילים מגבלות נוקשות על החזקת אג"ח בדירוג שאינו "השקעה". לשם המחשה, הרגולציה בארץ מגבילה את החשיפה המרבית של כספי הפנסיה המוסדיים למכשירי חוב שאינם בדירוג השקעה לעד 5% מנכסי החוב.

ההבחנה הדיכוטומית האמורה הביאה חברות "לחתור למטרה" כדי לעמוד בדרישות הסף לדירוגן בדירוג ההשקעה המינימלי (BBB), ולא יותר. הן עושות זאת באמצעות מהלכים פיננסיים מהונדסים, שמטרתם "לסחוט" ולהביא לקצה את רמות המינוף ואת כושר שירות החוב המותרים.

הדבר מקבל משנה תוקף לאור מה שנראה כהידרדרות איכות החוב המסווג בדירוג השקעה. בעוד שלפני כעשור עמד יחס המינוף המשוקלל ללווים בדירוג השקעה על פי 1.6 מה-EBITDA (רווח לפני ריבית, מסים, פחת והפחתות), כיום הוא 2.2. יתרה מכך, רמות המינוף של חלק מחברות ה-BBB עומדות על פי ארבעה (ויותר) מה-EBITDA שלהן - שיעורים שבעבר היקנו לחברות דירוג של אג"ח זבל, ושמעמידים אותן בסכנה ממשית להורדת דירוג אם יחולו שינויים במצבן הפיננסי.

מנגד, נראה שחברות הדירוג מודעות לשינויים, ובהתאם מסבירות בפרסומים שונים שהעלייה במינוף החברות המדורגות ב-BBB אינה חורגת מהפרמטרים הנדרשים לדירוג זה. זאת, משום שהיא מתרחשת לצד שיפור בפרופיל הסיכון העסקי וביחסים פיננסיים כגון תזרים המזומנים החופשי לחוב. מעבר לכך, מאז 2011 לא נכנסה אף חברה אמריקאית המדורגת BBB לחדלות פירעון, וממוצע הורדות הדירוג בקבוצה זו באותן שנים (2%) נמוך משמעותית מהממוצע הרב-שנתי המשוקלל (4.5%).

ברם, אנו סבורים שיש להתייחס לטיעונים אלה בזהירות, משום שהושגו בהינתן תנאי אשראי נוחים במיוחד בשוק, בשנים שבהן הצמיחה הכלכלית הייתה יציבה למדי.

ביום שבו יפרוץ משבר

לדעתנו, מאפייני השוק, לצד הריכוז המשמעותי של האג"ח בדירוג BBB, מביאים לשילוב מסוכן בין סיכוני שוק לסיכוני אשראי, שעלול להביא להתממשות סיכון נזילות במקביל. אנו מעריכים כי שילוב זה עלול להביא להשפעות דרמטיות בואכה המשבר הבא.

בפרוץ משבר כלכלי שיוביל להרעה בסביבה העסקית וביחסים הפיננסיים של חברות, עלולות החברות הממונפות, הנמצאות בגבול התחתון של דירוג BBB, לספוג גל הורדות דירוג ל-BB ומטה.

אז עלולה להיחשף (שוב) הסתמכות טכנית מוגזמת על חברות הדירוג, שכן די בשינוי של "One notch", בין הדירוגים BBB- ל-BB+, כדי להפוך אג"ח "כשירה להשקעה", לאג"ח "זבל", שאינה אפשרית להשקעה עבור משקיעים רבים. להערכתנו, הדבר עשוי ליצור גלי מכירות בשווקים.

לדוגמה, תעודות וקרנות סל המוגבלות למדדי אג"ח בדירוג השקעה, שבשנים האחרונות השימוש בהן גבר משמעותית, יידרשו למכור אג"ח שיורדו לדירוג זבל. לצד זאת, הירידה בדירוג ההשקעות תגדיל את שיעור החזקות אג"ח הזבל של קרנות הנאמנות והמשקיעים המוסדיים, שיעלה מעל הסיפים המותרים. כתוצאה מכך ייאלצו רבים לבצע מכירות כדי לשוב ולעמוד במגבלות ההשקעה, בדרישות הרגולטוריות ובמדיניות ההשקעות שקבעו.

להערכתנו, מאורע זה יביא להתממשות סיכון נזילות משמעותי - שכן מול ההיקף הנרחב של האג"ח שייזרקו לשווקים יעמדו הביקושים המצומצמים בהרבה בשוק אג"ח הזבל. משום שכיום עומד גודלו הכולל של שוק זה על כ-40% מגודל שוק ה-BBB, ספק רב, בלשון המעטה, אם הוא יוכל לספוג את ההיצע הנרחב של האג"ח שדירוגן יצנח. הדבר עלול להוביל לזינוק חד בתשואות של החברות שדירוגן ירד, באופן שינעל בפניהן את היכולת לגלגל חובות בתשואות סבירות. זינוק זה עלול להוביל לפתיחת מרווחים כללית, שתגביל את יכולתן של חברות "בריאות" להתממן בשערי ריבית סבירים. כך, עלול להתפתח מעגל הרסני של הורדות דירוג, ירידות מחירים וחברות שייקלעו למשברי חוב.

סיכון הנזילות עשוי להתממש בעוצמה רבה במיוחד, בעיקר בשל שינויים מבניים שבוצעו במערכת הבנקאית כחלק מלקחי המשבר. בין היתר, רפורמות באזל 3 ו-Volcker Rule הקטינו משמעותית את יכולתם של בנקים לקלוט היצעים ולהחזיק אג"ח בהיקפים משמעותיים, ובכך הגבילו את יכולתם לספק לשוק נזילות.

בשנים האחרונות התקיימו מספר מקרים כעין אלה. אף שהיו נקודתיים, הם עשויים להוות סימן לבאות. לדוגמה, בגל הורדות הדירוג של חברות האנרגיה ב-2016 "נזרקו" תוך חודשיים לשוק אג"ח הזבל אג"ח בערך נקוב של 34 מיליארד דולר, דבר שהביא להתרחבות המרווח באינדקס אג"ח הזבל של עד 60 נקודות בסיס. שערו בנפשכם מה יקרה אם וכאשר התופעה תחצה סקטורים, ובהיקף נרחב בהרבה.

למתן את ההסתמכות על הדירוג

לדעתנו, ראוי שהמשקיעים ימתנו ככל האפשר את ההסתמכות על דירוג "השקעה" כקריטריון מרכזי לכשירות השקעות. כיום נסמכים משקיעים רבים, בעיקר מוסדיים, על ההבחנה הזו. לעתים הדבר מהווה החלטה מודעת, לנוכח מדיניות המנחה השקעה אקטיבית, ולעתים לא מודעת, לאור ההרכב הספציפי של מדד שאחריו עוקבת קרן או תעודה סל. עם פרוץ משבר, ההסתמכות הזו עשויה להתגלות כחרב פיפיות.

שנית, להערכתנו תנאי השוק מחייבים את כלל המשקיעים לנתח לעומק את המשמעויות הכרוכות בהחזקת נכסים שבפרוץ משבר יימצא דירוגם בסיכון של ירידה אל מתחת לדירוג השקעה.

במסגרת זו, ראוי לנתח את ההפסדים הפוטנציאליים מהורדות דירוג לאור תמהיל הנכסים בתיק, ובפרט נכסים המדורגים BBB, שהגוף המשקיע עלול להידרש למכור באופן כפוי. זאת, כחלק מניהול הסיכונים השוטף בתיקי ההשקעות.

שלישית, כדי להקדים תרופה למכה, ולהימנע מגל מכירות כפוי בפרוץ משבר, ראוי לדעתנו לבחון עדכון של מדיניות ההשקעה בנוגע לדירוגים, ואף לשקול בקשת הקלות רגולטוריות, שיאפשרו מרווח תמרון בפרוץ משבר.

רביעית, יש לנתח את סיכון הנזילות בכלי השקעה שונים, בדגש על תעודות סל וקרנות, המשקיעים בנכסים שדירוגם עלול לרדת מתחת לדירוג השקעה. למשל, קרנות נאמנות המקנות נזילות יומית, המשקיעות באג"ח קונצרניות בדירוג השקעה, עלולות להידרש למכור אג"ח שמחירן צונח, תוך התמודדות עם גלי פדיונות של משקיעים מבוהלים. הדבר עלול להוביל ל-Fire sales בשווקים לא נזילים, שיפגעו במשקיעיהן באופן מהותי.

ניסיון העבר מלמד שמנגנונים שנועדו למנוע גלי מכירות כפויים כאלה, כגון "נעילת משקיעים" או "תמחור משתנה", אינם שמישים לאורך זמן, בשל נזק המוניטין שנגרם למנהלי הקרנות ולחץ משקיעים.

מנגד, להערכתנו, אם אכן יפרוץ משבר בשוק האג"ח הקונצרניות, העובדה שבעשור האחרון עבר רוב הסיכון של הלווים הממונפים מהבנקים לשוק ההון, בשילוב עם העלייה המשמעותית בהון הבנקים ובנזילותם, עשויה למתן אותו. זאת, שכן ההיסטוריה מלמדת שמשברים פיננסיים שאינם כרוכים במשבר בנקאי נוטים להיות חמורים פחות, קצרים יותר, ממוקדים בשוק ההון ובעלי השפעה פחותה על הכלכלה הריאלית.

■ הכותבים הם, בהתאמה, שותף וסניור במחלקת המימון המורכב של PwC ישראל. הגורמים בכתבה עשויים להשקיע בניירות ערך ו/או מכשירים, לרבות אלו שהוזכרו בה. האמור אינו מהווה ייעוץ או שיווק השקעות המתחשב בנתונים ובצרכים המיוחדים של כל אדם.