לאחר שבשבוע שעבר הושלמה העסקה ההיסטורית להעברת השליטה בבורסה לניירות ערך לידי משקיעים זרים בראש קרן מניקיי, ולקראת הנפקה מתוכננת של לפחות 31.7% ממניותיה לציבור בישראל, חשף היום (יום ב') מנכ"ל הבורסה, איתי בן זאב, את מה שקרה מאחורי הקלעים של המהלך, ואת תוכניותיו להפוך את הבורסה לחברה ציבורית עוד השנה.

בן זאב, שיזם והוביל את המהלך, הציג את תוכניתו להנפקת הבורסה עוד במהלך הרבעון הרביעי השנה, "רק במכרז ציבורי, ולפחות לפי שווי מינימלי של 551 מיליון שקל". ביום שלישי האחרון חשפנו ב"גלובס" כי כ-65 שנה לאחר שהבורסה התחילה לפעול, וכשנה וחצי לאחר שהכנסת חוקקה את החוק שאפשר את שינוי מבנה הבעלות בה, יצאה השליטה בבורסה באופן סופי מידי חברי הבורסה, המשתייכים בעיקר למערכת הבנקאית.

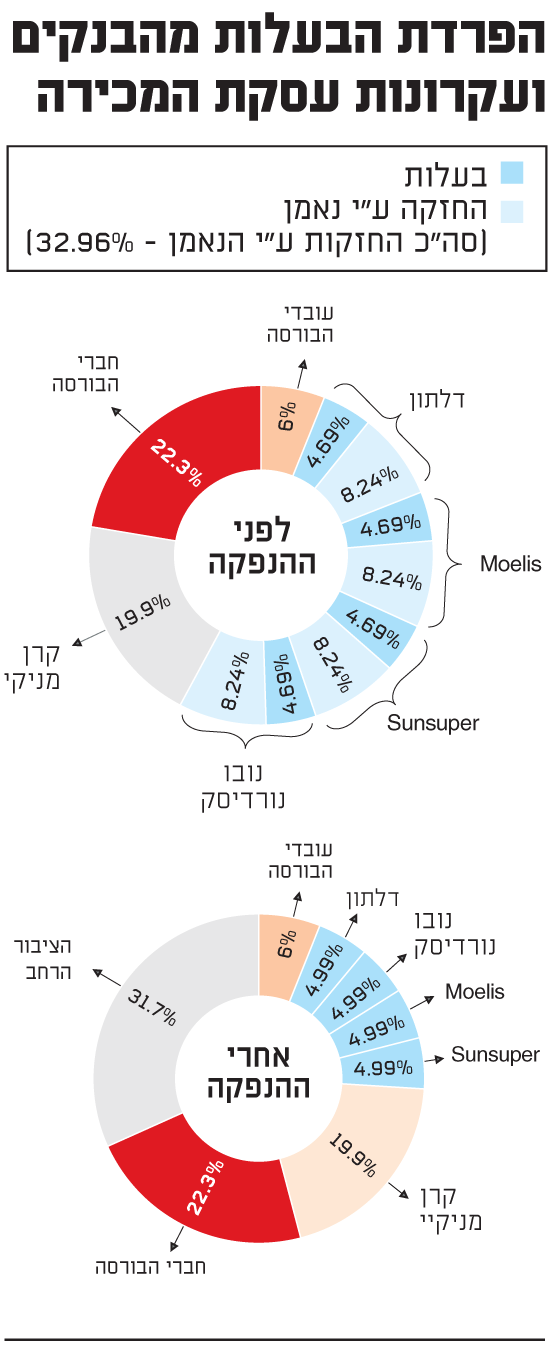

זאת, לאחר ביצוע הקלוזינג לעסקת העברת מניות השליטה (71.7%) לידי חמישה גופי השקעות זרים: מניקיי האוסטרלית-אמריקאית, Sunsuper ,Moelis, Dalton ו-Novo Nordisk Foundation הדנית, שמתבססת על חברת התרופות הבינלאומית נובו נורדיסק. מדובר במהלך מכירה שגם ייצר רווחי הון של יותר מ-230 מיליון שקל לפני מס לחברי הבורסה המוכרים - שורה של בנקים ובתי השקעות - ברבעון השלישי של השנה.

מניקיי, שמחזיקה ב-19.9% ממניות הבורסה, מינתה כבר את הדירקטור מטעמה - אחד השותפים להקמתה, סלאח סבנה, שנולד וגדל בישראל. סבנה מחזיק בתואר ראשון במשפטים מהאוניברסיטה העברית בירושלים, ובתארים שניים מאוניברסיטאות מובילות בארה"ב, שם עבד כ-20 שנה. שאר הדירקטורים בבורסה הם דח"צים.

ארבעת הרוכשים הזרים האחרים בעסקה מקבלים עתה קצת פחות מ-4.7% ממניות הבורסה להחזקה ישירה, כשעוד כ-8.2% ממניות הבורסה שכל אחד מהם ירכוש (כך שיהוו יחד כ-32.9% ממניות הבורסה) הועברו לידי נאמן, משה טרי, שיחזיק בהן, עם זכויות ההצבעה שלהן, לצורך ההנפקה העתידית.

כל אחד מארבעת הגופים האלה ינפיק בעתיד לפחות 7.9% מהמניות שבידיו, ויחזיק לאחר ההנפקה במקסימום 4.99% ממניות הבורסה. נוסף על הרוכשים הזרים ועל מניות שיונפקו בעתיד, נותרו 22.3% ממניות הבורסה בידי חברי בורסה "ותיקים" ועוד 6% בידי עובדי הבורסה.

הפרדת הבעלות מהבנקים ועקרונות עסקת המכירה

"שהציבור ייהנה מהשבחת ערך"

למה להנפיק את הבורסה? בן זאב משיב: "אנו רוצים שהציבור בישראל ייהנה מהשבחת הערך, שתהיה בבורסה בשנים הקרובות. לכן, חשוב לנו שתהיה הנפקה כמה שיותר מהר". הוא הוסיף כי "מבנה העסקה נקבע כבר באפריל השנה".

עוד הוא גילה היום כי המשקיעים שאינם מניקיי שילמו עבור מניותיהם סכום של כ-64.65 מיליון שקל, לפי שווי בורסה של 500 מיליון שקל, כשמניקיי שילמה 110 מיליון שקל, עבור מניותיה בבורסה, וזאת לפי שווי חברה של 551 מיליון שקל.

בכל מקרה, כך אומר היום בן זאב, לא תהיה הנפקה מתחת לשווי של 551 מיליון שקל, ו"כך התחייבנו כבר בהסכם מאפריל". עוד הוסיף מנכ"ל הבורסה: "אם לא תהיה הנפקה, אז מינואר 2020 יורשו ארבעת הגופים למכור את מניותיהם שבנאמנות". עוד אמר לגבי ההנפקה של הבורסה כי "זה הדבר, בהא הידיעה. ידברו על זה הרבה שנים, וידברו על זה בחיוך".

על פי התוכניות שלו, מדובר בהנפקה לציבור בעל חשבון בנק בישראל בלבד (לא למוסדיים), באמצעות הנפקה דיגיטלית ישירה, שתתבצע עד סוף 2018, ובמסגרתה יוצעו לציבור לפחות 31.7% ממניות הבורסה, לפי שווי חברה של לפחות 551 מיליון שקל. "להערכתי, ננפיק לפי שווי גבוה יותר, כי הבורסה שווה יותר, והציבור עדיין ייהנה מעליית הערך שתהיה", אמר.

בבורסה כבר התחילו לעבוד על תשקיף, והם מקווים להגיש לרשות ני"ע טיוטה ראשונה עוד במהלך ספטמבר, כשההנפקה אמורה להיות בבורסה המקומית בנובמבר-דצמבר.

כדי להגיע לציבור הרחב, בבורסה מתכננים שלא יהיה מכרז מוסדי, אלא רק מכרז ציבורי, שבו, לדברי בן זאב, "נבוא עם מחיר אחיד לכולם למניית הבורסה, וכל אחד ייתן הצעה לרכישת מניות בהתאם לרצונו", כשבכוונת הבורסה לקבוע סכום מינימלי. זאת, לדבריו, "במטרה להגיע לפיזור רחב ככל הניתן, כשמטרתנו היא לא למקסם את השווי".

"רצינו להביא לפה בורסה זרה, ופנינו לבורסות זרות", סיפר בן זאב. "עם זאת, זאת לא הייתה עסקת מכירה רגילה, מאחר ומלכתחילה הבהרנו שבכוונתנו להנפיק את המניה ב-2019 - מה שלא בהכרח טבעי עבור רוכשים שרוצים להשביח ואז להנפיק בעתיד. חתמנו על 10 הסכמים להצעות לא מחייבות, עם בורסות זרות, עד שהבנו שעלינו ללכת על גופים מזן אחר".

בהקשר זה הוא גילה כי "לא הייתה בורסה אחת שחשבה שאנו מתקרבים למיצוי הפוטנציאל של תחום ההייטק בבורסה המקומית, כשרוב חברות ההייטק הישראליות מונפקות בחו"ל".

לדבריו, "הבנו שעלינו למכור את השליטה לא לבורסות, אלא לגופים עם ידע וניסיון בהשקעה בעולם הבורסות, ושמכירים הליכים של בורסות מהעולם", מכיוון ש"הכרנו בזה שגופים כאלה יוכלו לעזור לנו טוב יותר להגשים את הציפיות שלנו".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.