1. רגולטורית פרו-שוק

"תיקון 28 הוא מהפכה של ממש", כך אמרה השבוע (ג') ענת גואטה, יו"רית רשות ני"ע, בכנס של רשות ני"ע בעניין התיקון שהופך עוד השנה את תעודות הסל לקרנות סל. גואטה ניצלה את הפלטפורמה של הכנס כדי לשטוח את תפיסת עולה בכלל בכל הנוגע לתחומים הנוגעים לתפקידה החדש.

מה ניתן אפוא ללמוד מדבריה של גואטה על תפיסת עולמה? ראשית, לשיטתה של היו"רית, התשלום בעולם החיסכון לטווח קצר צריך אולי להשתנות למודל תלוי הצלחות, כך שדמי הניהול ייגזרו מתשואה חיובית. גואטה אותתה בדבריה לשוק שעליו היא מפקחת, כי היא תנהיג תפיסת רגולציה פרו-שוק, שלדבריה תהיה "מבוססת על הרמה הגבוהה של האמון שלנו בכם", ושתאפשר "צמיחה והתפתחות של השוק".

במסגרת דבריה, מיפתה גואטה את הדרך הנכונה לניהול השקעות לדעתה: "להשקפתי, גופי ההשקעות של העתיד יהיו חייבים להיות יותר תחרותיים ויותר אטרקטיביים, על מנת לגבור על אלטרנטיבות ההשקעה האחרות". סוגיה זו מהותית בעיקר בנוגע לתפיסותיה בתחומי ניהול הכספים שתחת פיקוחה - קרנות הנאמנות וייעוץ התיקים, וכן ייעוץ ההשקעות.

גואטה המשיכה ואמרה, כי "במבט גלובלי ניתן לראות שעולם ההשקעות פונה יותר לעבר השקעות אלטרנטיביות, ובתחום ההשקעות הסחירות ניכר הלחץ המתמשך והגובר מצד הניהול הפסיבי ביחס לניהול האקטיבי. השינוי בטעמי הציבור נובע ממספר גורמים: סביבת הריבית הנמוכה, שדוחפת לעלייה בתיאבון הציבורי לסיכון, והטכנולוגיה, שמייצרת הזדמנויות השקעה באמצעות מסך מגע, עם מידע זמין לכולם ובזול".

גואטה הוסיפה ונתנה סימנים בצרכן הפיננסים ה"חדש", ואמרה כי "גם המשקיע הפרטי כבר לא מתלבט כמו לפני עשור אם לרכוש קרנות נאמנות, פיקדון בבנק או לפתוח תיק מנוהל. היום הוא מתלבט גם אם לרכוש מטבעות דיגיטליים בזירות זרות, או להצטרף כשותף בפרויקט נדל"ן מעבר לים, או להשתתף במיזם מתן הלוואות מבוזרות, אם לרכוש קרנות נאמנות זרות, ואולי אפילו להצטרף כמשקיע בקרן גידור". לכן, שאלה גואטה רטורית, "איך תעשיית ההשקעות הישראלית עדיין יכולה להיות רלוונטית ובת-קיימא בתנאים החדשים והמורכבים האלה, מול המגוון העצום והתחרות?"

לכך השיבה יו"רית רשות ני"ע בכמה אופנים. האחד כלל התייחסות להיבט התזרים של כספי לקוחות אל מנהלי ההשקעות. "מצבם של מנהלי מוצרי ההשקעה ארוכי-הטווח (קרנות הפנסיה, ביטוחי המנהלים, וקופות הגמל) יחסית טוב - הם מקבלים מדי חודש באופן אוטומטי וקשיח את הפקדות העמיתים", אמרה. לדבריה, "הבעיה היא בתעשייה שלא מקבלת צ'ק בטוח כל חודש, תעשיית קרנות הנאמנות והגורמים האחרים - דוגמת מנהלי התיקים. מה שאותנו מטריד ומעסיק הוא איך מייצרים כלים ואפשרויות לתעשייה הזו כדי להתמודד עם העולם החדש".

גואטה המשיכה למנהלי החיסכון, וכיצד עליהם להתמודד עם זה: "במבט גלובלי ניתן גם לראות שתעשיית קרנות הנאמנות בארה"ב, וגם באירופה, מתחילה לסמן למנהלים כיוון חדש של מעבר לתמריצים מבוססי-הצלחה".

במה מדובר? מודלים מבוססי-הצלחה קיימים, בצורה כזו או אחרת, למשל בקרנות גידור ובקרנות פרייבט אקוויטי - עבור משקיעים כשירים ומשקיעים מוסדיים. מבחינת הציבור הרחב קיים מבנה תשלום שכזה בישראל רק בפוליסות המשתתפות ברווחים, שמכירתן הופסקה ב-2003, ושנתפסות כמודל שהיטיב רק עם הגופים המנהלים, שזכו לדמי ניהול מפולפלים מדי מאחר שנהנו מאוד מהגאות בשווקים.

גואטה הזכירה בהקשר זה את "המהלך מהחודש האחרון של הקרנות בפידליטי, שהכריזו על דמי ניהול בסיסיים אפסיים, שיהפכו חיוביים רק בתשואה עודפת ביחס לבנצ'מרק. קרנות נוספות בארה"ב מתחילות לייצר מנגנונים דומים כתגובה לתחרות בשוק, מה שמעורר שאלה גם לגבי היעילות והשרידות של מנגנוני התמריצים הקיימים". בכל מקרה, נראה שמדובר במהלך לא טריוויאלי, שסביר מאוד שגם ישפיע על משוואת הסיכון-סיכוי של הגופים המנהלים.

גואטה התייחסה גם לחשיבות ניהול ההשקעות, ובדומה לאמירות שנשמעות בשוק עצמו אמרה: "לי ברור שהדבר המשמעותי ביותר להצלחה של התעשייה הוא לשמור על איכות גבוהה של מנהלי ההשקעות". היא הוסיפה, כי "הטיפוח של מעמד מנהלי ההשקעות הוא קריטי להצלחה ארוכת-טווח של גופי הקרנות לאורך זמן ולנאמנות גבוהה של המשקיע. הניסיון לשמר את עולם ההשקעות הישן, להתעלם משינויים טכנולוגיים ולהגן על התעשייה המקומית מפני תחרות חיצונית באמצעות הגנות מלאכותיות, בוודאות לא יעבוד".

כך או כך, גואטה נמצאת בתחילת כהונתה, שהחלה בתחילת שנה זו, וימים יגידו כיצד היא מתרגמת את תפיסותיה לשוק הפיננסים בישראל. על פניו נראה שהיא אוחזת בתפיסות שונות למדי - בסגנון ובמהות - מאלה שאפיינו קולגה שלה, שעזבה בימים האחרונים את רשות שוק ההון, ביטוח וחיסכון, דורית סלינגר.

התפיסה השונה הזו נועדה כנראה ללכת לקראת השוק, והיא דוגלת בתפקיד מרכזי פחות של הרגולטור, ובשחרור הרצועה למפוקחים. אם אתם תוהים עד כמה התפיסה הזו שונה, היום אמרה גואטה בכנס "כלכליסט", כי "בעולם יש מושג נפוץ שנקרא Good Regulation, מושג שאין לו אפילו תרגום הולם בעברית. זוהי רגולציה אפקטיבית שמניעה את שחקני השוק לפקח זה על זה, והיא למעשה מערכת שמעודדת צמיחה ואחריות אישית. אנחנו כרשות ני"ע לא רוצים להיות מעורבים בקבלת ההחלטות הפנימיות של שחקני השוק - זהו תפקידם", אמרה.

גואטה גם הוסיפה, כי "שוק ההון סובל כיום מנכות עמוקה", ובין היתר הסבירה זאת בכך ש"בחלק מהנושאים הטיפול (של הרגולציה, ר' ש'), גם אם היה נכון, היה בוטה ואגרסיבי, ובפועל דוחף את השוק לבינוניות, שעלולה לפגוע בטובת המשקיעים החוסכים. יצרנו במו ידינו שוק ששואף במקרה הטוב להגיע לתשואת הבנצ'מרק, הבינונית, שברירת המחדל שלו היא על פי רוב השקעה בנדל"ן, על פני השקעה בפיתוח מנועי הצמיחה של השוק המקומי, וכל זה כשאנחנו מעמידים במבחן את הנכס היקר מכל - החיסכון הציבורי - שראוי ליחס ולטיפול המעולים ביותר שיש... אני כרגולטור רוצה להיות בצד ההסדרה וההעצמה של מרחב האפשרויות בשוק".

על זאת היא הוסיפה היום, כי "אני מתכוונת לייצר שקיפות באשר למדיניות האכיפה הכוללת של הרשות. הכללים יהיו ידועים לכל שחקני השוק, ולמי שינהג לפיהם יהיה 'גל ירוק', בלי תמרור או רמזור בכל צומת". לתפיסתה, על הרגולטור "לדעת מתי לסייע למפוקחים, מתי ללמוד מהם, אבל גם - ובעיקר - לדעת מתי 'לשחרר'".

2. אליהו לקראת "השנים השמנות"

נראה ששלמה אליהו הבין שטעה, כשמיד לאחר שקנה את מגדל הוא סגר את איחוד ישיר, פעילות המכירות הישירות של מגדל, כדי לשדר לסוכני הביטוח שהוא עימם, במטרה למצוא חן בעיניהם כדי שיעבדו יותר עם מגדל. מדברים שאמר בכנס של מגדל מהשבוע, כפי שדווח ב"כלכליסט" על-ידי גולן חזני, עלו דברים ברוח זו, כשאליהו - ללא ספק איש ביטוח מהזן הישן, שהחל כסוכן ביטוח ותמיד פעל עם ובאמצעות סוכני ביטוח - שב וקרא לסוכנים שהגיעו לכנס "לשמור על מגדל", כדי שזו גם תוכל לשמור עליהם.

סגירת איחוד ישיר, מהצעדים הראשונים שעשה אליהו כשרכש את מגדל מג'נרלי, הייתה מהלך לא ברור מאליו, והצהרתי מאוד. בינואר 2013, פחות משלושה חודשים לאחר שהשתלט על מגדל, דיווחנו כי קבוצת הביטוח מגדל "מפרקת את פעילות המכירה הישירה שלא באמצעות סוכני ביטוח של הביטוחים הכלליים ללקוחות פרטיים - איחוד ישיר". כך, "החל מ-1 במארס (אותה שנה, ר' ש'), תחדל איחוד ישיר לפעול ולמכור ישירות ביטוחי רכב ודירות, והתיק שלה יועבר לניהול סוכני מגדל".

מדוע זה היה צעד לא ברור מאליו, שברבות השנים נראה כטעות עסקית? תחום המכירות הישירות של חברות הביטוח המסורתיות הניב לאלה שמקדמות אותו רווחים נאים מאוד, והוא נחשב צומח ומחויב המציאות בעתיד, שיהפוך את הענף למקוון ומוטה מחיר יותר ויותר, כך שיידרש להמשך התייעלות ולהגעה ישירה, מהירה ומכוונת ללקוח הקצה המסוים. לא רק זאת; מתוצאות חברות הביטוח נראה, כי למרות כעסים מצד סוכני ביטוח כלפי החברות שמוכרות יותר באפיק הישיר, האחרונות לא נקלעו לעימות של ממש עם הסוכנים, והתיקים שלהן המשיכו לצמוח.

כיצד זה קורה? הסוכנים עובדים עם מי שטוב להם וללקוחותיהם, ולא על פי קריאות תמיכה בהם. עתה נראה שאליהו הבין שטעה בהקשר זה, כששב וקרא לסוכנים "לשמור על מגדל". ימים יגידו אם הקריאה הזו עזרה, או אם אליהו יקים שוב, באיחור ובמשאבים ניכרים, את מה שקיבל מג'נרלי כשקנה את מגדל: מערך מכירות ישיר, שאינו דרך סוכנויות הביטוח שבבעלותו.

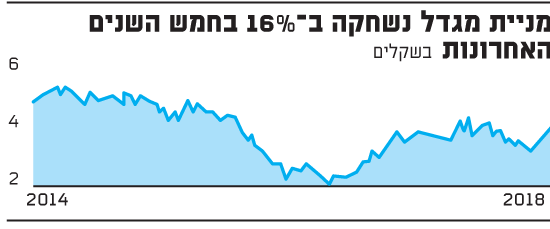

בכל אופן, בשנים האחרונות, החלטה זו, ואחרות, באו לידי ביטוי גם בשווי השוק של החברה בבורסה, שלפיו מעמד מגדל הידרדר מהובלה של השוק למקום שלישי בלבד. למרות שיש הטוענים שמדובר בנתון אחד מני רבים, הרי שהמגמה ארוכת השנים של השווי שמעניקים המשקיעים לכל התוצאות, היכולות והמוניטין של החברה - לעומת מה שנתנו לה בעבר ולעומת מה שהם נותנים למתחרותיה בתקופה זו - מלמדת כי ישנה תפיסה מבוססת ועקבית שלפיה מגדל כבר לא נתפסת עוד כמובילה את הענף.

אבל מה אומר העתיד? כאן אליהו יכול וצריך להתעודד במידת מה. כשהוא קנה את מגדל הוא קיבל נוסף על זרוע סוכנויות בבעלות גדולה מאוד, גם תיק ביטוח ותיק וישן, שמניב רווחי עתק בשנים טובות בשוקי ההון, ובתקופות של עליות בריבית. בשנים האחרונות הוא לא ממש נהנה מהתיק הזה, למרות התשואות בשווקים, בגלל שהריבית שירדה עלתה לו במאות מיליוני שקלים, שעכשיו יכולים להשתחרר ולתרום לרווח. עכשיו המגמה בריבית משתנה, ולפחות מהבחינה השנייה, של הריבית, נראה שהוא עומד בפני שבע השנים השמנות יותר, אחרי שחווה את השנים הרזות.

מניית מגדל נשחקה ב-16% בחמש השנים האחרונות

3. הדיבידנדים שנובעים משינוי השוק וקידומו

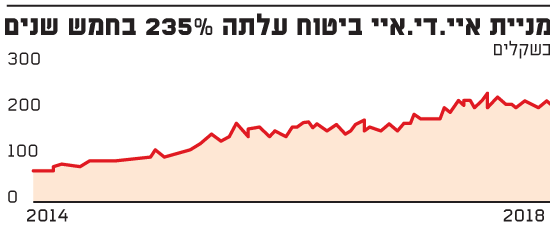

בני הדודים מוקי ודורון שנידמן מינו לאחרונה מנכ"ל חדש לאיי.די.איי ביטוח, המוכרת לציבור הרחב כ"ביטוח ישיר", שאותה הקימו ב-1994 כסטארט-אפ ביטוחי, עוד לפני שהמונח "סטארט-אפ" היה שגור בפי כל. מאז שהחלו למכור ביטוח ללא סוכן, אי שם לפני כרבע מאה, הם ממש הביאו לשינוי שוק, כולל שינוי תפיסת הלקוח, ותרמו רבות להפיכת ביטוחי הרכב והדירה לידידותיים יותר לציבור הרחב. לבשורה שיצרו יש תרומה גם להם.

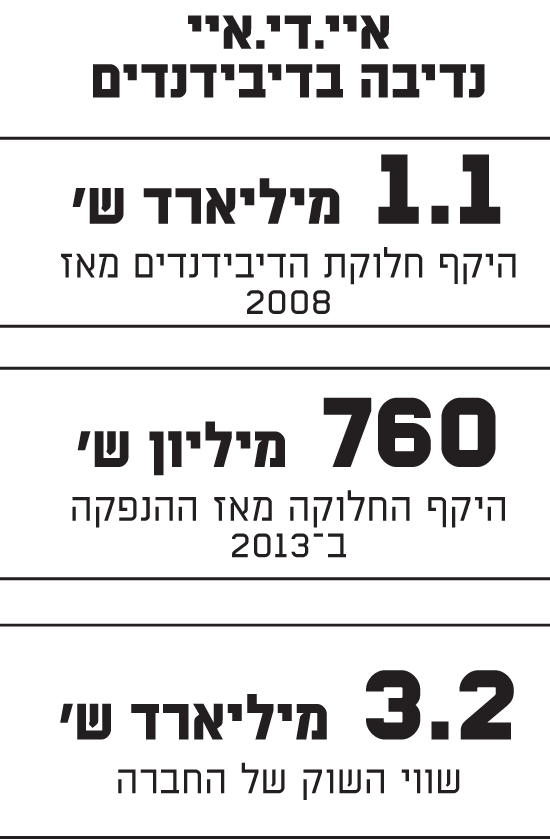

איי.די.איי ביטוח, שנוהלה במשך עשור בהצלחה רבה על-ידי רביב צולר, ושלאחרונה עברה לניהולו של קובי הבר, דיווחה בשבוע שעבר כי רשמה במחצית הראשונה של 2018 רווח של 104 מיליון שקל, שמהווה גידול של כ-15% ביחס למחצית המקבילה, ושהינו הרווח הרביעי בהיקפו בענף הביטוח. במקביל הודיעה החברה על חלוקת דיבידנד של 70 מיליון שקל, נוסף על דיבידנד קודם השנה של 120 מיליון שקל, ועוד אחד בהיקף 100 מיליון שקל, ששולם השנה בגין 2017.

כל זה הוביל אותנו לבחון כמה דיבידנדים חילקה איי.די.איי ביטוח המוצלחת מאז שהונפקה באוגוסט 2013, ולמצוא כי מדובר - יחד עם הדיבידנד האחרון - בסכום מרשים של 760 מיליון שקל.

וכמה היא חילקה מאז שהוקמה? אין גישה לכל הדוחות מאז הקמתה של החברה ששינתה את רישומה, אך מאז 2008 מדובר באותה חברה שקיימת היום, ושבתקופה זו חילקה דיבידנדים בהיקף של קצת יותר מ-1 מיליארד שקל. ללא ספק החזר יפה לבעליה, שרואים ברכה בשינוי שיצרו בשוק הביטוח.

איי.די.איי נדיבה בדיבידנדים

מניית איי.די.איי ביטוח עלתה 235% בחמש שנים