אחרי כמה חודשים חלשים יחסית בשוק גיוסי האג"ח הקונצרניות, תחילת ספטמבר עשויה להעיד על שינוי כיוון עם התעוררות ניכרת בפעילות. זו באה לידי ביטוי בגיוסים בהיקף נרחב הנרשמים בימים האחרונים, שלהם נלווים בדרך כלל ביקושים ערים (שבחלק מהמקרים הובילו להגדלת סכום הגיוס). זאת, בתמיכת הכסף המצטבר בקרב הגופים המוסדיים, לצד סימנים ראשוניים של רגיעה בפדיונות קרנות הנאמנות והמשך המגמה החיובית בשווקים.

במספרים, בתוך שבוע בלבד הבטיחו קרוב ל-10 חברות גיוסי חוב בהיקף כולל של כ-2.5 מיליארד שקל. זאת לאחר שבחודש אוגוסט כולו הסתכם סכום גיוסי החוב בפחות מ-900 מיליון שקל, והצטבר בחודשי הקיץ (יחד עם חודש יולי) ל-3.7 מיליארד שקל.

בין המנפיקות האחרונות שוב ניכרת הדומיננטיות של חברות הנדל"ן, האחראיות על עיקר הגיוסים. ביניהן בולט הגיוס שהשלימה היום חברת הנדל"ן האמריקאית אמ.אר.אר (MRR Thirteen Limited). החברה הבטיחה כבר אתמול בשלב המוסדי של ההנפקה את מלוא הסכום שביקשה לגייס, 265 מיליון שקל - לו נרשמו ביקושי יתר, ואשר בסיומו נקבעה הריבית השקלית על האג"ח בשיעור של 4.5%.

מההודעה המשלימה שפרסמה הבוקר אמ.אר.אר עולה כי בין הגופים שלקחו חלק בגיוס היו כמה גופים מוסדיים בולטים, ובהם בתי ההשקעות אלטשולר שחם, ילין לפידות, מיטב דש ומור וחברות הביטוח הראל והפניקס.

מלבד הגופים שלקחו חלק בהנפקה, ההודעה חשפה שוב את העמלות השמנות שמקבלים המעורבים בהנפקה, אותה הובילה דיסקונט חיתום, דבר המאפיין בדרך כלל הנפקות החברות האמריקאיות.

במקרה הנוכחי, אמ.אר.אר תשלם עמלות הפצה, ייעוץ, ריכוז והתחייבות מוקדמת של קרוב ל-6 מיליון שקל. זאת בנוסף להוצאות אחרות בהיקף של יותר מ-3 מיליון שקל, כך שהתמורה נטו בגיוס תעמוד על 256 מיליון שקל.

את כספי ההנפקה מייעדת אמ.אר.אר למימון רכישת בית המלון אינדיגו, הממוקם בלואר איסט סייד שבמנהטן. המלון נרכש תמורת כ-163 מיליון דולר מידי קבוצת המלונאות אינטרקונטיננטל, שתנהל אותו, וקבוצת בראק קפיטל של שמעון וינטרוב ושותפו רונן פלד.

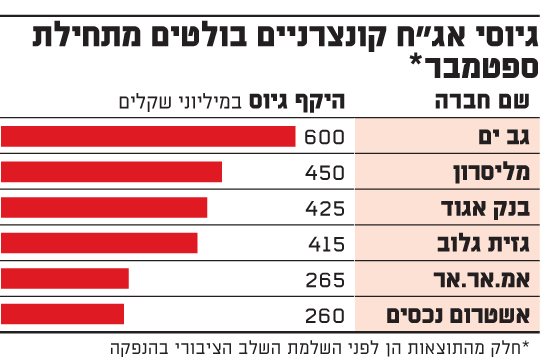

גיוסי אג"ח קונצרניים בולטים מתחילת ספטמבר

גיוס בולט על רקע היעלמות האמריקאיות

המהלך של אמ.אר.אר בולט לאור היעלמותם המוחלטת מהשוק המקומי של גיוסי חוב שביקשו לבצע חברות אמריקאיות חדשות בחודשים האחרונים - למעט גיוסי חוב בודדים שהשלימו חברות נדל"ן אמריקאיות שכבר נסחרות בשוק מזה זמן מה.

כבר חודשים ארוכים שמספר דו ספרתי של חברות אמריקאיות שהנפקת חובן האפשרית עמדה על הפרק, בהיקף מצטבר של כ-3.5 מיליארד שקל, החליטו לבטל או לדחות את המהלך. זאת על רקע הסנטימנט השלילי שאפיין בתקופה זו את המסחר בסדרות האמריקאיות והביצועים הדלים שהציגו.

עניין נוסף המבליט את הצלחתה של אמ.אר.אר היא העובדה שהחברה הונפקה ללא דירוג. ככל הידוע, זוהי הנפקת החוב הראשונה שנעשית ללא דירוג מאז החלו להגיע לישראל החברות הזרות לגייס חוב.

את אמ.אר.אר הביא לשוק המקומי יזם הנדל"ן רותם רוזן, שבעבר עמד בראשה של חברת הנדל"ן אפריקה ישראל ארה"ב וגם היה שותפו של אלכס ספיר (אח של אשתו של רוזן) בחברת אי.אס.אר.אר הבורסאית (היום ספיר קורפ). את אמ.אר.אר מחזיק רוזן יחד עם שני שותפים זרים - אננד מהינדרה, אחד מאנשי התעשייה הבולטים בעולם וג'רארד רוטונדה, לשעבר סמנכ"ל כספים בדויטשה בנק.

לירן רזמוביץ', מנכ"ל דיסקונט חיתום, שהובילה את הנפקת אמ.אר.אר, אמר היום כי "ביולי ואוגוסט הייתה פעילות מצומצמת גם בגלל חולשת השוק וגם בגלל תקופת החופש, בה חברות לא אוהבות להנפיק. חולשה זו המשיכה את הכיוון בו התאפיין השוק בסוף הרבעון השני, כך שנוצר רצף של כמה חודשים עם היקפי פעילות נמוכים".

אבל, לדברי רזמוביץ', "בינתיים הצטבר כסף באפיקים ארוכי הטווח וצריך לעשות בו שימוש, כך שלמרות ששוק הקרנות עדיין לא התייצב, הגופים המוסדיים לטווח ארוך מתחילים להתעורר ומעירים את השוק. זה גם מה שתומך בביקושי היתר הנרשמים בהנפקות, ובסך הכול נראה שהפעילות חוזרת למסלול".

גב ים זכתה לביקוש כפול

יתר גיוסי החוב שבוצעו בימים האחרונים "משעממים" יותר, וכוללים בדרך כלל חברות יציבות וגדולות, ובעלות דירוג גבוה. בין אלה, חברת גב ים, שנמצאת בשליטת נכסים ובניין מקבוצת דסק"ש של אדוארדו אלשטיין, עדכנה הבוקר כי הבטיחה סכום של כ-600 מיליון שקל. זאת, לאחר ביקושים בהיקף כפול שהגיעו בשלב המוסדי של ההנפקה שכללה הרחבת סדרה (לה קיבלה במקור דירוג AA מ-S&P מעלות) לסכום של עד 360 מיליון שקל, שהוגדל בעקבות הביקושים הגבוהים.

נוסף אליה, ענקיות הנדל"ן המניב מליסרון וגזית גלוב עדכנו על גיוסים של כ-450 מיליון שקל וכ-415 מיליון שקל בהתאמה, והצטרפו לאשטרום נכסים שהשלימה בימים האחרונים גיוס של כ-260 מיליון שקל.

לצד חברות הנדל"ן גיוס חוב בולט נוסף מקדם בנק אגוד, שנהנה גם הוא מביקושי יתר גבוהים בשלב המוסדי של ההנפקה שבוצעה מוקדם יותר השבוע - בה הבטיח סכום של כ-420 מיליון שקל, בריבית נמוכה של כ-0.3%.

נתוני שוק קרנות הנאמנות מראים כי בסיכומו של חודש אוגוסט הפדיונות שאפיינו את התעשייה בחודשים האחרונים נחלשו בצורה משמעותית. עם זאת קרנות אג"ח כללי המשיכו לבלוט לשלילה והיו האפיק הפודה ביותר, בהיקף מצטבר של 1.1 מיליארד שקל, המתקרב ל-8 מיליארד שקל מתחילת השנה. למרות זאת, גורם בשוק קרנות הנאמנות אמר היום כי "נראה שקצב הפדיונות פחת משמעותית במחצית השנייה של החודש, עם השיפור בתשואות הקרנות".

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.