בעידן הפרדוקסים הכלכליים, לפניכם עוד אחד מהבולטים והמעניינים שביניהם. לכאורה, היינו מצפים לגלות שבישות מדינית שבה מופעל עדיין מנגנון ההרחבה הכמותית, המייצר מזומנים יש מאין בכמויות גדולות, שוק ההון יהיה חסון, ואף חיובי במיוחד. זאת, במיוחד בהשוואה לישות מדינית אחרת, שבה אותו מנגנון של הרחבה הופסק זה מכבר.

יתר על כן, עקב ההיקף העצום של הכספים הנכנסים למערכת הבנקאית של הישות המקיימת הרחבה, כמו השוק האירופי, נצפה שמי שייהנה מכך יהיה בעיקר שוק המניות, לאור האילוצים הרבים על התשואות של השוק הסולידי.

והנה, ההפך קורה, וכבר תקופה לא קצרה. בהשוואה לשוק המניות האמריקאי הגואה, שהצגנו כאן בניתוח הטכני בטור הקודם, אנו רואים ששוק המניות האירופי מדשדש למוות - בתחום רחב אמנם, אבל ממש "טוחן מים" - ואינו משיג דבר עבור המשקיעים בו.

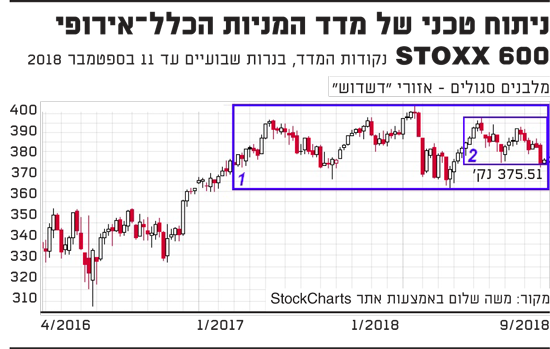

לא מאמינים? הנה לפניכם הגרף השבועי של המדד הכולל ביותר של מניות אירופה, STOXX Europe 600 (הגרף מבוסס על אתר StockCharts).

ניתוח טכני של מדד המניות הכלל-אירופי STOXX 600

ומה אנו רואים? מאז הרבעון הראשון של 2017 המדד עושה הלוך ושוב בתוך מלבן יציב (המסומן בספרה 1) שגובהו כ-45 נקודות. בהתחלת 2017 נרשמה ההגעה של המדד לאותו תחום, אבל מאז הוא שם, וביתר שאת, כשכל הזדמנות לעשות מכירה בחסר ("שורט") באזור הגבוה, וקנייה ("לונג") באזור הנמוך, הניבה רווחים נאים.

אגב, ניתן לבצע זאת בעזרת מתנדים כמו Stochastics או RSI (מדדים של עוצמה יחסית בשוק ניירות הערך, שאינם מוצגים בניתוח זה), עקב התכונה היפה שלהם לתת אינדיקציה של מצבי קניות יתר ומכירות יתר.

כמו כן, אזכיר שבמקרה כזה מה שמעניין הוא היציאה מאותם מצבים, ולא הכניסה אליהם, כי מצבים קיצוניים יכולים להיות קיימים זמן ארוך או קצר כאחד.

ומה קורה עם מדד הסטוקס 600 באחרונה? עוד היצרות של תחום הדשדוש למלבן קטן יותר (מסומן בספרה 2), בגובה של 25 נקודות מדד לערך. המשמעות של היצרות זו היא שמצבם הפסיכולוגי של המשקיעים בשוק עבר מחוסר ידיעה לגבי המגמה הגדולה לחוסר עניין וביטחון עצמי אפסי לטווח הקצר.

אותה היצרות אומרת גם שמתקרב היום שבו יוחלט לצאת מהביצה, אבל יש לזכור שהאיזון הנוכחי בין הביקוש להיצע הפך ללחם חוקם של הרבה ספקולנטים, ושהם לא יוותרו בקלות על יכולת עשיית המזומנים, המבוססת על הישארות בתחום שני המלבנים האלה.

אם נחזור לתחילת הדברים, נוכל לציין שאם תיפסק ההרחבה הכמותית האירופית, וזאת עקב נתונים מאקרו-כלכליים טובים יותר מאלה הקיימים כעת, ובעיקר עקב הרחבת הצמיחה והיזמות, אז יש סיכוי לראות פריצה חיובית של אזורי הדשדוש של המדד, ואולי ניסיון לסגור פערים עם מה שקרה בשוקי ההון האמריקאיים.

לעומת זאת, עליית ערכו של היורו מול הדולר, ובמיוחד המשך עליית הריבית האפקטיבית באיגרות החוב הממשלתיות, יחד עם גורמים חיצוניים מעיקים, כמו עלייה במחירי הנפט - כל אלה יכולים לדחות את הבשורה הטובה, ואף לגרום לשבירה מטה זמנית של אותם מלבנים יפים.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.