פתיחה חיובית למנהלי התיקים במסלולים הסולידיים בשנת 2010, כך עולה מהמדד אותו עורכת קלי שוקי הון, שבניהולו של אבי מנדה. למרות שינואר התאפיין בירידות בשוק המניות, הצליחו מנהלי התיקים להניב למשקיעים תשואות חיוביות במרבית המסלולים, תוך שהם נעזרים בעליות שרשם מדד האג"ח הכללי. מדד מנהלי התיקים של קלי שוקי הון מבוסס על ביצועיהם של שבעה מבתי ההשקעות המובילים בישראל, שמייצגים כ-80% מהענף.

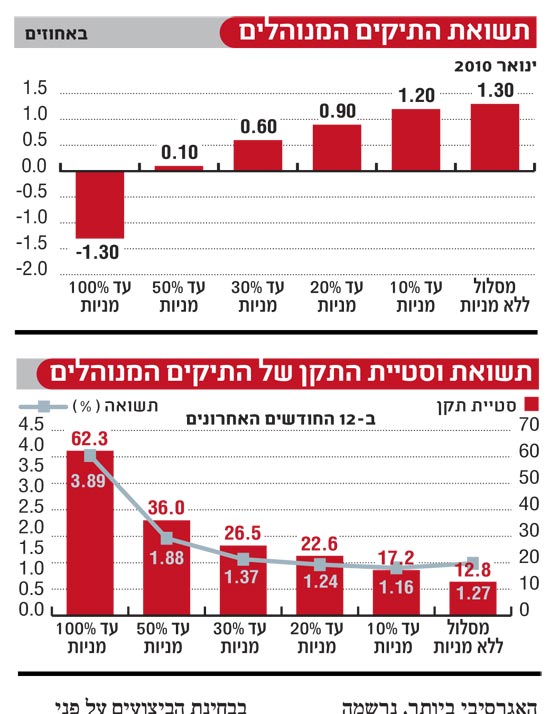

העליות בינואר סייעו למנהלי התיקים לכפר על הירידות שרשמו בחודש דצמבר, שסיימו שנה פנטסטית של תשואות, בנימה שלילית. על פי מדד קלי שוקי הון לחודש ינואר סיימו מנהלי התיקים במסלול שמנוהל ללא חשיפה למניות עם תשואה ממוצעת של 1.3%, בעיקר הודות לעלייה של 1.48% במדד האג"ח הכללי באותה תקופה.

החשיפה למניות - שירדו בשיעור של 0.72% בינואר (מדד ת"א 100) - פגעה בביצועי המנהלים בתיקים, ככל שהיא עלתה. בתיקים הפופולאריים, המכילים עד 20% ו-30% מניות, רשמו מנהלי התיקים תשואות של 0.9% ו-0.6%, בהתאמה. בתיקים עם שיעור חשיפה של עד 100% למניות, המסלול האגרסיבי ביותר, נרשמה תשואה שלילית של 1.3%.

המנהלים מגדילים את הסיכון

לאור התוצאות מציין מנדה, כי "התיקים הסולידיים תיקנו את הירידות של דצמבר, ולפי ההתפתחות של פברואר, נראה כי המסלולים החשופים למניות יתקנו את ביצועי החודשיים האחרונים, שכן בסך הכל נראה שהשוק אופטימי כיום".

בבחינת הביצועים על פני 12 החודשים האחרונים, מנהלי התיקים במסלול שללא חשיפה למניות השיגו תשואה של 12.8%. התשואות בתיקים הפופולאריים השיגו תשואות של 22.6%-26.5%. בתיקים האגרסיביים ביותר, המאפשרים חשיפה מלאה למניות, הושגה תשואה של 62.3% ב-12 החודשים האחרונים. בהתאם לשנה החיובית שעבר השוק, ירדה גם סטיית התקן בתיקים המנוהלים לטווח של 1.16-3.89 במסלולים השונים.

מנדה מציין עוד כי משקיעים רבים שינו מדיניות והגדילו סיכון בתיקים המנוהלים לאורך 2009. "טרנד זה נמשך לתוך 2010, אם כי במידה חלשה יותר", הוא מציין. אחת הסיבות לכך היא שמסורתית ינואר הוא חודש בו משקיעים בוחנים את הביצועים השנתיים של המנהלים, ומחליטים כיצד להתקדם עם מנהל התיק לשנה החדשה.

תובנה נוספת שעולה מנתוני התיקים המנוהלים מראה על עלייה בסטיות התקן בדצמבר האחרון, בעיקר בקרב מנהלים שהחזיקו רכיב גבוה של אג"ח מדינה. איגרות אלו רשמו ירידות בדצמבר, שאמנם תוקנו בינואר, אך הובילו לעלייה כללית בסטיית התקן.

אחד האלמנטים המרכזיים אותו בוחנת קלי הוא שיעור החשיפה האפקטיבי של המנהלים במסלולים השונים. מנדה מציין כי קיימת שונות גדולה בין החשיפה של המנהלים בתוך המסלולים עצמם, וכך יכולה חשיפה של מנהל אחד במסלול חשיפה מסוים להיות שונה בכ-20% מהחשיפה שמאפשר מנהל אחר. ההבדלים הללו באים כמובן לידי ביטוי גם בתשואות, כאשר מנהל עם חשיפה גבוהה יותר למניות באותו מסלול יכול להשיג תשואות גבוהות יותר בתקופה של עליות, ומנגד לגרום למשקיעים אצלו הפסדים כבדים יותר בתקופה של ירידות.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.