רו"ח יוסי סינמן ושמעון ארליכמן

ברשות המסים מתלבטים כיצד לעצור את היצף מכוניות הליסינג, אשר הפכו להיות יותר ויותר פופולריות, ככל שהמצב הכלכלי הולך ומשתפר.

נראה כי ברשות המיסים זיהו בליסינג התפעולי "פרה חולבת" חדשה לגביית מיסים. עובדה שהביאה לפרסום בעיתונות אין סוף "תחקירים" וכתבות, אשר קבעו, שרשות המסים "מפסידה" גביית מס בסך של כ-1 ל- 1.5 מיליארד ש"ח, עקב שווי שימוש ברכב "הנמוך" בו מחויבים העובדים בגין רכבי הליסינג אותו קיבלו מהמעבידים.

אותם תחקירים, אינם אלא ראייה צרה של הנתונים, אשר רואים רק את ה"הפסד" מגביית המס מהעובדים, אך לא רואים את הצד האחר גביית המס מהמעבידים. בדיקת הנתונים תגלה שההפסד קטן בהרבה, ולעיתים עליית שווי השימוש ברכב תביא דווקא למטרה ההפוכה הקטנת גביית המס.

"עוגת" הליסינג מורכבת מצד אחד מנתונים די קשיחים ומוכרים: עלות הליסינג והדלק, וקבוצת הרכב (2 לרוב). העוגה היא למעשה משולש בו נמצאת רשות המיסים, העובד והמעביד והאיזון ביניהם קובע כמה מס תקבל הרשות.

העובד משלם לרשות מס שהוא סכום קבוע הנגזר מקבוצת הרכב שקיבל מהמעביד. המעביד משלם לרשות מס הבנוי מההפרש בין סך עלויות הליסינג והדלק השנתיות תוך הפחתת הוצאות שאינן מוכרות (תקנות הרכב) ושווי השימוש שמשלם העובד. כל שינוי באחד המרכיבים עלול לשנות באופן משמעותי את התמורה של רשות המיסים.

המספרים שנזרקו לחלל בדמות הגדלת הכנסות ב-1-1.5 מיליארד שקל הן עורבא פרח ולצורך המחשת האבסורד נבחן את קבוצת הרכב 2, הנפוצה ביותר בשוק הליסינג.

סיכום התשלום השנתי לחברת הליסינג בגין רכב טיפוסי מתבטא בכ-40 אלף ש"ח. סכום זה כולל דמי שכירות חודשיים, עלות אחזקה, שרות נהגים, ביטוחים ואגרת רישוי. על סכום זה יש להוסיף אך ורק את עלות הדלק, כדי לקבל את סך "ההטבה שניתנה לעובד". עלות הדלק ברכב טיפוסי הנוסע 20 אלף ק"מ לשנה, מסתכמת ב-10 אלף ש"ח לשנה, כלומר סך "ההטבה" מסתכם בכ-50 אלף ש"ח לשנה.

שווי השימוש ברכב הנוכחי (רכב מקבוצת מחיר 2), עומד היום על 1,330 ש"ח לחודש = כ-16,000 ש"ח לשנה. אם ניקח את עלות הליסינג לרכב טיפוסי הנוסע 20,000 ק"מ בשנה ונפחית הוצאות לא מוכרות ("תקנות הרכב") ואת שווי השימוש ששילם העובד נקבל שכל מעביד סופג כ-9,000 ש"ח בשנה הוצאה שאינה מוכרת, החייבת במס.

זאת לפי החישוב הבא:

| ש"ח | עלויות/הוצאות |

| 50,000 | עלות הליסינג + דלק |

| 25,000 | הסכום הלא מוכר למעביד עפ"י התקנות (כ-50%) (*) |

| -16,000 | בניכוי - שווי שימוש ברכב שחויב העובד |

| 9,000 | הוצאה בלתי מוכרת למעביד |

(*) בהתאם סעיף 2 (1) ל- תקנות מס הכנסה (ניכוי הוצאות רכב), התשנ"ה 1995: סיכום הוצאות החזקת הרכב מחולק במספר הקילומטרים שהרכב נסע (20,000 ק"מ) ומוכפל ב-9,900 קמ".

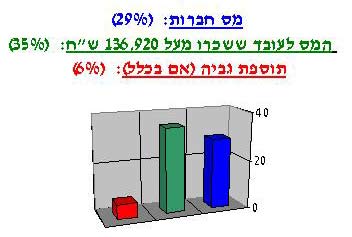

במקרה של עובדים אשר משכורתם השנתית היא בין 91,200 ל-136,920 ש"ח, המשלמים מס שולי בשיעור 29% בלבד, עלייה בשווי השימוש לא תניב לרשות המסים שום תוספת הכנסה, זאת מאחר ומס החברות עומד עתה על אותו שיעור (29%).

אז מה קורה עם עובד שמשכורתו השנתית עולה על 136,920 ש"ח?

המס השולי של אותו עובד עומד השנה על 35%. מכאן, שרשות המסים "תוסיף" להכנסותיה 6% בלבד (הפער בין מס החברות למס השולי אותו משלם העובד) מ"התוספת בשווי השימוש ברכב" ולא 35% כפי שקבעו "התחקירים" השונים שפורסמו.

לשם המחשה, נניח מצב קיצוני של עליית שווי השימוש ברכב מ-1,330 ש"ח לחודש (כ-16,000 ש"ח לשנה ), ל-2,100 ש"ח לחודש (כ-25,000 ש"ח לשנה) = תוספת שנתית של 9,000 ש"ח:

1. אפשרות א': עובד בשכר של עד 136,920 ש"ח

| ש"ח | |

| 2,610 | תוספת גביה לעובד במס שולי 29% |

| 2,610 | (9,000x קיטון בגביה עקב הקטנת ההוצאה הלא מוכרת למעביד (29% מס חברות |

| אפס | הפסד גביה |

| |

2. אפשרות ב': עובד עם שכר מעל 136,920 ש"ח

| ש"ח | |

| 3,150 | 9000x תוספת גביה לעובד במס שולי 35% |

| 2,610 | 9000x קיטון בגביה עקב הקטנת ההוצאה הלא מוכרת למעביד - 29% מס חברות |

| בלבד 540 | תוספת גביה - 6% מ-9,000 ש"ח |

מאחר והמעביד משלם מס על רווחיו, ומאחר והמס שהמעביד משלם יקטן בעקבות "הכשרת ההוצאה" (החלק הלא מוכר בהוצאה קטן בגובה העלייה בשווי השימוש ברכב 9,000 ש"ח בשנה) יוצא שההר הוליד עכבר, ותוספת גביית המס, תהייה מזערית ביותר וכל הרעש סביבה היה מיותר.

ובנוסף, הגדלת שווי השימוש תביא לתוצאה הפוכה, כי העובד ישלם תוספת מס והמעביד יחסוך מס.

האם זה תואם את כל התוכניות לצמצום הפערים?

רו"ח סינמן ורו"ח ארליכמן הם שותפים בכירים במשרד רואי החשבון "ארליכמן, סינמן ושות", המתמחה בייעוץ ותכנון מס לחברות וארגונים

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.