בדומה לשווקים אחרים בעולם, שוק המטבעות עבר את אחת השנים הסוערות והתנודתיות ביותר שידע בשנים האחרונות. מגמת התרסקותו של הדולר האמריקני בתחילת השנה התהפכה בהמשך, כשהמשקיעים האמריקניים החזירו את הכסף הביתה. מטבעות אחרים, שנחשבו עד לאחרונה לחזקים במיוחד, כמו האירו או הפאונד, נחתכו בעשרות אחוזים, ואפילו הין היפני, מהמטבעות "המשעממים" ביותר בשוק זה, רשם תנודה חזקה כלפי למעלה.

את דניאל טננגאוזר, אסטרטג המטבעות הראשי של מריל לינץ', שיתארח בוועידת ישראל לעסקים, התנודות הללו לא מפתיעות. בראיון ל"גלובס" הוא מעריך ש-2009 לא הולכת להיות שקטה יותר.

"כל העולם חוזר למעשה בסופו של דבר אל הדולר", מסביר טננגאוזר את התחזקות הדולר בחודשים האחרונים. "בשנים האחרונות היה ברחבי העולם מרוץ גדול של יציאה מהדולר על מנת לרכוש נכסים אחרים. בארה"ב מכרו דולר וקנו אג"ח, בתים או מניות וגם מטבעות אחרים. בחודשים האחרונים, בגלל הירידה החדה במינופים בכל השווקים בעולם, כל הסוחרים חזרו לדבר הכי פשוט שיש, לקניית דולרים".

ההסבר הפשוט ביותר שניתן למגמה זו הוא הרצון לחזור להשקעה הבטוחה ביותר שיש, אג"ח של ממשלת ארה"ב. לדברי טננגאוזר, דווקא הירידה החדה במינוף מהווה את הגורם לתנועת שער הדולר. "יש קבוצה לא קטנה של בנקים ברחבי העולם, שהמינוף שלהם ירד בצורה מאוד משמעותית. כשחוזרים לרמות מינוף יותר נורמליות יש צורך ביותר דולרים במאזנים", הוא מסביר ומוסיף, "לא היה פה נושא של הערכת שווי, ולא סיבה חד-משמעית למכור נכסים תמורת דולרים".

כנגד הסיבות לעליית שער הדולר, ישנם בשוק כלכלנים רבים שכבר מתנבאים שעלייה זו לא תימשך עוד זמן רב, וכי הגלגל עומד להתהפך פעם נוספת. אחד ההסברים לכך הוא הצורך של הממשל האמריקני להגדיל את הגיוסים, ולהעמיק את הגירעון המסחרי במטרה לממן את תוכניות החילוץ השונות עליהן הכריז.

"ההשפעה לא תהיה מיידית, משום שאנחנו עדיין בתהליך של מינוף הפוך", ממהר טננגאוזר לצנן את ההתלהבות. "אנשים רוצים להקטין עוד יותר את המינוף. בנוסף, הצרכנים הפרטיים בארה"ב חייבים להגדיל את החסכונות שלהם. ישנו תיקון מאוד משמעותי בהרגלי הצריכה של האמריקנים, שגורם לביקוש גדול של דולרים בחשבונות הבנק".

*למה דולרים ולא מטבעות אחרים?

"לתהליך הזה יש מספר שלבים. קודם כל יציאה מכל סוגי הנכסים שהחזיקו בעבר וחזרה לדולרים. בשלב הרבה יותר מאוחר נראה את הדולר במגמת ירידה די משמעותית. ההנפקה של אג"ח על ידי ממשלת ארה"ב תתגבר בשנה הבאה. עד שנגיע לזה יעבור די הרבה זמן, וזה יהיה סיפור של עוד חצי שנה-שנה, אז בינתיים זה עדיין לא משפיע על שער הדולר. המספרים בגירעון המסחרי של ארה"ב עדיין מאוד טובים ביחס למה שראינו בעבר, ואני לא אופתע אם הנתונים הקרובים יצביעו על ירידה משמעותית נוספת בגירעון בחודשים הקרובים".

"חריגות רציניות בהוצאות הבנקים"

*אנחנו נכנסים לתקופה של דפלציה, מיתון וסביבה של ריביות נמוכות, איך כל אלו ישפיעו על שוק המטבעות?

"בינתיים יש ויכוח גדול על איך הריביות משפיעות על שוק המטבעות, אבל כרגע הן דווקא תומכות בדולר. זאת מכיוון שהרבה פעמים לא מסתכלים על רמת הריבית, אלא על איך שהיא צפויה להשתנות בחודשים הקרובים. התמחור בארה"ב מצביע על רמת ריביות נמוכה מאוד לתקופה מאוד ארוכה.

"זה למעשה מביא אותנו לחשוב על מה שקורה בשווקים האחרים. הורדת הריבית באירופה בשבוע שעבר, למשל, אמורה להשפיע הרבה יותר לרעה על האירו מאשר על הדולר, כיוון שה'פד' כבר נמצא ברמות ריבית נמוכות, ובשאר העולם הריביות עדיין בתהליך ירידה משמעותי".

היעדר האיזון במצבן הכלכלי של המדינות המרכיבות את גוש האירו, הביא לאחרונה לקריאה של חלק מהאזרחים במדינות אלו לבטל את המטבע האירופאי המאוחד, על מנת שמדינות חזקות לא ייאלצו לסחוב על גבן את אלו החלשות. טננגאוזר מבטל את הסיכויים שנראה מהלך של היפרדות מהאירו בשנים הקרובות.

"זה לא מוחשי", הוא אומר. "הדבר הכי חשוב באירופה הוא שיש הסכם בין המדינות, הסכם פיסקלי בו כל המדינות מחויבות לרמה מסוימת של הוצאה ציבורית. בחודשים האחרונים החלו חריגות די רציניות של ההוצאות הללו, בעיקר בגלל הבנקים המקומיים. מדובר גם על המדינות הגדולות, אבל בעיקר על הקטנות יותר כמו אירלנד ויוון, שצריכות לצאת להנפקה רצינית בשנה הבאה. אני לא חושב שהדבר הזה מדאיג במיוחד, אבל הוא יכול להתפתח בעתיד. כרגע אלו יותר דיבורים ודאגות, ופחות דברים מוחשיים".

"אינפלציה בעולם של דפלציה"

*זירה נוספת היא זו של סוחרי ה-Carry Trade (סוחרים בפערי ריביות), בה חלה האטה מהותית בפעילות.

"קודם כל חשוב לבדוק מי מחזיק בפוזיציות האלה. לפי דעתי רוב קרנות הגידור יצאו כבר מהשוק הזה, וכמותן גם המשקיעים המוסדיים. מי שנשארו, וזה יחסית מאוד משמעותי, הם משקיעי הריטייל, שיוצאים ממנו לאט מאוד. יש השפעה גם של סטיית התקן הגבוהה בשוק. השוק יצטרך ללמוד שכשנכנסים לפוזיציה לא עושים את זה בשביל ההחזר הצפוי. כרגע כולם בעולם מתחילים ללמוד לחיות עם סטיות תקן הרבה יותר גבוהות.

"זה אומר שגם אם אתה מקבל 1%-2% על פוזיציה מסוימת, יומיים של תנודתיות יכולים למחוק את הרווחים שלך. בשנים הבאות, אנשים לא ייכנסו ל-Carry Trade בשביל 1%-2%. אנשים ילכו בשנים הבאות למקומות בהם יש צמיחה, ולמקומות בהם יש אינפלציה בעולם של דפלציה. בעתיד הקרוב אנחנו עדיין נרגיש מאוד בנוח עם פוזיציות פתוחות במדינות מתפתחות".

*אילו מטבעות יתנו את הטון בשנה הקרובה?

"הדולר, הפרנק השוויצרי והין יהיו חזקים להערכתנו בתחילת השנה, כחלק מהמשך המגמה בחודשים האחרונים. גם סין היא מדינה שהמטבע שלה יחזיק יפה בתקופה הקרובה, משום שהם משתמשים במכשירים אחרים כדי לתת תמריצים לכלכלה המקומית.

"המשקיעים יתחילו גם לחפש אחר שווקים מתעוררים עם שיפור בצמיחה ואינפלציה יחסית גבוהה ביחס לשאר העולם, כמו השוק בברזיל, שהמטבע שלה נחלש משמעותית, ויש לה רזרבות מט"ח רציניות. מקסיקו היא מדינה נוספת שהמטבע שלה צפוי להתחזק בגלל שהבנק המרכזי שם יכול לחתוך את הריבית ברמה מאוד משמעותית. אנחנו מחפשים את המדינות שיכולות לחתוך את הריבית, המטבעות שלהן נחלשו משמעותית בחודשים האחרונים, ושיש להן איזון יחסי במאזן התשלומים. זה לא כל כך קורה בטורקיה, למרות ששם המטבע עוד יכול לעלות".

"לא אהבתי את רכישת הדולרים של בנק ישראל"

אחד המהלכים המדוברים יותר השנה בזירת המט"ח המקומית, הוא החלטת בנק ישראל לבצע רכישות מט"ח יומיות במטרה לתמוך בשער הדולר, שירד במהלך השנה לשפל של 3.20 שקל לדולר.

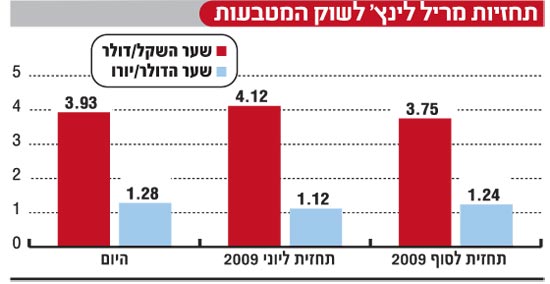

טננגאוזר מסתייג מההתערבות האגרסיבית של בנק ישראל, למרות היתרון שהיא הקנתה לבנק בתקופה הנוכחית. "אני תמיד בעד לתת לשוק לעבוד. מאוד לא אהבתי את התוכנית של בנק ישראל. זה לא דבר נכון לעשות בשום מקום בעולם, אבל תמיד ישנו הנושא היחסי ובעולם כמו היום, של שונות וסטיות תקן גבוהות. לבנות לעצמך כרית של דולרים בבנק ישראל זה דבר טוב. האם זה הזמן להפסיק? אני מתאר לעצמי שכן. בחודשים הקרובים יש מצב שבנק ישראל יחליט להפסיק את הפעולה. ייתכן שכאשר שער השקל-דולר יעלה לרמה של 4.15-4.20 הוא יעצור אותה".

*השקל הוכתר במהלך השנה כאחד המטבעות החזקים בעולם, האם זה נובע מחולשת הדולר או דווקא מהחוסן של הכלכלה הישראלית?

"זה שילוב של שני הגורמים. היסודות של הכלכלה הישראלית חזקים. אני מדבר בעיקר על מאזן התשלומים המשתפר והאינפלציה היציבה יחסית, ותוסיפו לכך את המצב הפוליטי שהוא יחסית יותר יציב מאשר בעשור הקודם".

[לפורטל הפיננסי] [לאתר המט"ח]

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.