הסערה הנוכחית במשבר הפיננסי החמור ביותר מאז שנות ה-30 מתחילה אומנם להתפוגג, אך סערה נוספת כבר עולה באופק ומאיימת לטלטל את הכלכלה העולמית מחדש. הבוקר פרסם "הוול סטריט ג'ורנל" סקר לפיו הציבור האמריקני מודאג מההוצאות העתק של ממשל אובמה ומהתערבותו במגזר הפרטי.

ממשלות המדינות המפותחות לוות סכומי עתק, בעוד המיתון הנוכחי מקטין את ההכנסות ממיסים, ומדינות רבות מוציאות הון על תוכניות חילוץ ותמריצים שונות, נטל החוב הלאומי של המדינות המפותחות הולך וגדל.

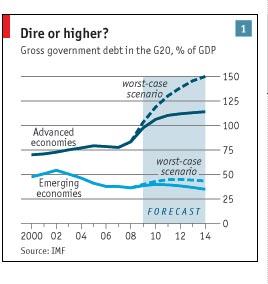

ממחקר של קרן המטבע הבינלאומית (IMF) שפורסם ב-9 ליוני, עולה כי החוב הממשלתי של עשר המדינות העשירות ביותר בקבוצת ה-G20 יגיע ל-106% מהתמ"ג בשנה הבאה, מ-78% ב-2007. זהו גידול של 9 טריליון דולר בתוך שלוש שנים. בתחזית ארוכת טווח, הכלכלנים של ה-IMF מעריכים כי החוב הממשלתי של עשר המדינות המובילות יגיע ל-114% מהתמ"ג ב-2014.

על פי תחזית קודרת יותר, הצופה בעיות בנזילות שיביאו להעלאות ריבית, יחס החוב לתמ"ג עלול להאמיר ל-150% ב-2014, כפי שניתן לראות בגרף הנ"ל שהוכן על ידי ה-IMF.

מאז מלחמת העולם השנייה, לא היה מצב שבו כל כך הרבה ממשלות הלוו סכומי עתק בו בזמן ובמהירות כה גדולה. ואולם, שלא כמו בעיתות מלחמה, הגידול הנוכחי בחובות הממשלתיים עלול להימשך זמן רב. גם לאחר שהמשבר יסתיים, מדינות מעטות יצליחו לנהל תקציב מצומצם דיו, ואחראי כדי למנוע גידול נוסף בנטל החוב שלהן.

נראה כי בטווח הקצר, הגדלת ההלוואות היא הדרך המתאימה ביותר להתמודד עם המשבר. ללא חילוצם של הבנקים המשבר הפיננסי היה חריף יותר ובלי חבילות התמריצים המיתון העולמי היה ארוך יותר ועמוק יותר. ואולם בטווח הארוך המדיניות הפיסקאלית הנוכחית פשוט אינה יכולה להחזיק מעמד. הביקוש הגדל של מדינות למימון יבריח בשלב כלשהו משקיעים ויפגע בצמיחה הכלכלית. גרוע מכך, הגידול האדיר בהיקף החובות עלול לעודד מדינות חלשות להכריז על שמיטת חובות עצמית או להקטין את העלות האמיתית של חובותיהם באמצעות אינפלציה גבוהה.

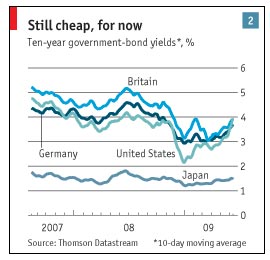

עד כה, הבריחה מסיכונים שדרשה התערבות ממשלתית, הורידה גם את מחירן של ההלוואות למינימום. משקיעים ברחו לחוף המבטחים של אג"ח ממשלתיות, וזה אפשר לקרנות ריבוניות להלוות כסף בזול. על אף שהתשואות על אג"ח ארוכות טווח עלו השנה, הממשלות של מרבית הכלכלות המובילות משלמות פחות מאשר בתחילתו של המשבר בשנת 2007. כפי שניתן לראות בגרף הנ"ל שהוכן על ידי Thomson Data stream.

נכון אמנם שהעליות הנוכחיות נובעות יותר מאמון המשקיעים בהתאוששות הכלכלית ופחות מדאגה פיסקאלית, אך גירעונות הענק והמדיניות המוניטארית של הבנקים המרכזיים עלולים להגביר את החששות באשר ליכולתן של הממשלות לשלם את חובותיהן.

מוצדקות או לא, החששות כשלעצמן עלולות לגרום לנזקים לא מעטים. העובדה ששרי האוצר של רוסיה ושל יפן צריכים להצהיר על אמונם המלא בדולר - דבר שהיה מובן מאליו עד לא מכבר, אומר דרשני.

ההתאוששות הכלכלית "לא תחזיק מים" אם יעלו הבנקים המרכזיים את הריביות מהר מדי או גבוה מדי. מה גם שההשפעה של המדיניות המוניטארית הנוכחית תלך ותפחת. כך לדוגמה, הדפסה נוספת של כסף על ידי בנקים מרכזיים כדי לרכוש אג"ח ממשלתיות עלולה להעלות את התשואות על אג"ח ארוכות טווח במקום להוריד אותן.

הידוק פתאומי של המדיניות הפיסקאלית המרחיבה תהיה טעות מצידם של קברניטי הכלכלה. גם אם תיעצר ההידרדרות הכלכלית (ויש כאלה הסבורים שהיא כבר נבלמה) תמשיך הכלכלה הריאלית להיות חלשה. במקום לקצץ בהוצאות עכשיו, על הממשלות של המדינות המפותחות, ובראשן ארה"ב, להבטיח כי הן יצמצמו את הגירעונות כאשר הכלכלה הריאלית תראה סימנים אמיתיים של התחזקות והתייצבות.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.