בשבוע שעבר צפינו בבונקר המשעמם שכפתה אינטר על ברצלונה. מיליוני אוהדי כדורגל בכל העולם, חובבי משחק התקפי ומעניין התאכזבו מברצלונה הנשלחת הביתה בעוד אינטר עולה לגמר. גם הפרשנים הכפישו את השיטה הלא-אטרקטיבית וטענו שזו לא הדרך להגיע לגמר גביע האלופות. אבל היו בטוחים שאם אינטר תנצח בגמר, כנראה שאף אחד לא יזכור למאמן אינטר, ז'וזה מוריניו את המשחק המשעמם.

מה למדנו, אנחנו, אנשי שוק ההון מחצי גמר ליגת האלופות, מה הקשר למשבר החוב ביוון ואיך ביל גרוס קשור לעניין?

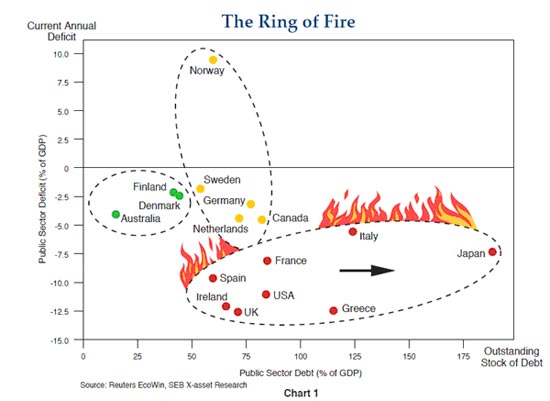

בתחילת פברואר פרסם ביל גרוס, מנהל ההשקעות הראשי של פימקו - קרן האג"ח הגדולה בעולם, את נייר העמדה החודשי שלו. באותו הנייר, פרסם גרוס את הרעיון שהוא כינה "טבעת האש" ("Ring of Fire"). הוא פירט את הבעיות הטמונות בשוק האג"ח הריבוניות בעולם ופרש על גבי מערכת צירים מספר מדינות מרכזיות. בצד אחד של המערכת פירט את הגרעון התקציבי ובצד השני את יחס החוב תוצר.

התוצאה בגרף הייתה ברורה, כל מדינות PIGS ואיתן יפן, ארה"ב ובריטניה נמצאו בצד המסוכן של הגרף. גרוס הקיף אותן בטבעת וטבע את המונח "The Ring of Fire" והמליץ שלא להשקיע במדינות אלו ולהעדיף השקעה באגרות חוב של המדינות "הבטוחות" מצפון אירופה - גרמניה, נורווגיה, דנמרק, פינלנד וכו'.

חיים נתן יוון

(מתוך נייר העמדה של ביל גרוס, פברואר 2010)

מנהלי השקעות וברוקרים איתם דיברתי באותם ימים הביעו פליאה - אמנם התשואה באגרות החוב של מדינות "טבעת האש" אינה מספקת, אך כניסה לבונקר במדינות צפון אירופה נראית כהסתפקות בתשואות אפסיות ומשעממות ומתכון להפסדי הון בטוחים. חלקם העדיפו להישאר התקפיים עם נגיעה הגנתית - הגדלת אחוז המזומן בתיקים.

עברו כחודשיים ומשבר החוב ביוון גבר. כשהתשואה על אגרות החוב הארוכות של יוון הייתה בסביבות 7% תשואה לפדיון, טענו בקרן פימקו שזה עדיין לא אטרקטיבי והמליצו להמשיך לבונקר של צפון אירופה. מאז המשבר התעצם אף יותר וגלש למדינות נוספות באירופה - מדינות "טבעת האש".

אלו שבחרו להשקיע באג"חים של יוון, פורטוגל ואירלנד ספגו הפסדי הון משמעותיים ואע"פ התשואה הגבוהה לפדיון כדאיות השקעה עדיין מוטלת בספק. משקיעי האג"ח "הבטוחות" ראו רווחי הון.

כיום, יש להפריד בין יוון לשאר מדינות "טבעת האש". ביוון, התשואה לפדיון באג"ח לעשר שנים הינה כ-9%. תשואה זו נראית מעניינת מאוד להשקעה וביחס סיכון-סיכוי אנו רואים הסתברות גבוהה יותר לרווחי הון. ההשקעה בחוב של שאר מדינות "טבעת האש" אינה מעניינת. לדוגמא, התשואה באג"ח של ספרד לעשר שנים הינה כ-4% בלבד ובאג"ח של פורטגול כ-5%. תשואה זו אינה אטרקטיבית ולבטח לא מפצה על יציאה מהבונקר.

ופימקו? קרן האג"ח הגדולה בעולם, המנהלת כ-250 מיליארד דולר, כמעט פי שניים מסיוע החירום הצפוי ליוון ממשיכה להמליץ על בונקר.

מנהלי ההשקעות, בעיקר אלו הנבחנים ברמה היומית, צריכים לזכור שבהשקעות, כמו בכדורגל - "בונקר" הינה "דרך משחק" לגיטימית. לעיתים, ניהול השקעות שמרני כטקטיקה למצבי שוק מתאימים, יכולה להיות הדרך שתביא אותך לנצחון.

-

חיים נתן הוא ראש צוות השקעות חו"ל במנורה מבטחים קרנות נאמנות.

-

האמור לעיל אינו מהווה המלצה לפעילות פיננסית מכל סוג, והנוקט בה עושה זאת על דעתו שלו בלבד.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.