מגזר הנדל"ן בארה"ב עלה על הרדאר שלנו, יחד עם המגזרים בריאות, תשתיות, מסעדות, וטקסטיל, כמועמדים לקניה לטווח הקצר.

הדגש הוא על הטווח הקצר מאחר ואסור לאבד פרספקטיבה ולפיה אנחנו נמצאים בגל תיקון מעלה, הנמצא בתוך גל ירידה לטווח הבינוני-ארוך.

מדדי Point & Figure DWA לטווח בינוני-ארוך בארה"ב בכיוון מטה מאז סוף אפריל, ומדדי הטווח הקצר הסתובבו לפני מספר ימים מעלה. כמה זמן ימשך הגל המתקן, לא ידוע לנו, לכן, המועמדים לקניה טובים כל זמן שהשוק עדיין עולה. כפי שהוזכר בכתבות קודמות, ישיבה על הגדר ללא קניות, או קניית מניבי תשואה, גם הן אלטרנטיבות לשוק הנוכחי.

למרות התנודתיות הבלתי נסבלת בשווקים, לא כל הסקטורים מתנהגים הומוגנית. מתוך 40 סקטורים בארה"ב, אחד לא הראה תשואה חיובית מאז הגיע מדד S&P 500 לשיא ב-26 באפריל השנה. למרות זאת, הצצה אל מתחת למכסה המנוע של השוק מגלה התפתחויות מעניינות, קיימים מספר סקטורים חזקים המראים סטייה חיובית ביחס למדד RSP המייצג נאמנה את השוק האמריקאי.

מדד RSP, הלא הוא מדד Rydex S&P Equal Weight כולל את אותן מניות S&P 500, אך מייצג את ממוצע הסגירה שלהן, ללא השפעת שווי שוק. כל מנייה משפיעה על המדד באופן זהה ובכך נותן RSP ביטוי, לא רק למניות הגדולות, אלא גם לבינוניות ולקטנות בשווי שוק.

על מנת לאתר את הסקטורים החזקים שבשוק, אנו מחשבים את החוזק היחסי של כל סקטור, ע"י חלוקת מחיר הסגירה שלו במחיר הסגירה של RSP.

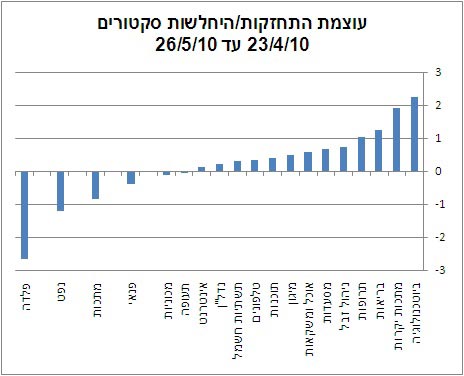

בדקנו איזה סקטור תיפקד טוב יותר מ-RSP בתקופת הירידה בשוק, מאז סימן S&P500 שיא ב-23 אפריל, ועד 26 למאי. לשם כך חילקנו את מחיר הסגירה של כל סקטור במחיר הסגירה של RSP בשני הקצוות של תקופת הירידה.

אם החוזק יחסי של סקטור ב-26 למאי היה גבוה מזה שב-23 לאפריל, הסקטור חזק מהשוק (RSP ), ולהיפך, אם החוזק היחסי שלו ב-26 למאי היה נמוך מזה שב-23 לאפריל, הסקטור חלש מהשוק.

ההפרש בין קריאות התאריכים הנ"ל, מייצג את עוצמת ההתחזקות או היחלשות של כל סקטור בהשוואה לשוק.

אברהם קוגל עוצמת התחזקות היחלשות

בטבלה מעלה, ניתן לראות שרק 13 מתוך 40 הסקטורים הראו התחזקות בהשוואה לשוק בתקופת הירידה האחרונה. למרות שמידע זה לבדו אינו מספיק להחלטת קנייה או מכירה, הוא בהחלט נותן פרספקטיבה על מנהיגות הסקטורים בשוק, ההולכת ומצטמצמת. בעיקר, על רקע העובדה שמאז תחילת השנה, S&P 500 ירד 4.2%, דאו ג'ונס ירד 4.4%, ורק 22 סקטורים מתוך 40 הראו תשואה כלשהי.

במילים אחרות, ללא שימוש במדדי חוזק יחסי, הסתברות הבחירה בסקטור הנכון להשקעה היא 50/50. זאת, בהשוואה לשנת 2009 שבה סיכויי ההצלחה היו 95%, כי כמעט כל הסקטורים היו במגמת עליה והניבו תשואה.

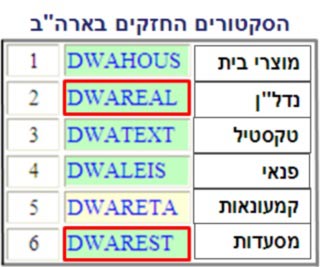

אין זו הפתעה שהסקטורים בריאות ותשתיות הנמצאים ברשימה, שכן הם נחשבים לפחותי תנודתיות ובטוחים יותר, אך אלה שתפסו את תשומת ליבנו והפתיעו הם הנדל"ן והמסעדות. הסיבה לכך, בנוסף לקריאות חוזק עולות בשוק יורד, היא מדדי חוזק נוספים שיש לשניהם, בהשוואה לסקטורים האחרים.

אברהם קוגל טבלת הסקטורים החזקים

הטבלה מעלה מראה שסקטור הנדל"ן הוא השני בחוזקו בהשוואה לכל 39 הסקטורים האחרים בארה"ב. מדד נוסף של סקטור הנדל"ן, המשקף את מאזן הכוחות בין המוכרים לקונים, גם הוא קרוב לסיבוב כלפי מעלה, ובו תתבסס השליטה של הקונים על המוכרים.

לסיכום, יש סיבות מספיקות להכניס מניות או תעודות סל נדל"ן בתיק השקעות, או לפחות להכין רשימת קניות לתקופה בה מדדי השוק לטווח בינוני-ארוך יסתובבו מעלה.

- אברהם קוגל הינו מנתח שווקים גלובליים, מומחה עולמי בשיטת Point & Figure DWA, ומביא השיטה עם הסמכה בלעדית בישראל. קוגל סוחר פעיל בשוק ההון ומנהל תחום Point & Figure DWA במרכז להשכלה פיננסית מבית Matrix, וחלק מצוות אתר www.pnf.co.il ללימודי שוק ההון.

- ניתן ליצור קשר במייל: info@pnf.co.il

- אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו- עושה זאת על דעת עצמו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.