בבורסות העולם שעדיין נמצאות בירידה, השווקים המתעוררים היא קטגורית נכסים חזקה שכדאי לעקוב אחריה. EEM היא תעודת סל העוקבת אחר השווקים המתעוררים ונסחרת בבורסות ארה"ב. לפי מדדי החוזק של שיטת Point & Figure DWA חזקה EEM ממדד S&P 500 גם לטווח הקצר וגם לטווח הארוך.

השקעה עכשווית בשווקים המתעוררים אינה צריכה להיות משאת נפש בעיתוי הנוכחי, עד שנחזור למגמת עלייה, אך למי שהציבו את עצמם בפוזיציות לונג, עדיף להתמקד בקטגוריה זו, בהשוואה להשקעות אחרות בבורסות שמחוץ לארה"ב, כי EEM היא המועמדת להוביל את השווקים כאשר יחזרו למגמת עליה.

אנו עדיין נמצאים בגל ירידה החולש על רוב בורסות העולם, והעלייה של הימים האחרונים בארה"ב משקפת את התיקון המצופה מעלה, לאחר שמדדי השוק הגיעו למכירת יתר קיצונית.

לפני כ-10 ימים בלבד, שוב הסתובבו מטה מדדי השוק של בורסות ארה"ב, ובדומה גם מדדי השווקים מחוץ לארה"ב הכוללים את אסיה, אוסטרליה, דרום קוריאה, אירופה, מצרים וכווית. הסיבוב מטה חל מרמה נמוכה יותר מזאת שנרשמה באפריל ומשקף את השליטה של המוכרים.

ברבעון השני של 2010 נרשמה מסה של מכירות גם בשוק ארה"ב וגם בשווקים שמחוצה לו. תעודת סל EFA של המדינות המפותחות, הנסחרת בבורסות ארה"ב, השילה 16.92%. גם ברבעון השלישי שבו אנו נמצאים, השקעה במניות עדיין נראית חסרת תוחלת רווח, כאשר רוב ההון ממשיך לזרום לניירות מניבי תשואה (ראו כתבה קודמת בגלובס) ולמזומנים.

אברהם קוגל

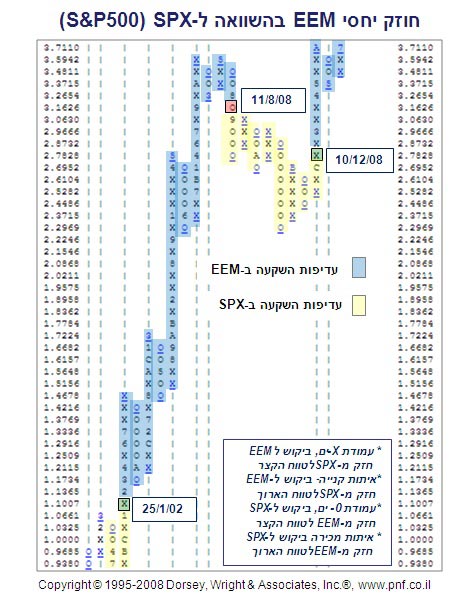

הגרף מעלה מתאר את החוזק היחסי של EEM ביחס ל-SPX (מייצג את מדד (S&P500, והוא מובנה על בסיס חלוקת מחיר הסגירה של EEM ל- S&P500 כל יום. עמודת ה-X- מבטאת EEM חזקה מ-SPX לטווח הקצר ואיתות קנייה מזהה EEM חזקה מה-SPX גם לטווח הארוך.

ב-25 ינואר 2002 ניתן איתות קניה שנשאר תקף עד לאיתות המכירה ב-11 אוגוסט 2008. בתקופה זו היתה עדיפות להשקעה ב-EEM בהשוואה ל-SPX. בתקופה השנייה מ-11 אוגוסט 2008 עד 10 דצמבר 2008, עברה עדיפות ההשקעה ל-SPX, ובתקופה האחרונה מ-10 דצמבר 2008 עד היום, שוב עברה העדיפות ל-EEM.

אברהם קוגל

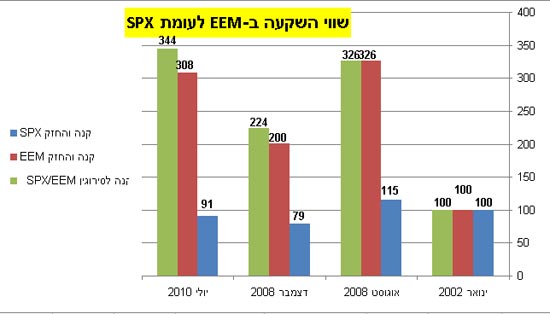

הגרף שלעיל מתאר את שינוי ערכה של השקעה התחלתית בשווי 100, החל מ-25 ינואר 2002 עד היום. השקעה ב-SPX על בסיס "קנה והחזק" לכל התקופה, ירדה ל-91, הפסד 9%. לעומת זאת, השקעה.

ב-EEM על בסיס "קנה והחזק", הגיעה ל-308, המבטאת תשואה בשיעור 208%, זאת בגלל היותה חזקה יותר מה-SPX ברוב התקופה. ההשקעה הטובה ביותר, על בסיס החלפה לסירוגין בין שתי הקטגוריות, לפי השינויים בחוזקן היחסי, הניבה יותר מכולן: הגיעה ל-344, תשואה 244%.

המסקנות המתבקשות, על מנת להשיג תשואת יתר, חשוב להשקיע בכוון המגמה, ולנייד את ההשקעות בין מניות ותעודות סל חזקות בשוק עולה, וחלשות בשוק יורד.

- אברהם קוגל הינו מנתח שווקים גלובליים בכיר, מומחה עולמי בשיטת Point & Figure DWA, ומביא השיטה עם הסמכה בלעדית בישראל. קוגל סוחר פעיל בשוק ההון ומנהל תחום Point & Figure DWA במרכז להשכלה פיננסית מבית Matrix, וחלק מצוות אתר www.pnf.co.il ללימודי שוק ההון.

- ניתן ליצור קשר במייל: info@pnf.co.il

- אין לראות באמור לעיל משום המלצה לביצוע פעולות ו/או ייעוץ השקעות ו/או ייעוץ מכל סוג שהוא. המידע המוצג הינו לידיעה בלבד ואינו מהווה תחליף לייעוץ המתחשב בנתונים ובצרכים המיוחדים של כל אדם. כל העושה במידע הנ"ל שימוש כלשהו- עושה זאת על דעת עצמו בלבד ועל אחריותו הבלעדית. החברה ו/או הכותבים מחזיקים ו/או עלולים להחזיק חלק מן הניירות המוזכרים לעיל.

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.