בימים טרופים אלה, לא צריך להתרחש מאורע חריג כדי להקפיץ את הפחד ולהביא את ציבור החוסכים בכל העולם לתחושת אבדון. בצל הזיכרון הכואב משנת 2008, נדמה שכל תנודה לגיטימית בדינאמיקת המסחר עשויה חלילה להתפתח לשפל כלכלי גדול. בחינה מפוכחת של הנסיבות מוכיחה שהעדר השועט נבהל גם הפעם ללא כל הצדקה.

העלאת תקרת החוב התבצעה במועד הנקוב, וארה"ב לא הגיעה למצב טכני של חדלות פירעון. אולם המאבק בין המפלגות וההתכתשות המיותרת עד לדקה ה-90 הביאו את אחת משלוש סוכנויות הדירוג לסמן שההתנהלות הפוליטית אינה הולמת שלטון המנפיק חוב בדירוג מושלם.

העובדה שמחירי האג"ח של ממשלת ארה"ב דווקא זינקו בחדות מאז הורדת הדירוג בשבוע שעבר ותשואת האג"ח ל-10 שנים אף צנחה לשפל של כל הזמנים, שוללת כל פרשנות לפיה עליית הסיכון הגלום בחוב האמריקאי היא זו שהביאה להחלטה השנויה במחלוקת של סוכנות S&P.

על גודל ההזדמנות שנוצרה ניתן ללמוד מרמת הפחד הגבוהה הגלומה באופציות על מדדי המניות. עפ"י מודל בלק ושולס לתמחור שווי אופציות, שוויה של אופציה מושפע מחמישה פרמטרים, כאשר ארבעה מהם קבועים וידועים (ריבית, שווי נכס הבסיס, מחיר המימוש והזמן לפקיעה) ומשתנה אחד פתוח למשא ומתן - סטיית התקן העתידית.

מחיר האופציה בשוק נקבע על פי ביקוש והיצע, ולמעשה סטיית התקן היא זו שמתקבלת כפועל יוצא ממחיר האופציה שנקבע במסחר. רכישת אופציה מהווה ביטוח למקרה של תנודה חריפה בשוק המניות, וכשהפחד גואה וגדל החשש מצניחה אפשרית של המדדים, מתייקרת פרמיית הביטוח וכתוצאה מכך עולה סטיית התקן הגלומה.

מדד התנודתיות VIX - המכונה גם "מדד הפחד", פותח במטרה לסייע במעקב אחר סטיית התקן הגלומה באופציות על מדד S&P 500 ומלמד על מידת המוכנות של משקיעים לרכוש ביטוח בהתאם לעוצמת החשש מקריסה.

מדד הפחד ככלי חיזוי

כמשקיעים אנושיים, אנו נוטים מטבענו לגלות חשש ממשי לעתיד כספנו המושקע רק לאחר ששוק המניות כבר צנח, ומצד שני לחוש אופוריה וביטחון יתר רק בעיצומה של תקופת עליות ממושכת. התגובה המאוחרת בתחושת הביטחון של המשקיעים מהווה את הבסיס לשימוש במדד הפחד ככלי לחיזוי המהלך העתידי בשוק המניות, בשעה שהוא משייט ברמות הקיצון.

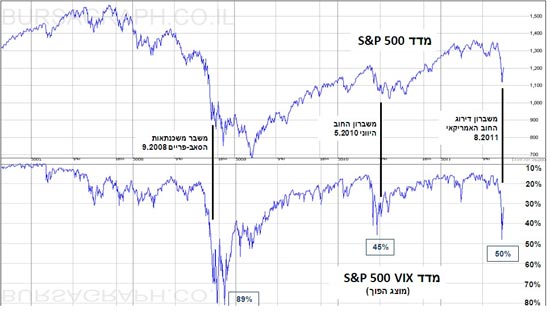

הגרף הבא מציג את המתאם ההפוך החזק הקיים בין מדד S&P 500 ובין מדד -VIX S&P 500 :

אלדר גנזל - מדד הפחד

בתקופת רגיעה ועליות שערים נע מדד הפחד בין 10% ל-20%, ובעת משבר משייט ה-VIX בין 20% ל-30%. היסטורית, הפחד מזנק אל מעבר לרמה של 30% רק לאחר שמדדי המניות כבר השלימו צניחה של ממש, והחזרה לרמות הנורמאל לא מאחרת להגיע, ברקע לעליית שערי המניות.

כשרמת הפחד חורגת לערכי הקיצון, תמחור המניות מגלם אי ודאות גבוהה ביותר והשווי הכלכלי נדחק לשולי המשוואה.

משברון הדירוג הנוכחי הביא את הפחד לרמת טירוף של 50% בדומה למשברון החוב היווני בשנה שעברה, ברקע לירידה רגעית של 17% בלבד במדד S&P 500. מסתבר שצריך המון פחד במצב הנוכחי כדי להפיל את מחירי המניות ולו במעט, בשונה ממשברים כלכליים בעבר. תמחור החסר שהיה קיים מלכתחילה בשווקים והעובדה שלא מדובר במשבר כלכלי אלא במשבר אמון פוליטי בלבד, ממתנים את התנודה בשוקי המניות למול הפחד הגואה.

לא יחלוף זמן רב עד שמפלס החרדה ישוב לרמת הנורמאל, במהלך שילווה את בלימת ירידות השערים וחזרה למתווה עולה. הפאניקה תשכך והסוחרים ישובו לתמחר כלכלית את שווי המניות בהתאם לדיווחי החברות המעודדים וציפיות הצמיחה. חכם יהיה לנצל כעת את ההזדמנות הפסיכולוגית שנוצרה, לפני שהפחד יפלט אל מחוץ למשוואה.

- אלדר גנזל הוא מנכ"ל אסטרטג בית השקעות

- eldar@astrateginvest.co.il

- האמור אינו מהווה המלצה לרכישה, החזקה או מכירה של נכסים פיננסיים כלשהם והעושה זאת פועל על דעתו בלבד

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.