מי מאיתנו יישאר לעמוד עם רכבו בפקק כשהתנועה זורמת בנתיב הצמוד?

אינסטינקט הדילוג לנתיב המהיר להצלחה מגרה פעולה. בדיוק בפני הגירוי הזה ניצבים היום המשקיעים המקומיים, כאשר מדד המניות בת"א "תקוע" ברמתו כבר חצי שנה וזאת בזמן שהמדדים מסביב לעולם מוחקים כל עדות למשבר.

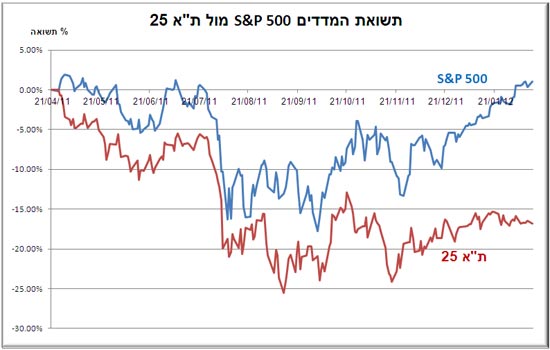

מאז נגע ת"א- 25 בשיאו בסוף אפריל 2011, העמיקה תשואת החסר למול המדדים המובילים במערב והפער רק הולך ומתרחב. סיכון ביטחוני גובר, אווירת המחאה החברתית והעלאת שיעור מס ריווחי הון, בועת הנדל"ן המאיימת והרגולציה המעיקה על הבנקים, עליה של 10% בשער הדולר והסביבה התומכת בפריחתם של שחקני המעו"ף, כל אלה יחד בוודאי הביאו לייבוש השוק המקומי ולדריכה במקום של מדדי המניות.

אלדד גנזל תשואת המדדים

בעשרת החודשים שחלפו צבר המדד המוביל באחד העם תשואת חסר של 18% למול מדד הבנצ'מארק S&P 500 . אך מה ניתן ללמוד מכאן על הפער שייצבר בעשרת החודשים הבאים?

האינטואיטיביים שבינינו יניחו שהפער רק ילך ויתרחב, והמתוחכמים יותר יישמו את תורת גלי הסינוס ויניחו בדיוק את ההיפך. אולם למעשה לא קיים כל קשר בין תנועת המדדים בעבר לצפוי להתרחש מכאן והלאה, ובתשואת החסר של הבורסה המקומית בעשרת החודשים שחלפו אין כדי להסיק אודות התשואה שתתקבל בזמן שנותר עד סוף שנת 2012.

כדי ללמוד על האטרקטיביות היחסית של השוק המקומי, יש לבחון את רמת מחירי המניות למול הרווחיות שהציגו החברות בארבעת הרבעונים שחלפו (מכפיל הרווח). ראלי המניות בוול-סטריט הקפיץ את מכפיל הרווח של ה- S&P 500 מרמת שפל של 12 בלבד בשיא המשבר ל-13.9 היום, וזאת למול מכפיל חציוני של 17.4 בעשור האחרון.

מדד מניות הבנצ'מארק עדיין זול היום בסדר גודל היסטורי, והוא צריך לזנק ב-25% גם אם יפסק הגידול המתמיד ברווחיות החברות, זאת כדי שרמת המחירים ביחס לרווח תעמוד קרוב לחציון הרב שנתי.

מדד ת"א 25 לעומתו משייט מאז פרוץ המשבר באוגוסט סביב מכפיל של 11.5 בלבד, למול תמחור חציוני של 16.5. במידה ולא תשתנה רווחיות החברות במדד, רק עליה מטאורית של למעלה מ-40% בשערו תוכל להביא את התמחור לקרבת החציון בעשור האחרון. תמחור החסר בשוקי המניות מורגש ביתר שאת בשוק המקומי, והוא משקף את מגוון הסיכונים המיוחדים לישראל בטווח הקצר, כפי שהם נתפסים בעיני המשקיעים.

65% גבוהות מתחזיות האנליסטים

עונת הדוחות לסיכום הרבעון האחרון של שנת 2011 בארה"ב הציגה עד כה גידול ברווחיות -65% מהחברות בקירוב מכות את תחזיות האנליסטים. החברות במדד הוכיחו למשקיעים שביכולתן להניב רווחיות גם בתקופת המשבר שהתחולל בתקופת הדיווח באירופה, וכך הוסרה אי ודאות ניכרת מהמשוואה כשתמחור החסר העמוק תוקן באופן חלקי.

עונת הדוחות לחברות הנסחרות בת"א עומדת בפתח, והנתונים שיתקבלו כבר במהלך החודש ישפכו אור על השפעתו של המשבר האחרון. אם לא תהיה דרמה בדיווח, הנתונים שיתקבלו יאשררו את מכפיל הרווח הנמוך לפיו נסחר המדד המוביל בת"א, והתיקון המיוחל יגיע באיחור גם אל המדדים באחד העם.

תנאי הרקע ומצרף החששות הביאו לייבוש המסחר באחד העם ולתשואת החסר במדדים, וזאת חרף מצבו הטוב יחסית של המשק המקומי למול הציפיות לצמיחה מגומגמת במערב. אוסף של לחצים טכניים ופסיכולוגיים קצרי חיים לא יוכל לפגוע באטרקטיביות ההשקעה לאורך זמן, והאינדיקציה שתתקבל מדיווחי החברות תוכל להכניע חלק מסט הלחצים הללו.

ספק רב אם כדאי לדלג היום לנתיב המהיר להצלחה.

האמור אינו מהווה המלצה לרכישה, החזקה או מכירה של נכסים פיננסיים כלשהם והעושה זאת פועל על דעתו בלבד

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.