פחות משבוע אחרי שהודיעה על הנפקת מניות, גיוס של אי.די.בי יוצא לדרך. מחר צפוי להתקיים המכרז המוסדי של ההנפקה, במסגרתה מתכוונים בקבוצה לגייס 250 מיליון שקל. מטרת המהלך הוא לשפר את מצב הנזילות של הקבוצה, שבשליטת נוחי דנקנר.

היום פרסמה הקבוצה את הפרטים המלאים של ההנפקה, מהם עולה כי דנקנר ואביו יצחק צפויים להזרים במסגרתה 20 מיליון שקל. גם שותפיו של דנקנר לגרעין השליטה בקונצרן ישתתפו בהנפקה. משפחת לבנת, המחזיקה בכ-13% מהמניות ונמצאת בימים אלה בתהליך של היפרדות מהסכם השליטה, תזרים 20 מיליון שקל. משפחת מנור המחזיקה אף היא בכ-13% מהמניות תזרים 10 מיליון שקל.

בסך הכל יזרימו בעלי השליטה 50 מיליון שקל, כ-20% מסך ההנפקה. עוד מציינים באי.די.בי כי דירקטורים ונושאי משרה נוספים ישתתפו בגיוס. בשוק ההון ציינו כי בימים האחרונים השקיעו בכירי אי.די.בי מאמצים רבים בגיוס מקורבים וגורמים שונים בשוק, על מנת שישתתפו בהנפקה.

בנוסף לכך, לפי הערכות, גם מוסדות פיננסים זרים צפויים להשתתף בהנפקה, וזאת כחלק מהגדלת השימוש של אי.די.בי בגיוס מימון בחו"ל. הסיבה לכך היא הכתף הקרה שמקבלת בתקופה האחרונה הקבוצה משוק ההון המקומי, המתווספת למגבלת לווה בודד המונעת ממנה לקבל אשראי חדש מהבנקים המקומיים.

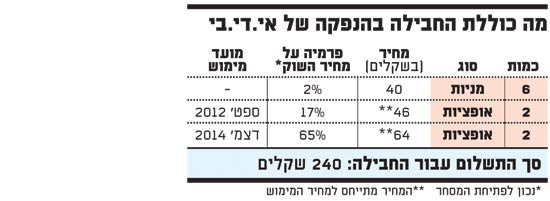

ההנפקה בנויה כך שהיא כוללת חבילה של מניות שבתוכה גם אופציות שניתנות כ"סוכריה". מחיר החבילה יעמוד על 240 שקלים, והוא יכלול שש מניות במחיר של 40 שקל כל אחת, המהווה פרמיה של כ-2% על המחיר היום בפתיחת המסחר. כמו כן, בחבילה יינתנו ארבע אופציות ללא תשלום: שתי אופציות במחיר מימוש של 46 שקל, כלומר בפרמיה של 17% על המחיר הנוכחי, שמועד מימושן הוא בספטמבר השנה. שתי האופציות הנוספות הן במחיר מימוש של 64 שקל למניה, המהווה פרמיה של 65% על המחיר הנוכחי, ומועד המימוש שלהן הוא ספטמבר 2014. בסך הכל החבילה משקפת הנחה אפקטיבית של 5%-7% על מחיר השוק.

בחזרה למדד ת"א 100

כאמור, בקונצרן אי.די.בי מתכננים לגייס 250 מיליון שקל (200 מיליון שקל ללא בעלי עניין), ואם הקבוצה תצליח לגייס לפחות 240 מיליון שקל, הרי שהגדלת החזקות הציבור בה צפויה להחזיר אותה למדד ת"א 100, קרוב לשלוש שנים לאחר שיצאה ממנו. למעשה, מאז רכש דנקנר את השליטה באי.די.בי לפני כשמונה שנים, הוא הקפיד להגדיל את החזקותיו בקונצרן, ואילו כעת הוא מבצע צעד בכיוון ההפוך שמדלל את החזקותיו.

כאמור, ההנפקה הקרובה מהווה חלק מניסיונותיה של אי.די.בי להגדיל את קופת המזומנים שלה כך שתוכל לעמוד בהתחייבויותיה כלפי מחזיקי האג"ח. בדוחותיה האחרונים של אי.די.בי אחזקות היא פרסמה דוח תזרים מזומנים לפיו היא תזדקק, כאמור, למקורות חיצוניים בהיקף של כ-250 מיליון שקל. החברה הבת, אי.די.בי פתוח, זקוקה למעל מיליארד שקל בכדי לעמוד בהתחייבויותיה השנה.

במקביל להנפקה הנוכחית, אי.די.בי גם מממשת החזקה מרכזית שלה בכדי לעמוד בהתחייבויותיה. הקונצרן אמור למכור למשפחת לבנת את חברת משאב - מהלך שיניב לחברה הבת, כלל תעשיות, רווח הון של 750-850 מיליון שקל. רווח זה יפתח את צנרת הדיבידנדים בקבוצה. מהלך נוסף שמקדם דנקנר ושצפוי להוריד את המינוף של הקבוצה ולהגדיל את קופתה, הוא מיזוג שתיים מחברות המטה של הקבוצה, דיסקונט השקעות (דסק"ש) והחברה הבת כור. היום החל הקונצרן ברוד שואו מול המוסדיים בכדי לאשר את המיזוג.

מה כוללת החבילה בהנפקה של אי די בי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.