בזמן שכמעט כל חברות ההחזקה הגדולות בישראל רשמו ב-2011 את אחת השנים הקשות בתולדותיהן, דיווחה קבוצת דלק בסוף השבוע על רווח עתק של 2.61 מיליארד שקל בשנה החולפת.

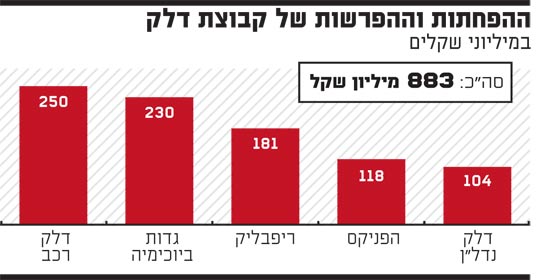

במבט ראשון על שורת הרווח, נראה שטרנד המחיקות וההפרשות שניכר בדוחות החברות המובילות במשק פסח על הקבוצה שבשליטת יצחק תשובה. אלא, שמבט מעמיק יותר מגלה שרווח הון אדיר, חשבונאי, כיסה על שורה ארוכה של מחיקות חשבונאיות והפרשות לירידת ערך שביצעה דלק ביתר חברות הפורטפוליו שלה, שנאמדו בסך הכל בלא פחות מ-883 מיליון שקל.

אז איך למרות שורה ארוכה של מחיקות, הצליחה דלק להציג רווח פנומנלי? התשובה טמונה בעסקה אחת שהשלימה החברה בדצמבר 2011, בה שילמה 275 מיליון שקל, אשר תורגמו בחסות כללי החשבונאות לרווח הון אדיר בסך 3.3 מיליארד שקל, שהפך את 2011 לשנה מוצלחת במיוחד עבור קבוצת דלק.

מדובר ברכישת השליטה בחברת כהן פיתוח, מידי משפחת כהן-תדמור (51.8% מהמניות). כהן פיתוח מחזיקה במחצית מהזכויות בשותף הכללי של שותפות חיפושי הגז והנפט אבנר, שבאמצעותה ובאמצעות שותפות נוספת, דלק קידוחים, חולשת קבוצת דלק על שורה של תגליות גז ימיות לחופי ישראל ("ים תטיס", "תמר", "לוויתן"). בחצי השני של השותף הכללי באבנר מחזיקה, נזכיר, קבוצת דלק עצמה.

רכישת השליטה בכהן פיתוח הפכה את קבוצת דלק לבעלת השליטה המלאה בשותף הכללי של אבנר (המנהל את פעילות השותפות), ובדרך זו התאפשר לשנות את האופן בו רשומה ההשקעה באבנר (כ-56% מהון השותפות) בספריה.

עד העסקה הייתה רשומה ההשקעה באבנר בספרי דלק בשיטת השווי המאזני, שהסתכם בתחילת השנה שעברה ב-665 מיליון שקל. בסוף 2011, כשהפכה לבעלת השליטה באבנר, איחדה הקבוצה את תוצאות השותפות בדוחותיה הכספיים, וכך היא יכלה לרשום את ההשקעה בה בהתאם לשווי השוק בו נסחרה אבנר במועד השלמת העסקה.

ב-29 בדצמבר, מועד השלמת העסקה, נסחרה אבנר לפי שווי של כ-8 מיליארד שקל, אשר גזר שווי של כ-4 מיליארד שקל להחזקות קבוצת דלק. מנגד, השקעת הקבוצה באבנר הייתה רשומה בספרים לפי שווי היסטורי של 665 מיליון שקל. הפער בין מחיר השוק לשווי בספרים במועד השלמת העסקה הניב כאמור לקבוצה רווח הון חסר תקדים של 3.3 מיליארד שקל בדוחות 2011.

מחיקות חמוצות מתחת לרדאר

וכשיש רווח הון כה גבוה, קל יותר לבצע בחסותו מחיקות והפרשות לירידת ערך ביתר החברות בקבוצה, מבלי שהדבר יעורר הדים גדולים ויפנה את הזרקור אל הבעיות שבגינן בוצעו אותן מחיקות.

כך לדוגמה, ביצרנית חומצות הלימון גדות ביוכימיה, שהפכה בשנה האחרונה לתלויה לגמרי בחסדיה של קבוצת דלק (המחזיקה בה בבעלות מלאה), בוצעו מחיקות של 66 מיליון דולר; בגין המפעל שהקימה גדות בסין, שהחל לעבוד בסוף 2009, מחקה החברה 50.6 מיליון דולר.

על אף שגדות השקיעה מאמצים רבים בהפיכת פעילות המפעל בסין לרווחית, ואף העריכה כי משנת 2012 יתרום תרומה משמעותית לרווחיות החברה, סובל המפעל מהפסדים מתמשכים, בשל עלייה ניכרת במחירי חומרי הגלם והאנרגיה ביחס לצפי.

על רקע זה, הודיע דירקטוריון החברה כי החליט על צמצום משמעותי של פעילות המפעל בסין, שבהקמתו הושקעו כ-60 מיליון דולר.

בגין ירידת הערך של הרכוש של גדות מחקה קבוצת דלק כ-230 מיליון שקל. ירידת ערך דומה (כ-250 מיליון שקל) נרשמה בגין יתרת החזקתה של הקבוצה בדלק רכב (32.1%), אשר שוויה נבדק אחת לשנה על ידי מעריך שווי. קסלמן פיננסים העריך את שוויה של דלק רכב בטווח שבין 2.9 ל-3.2 מיליארד שקל (בדומה לשוויה הנוכחי בבורסה), ובהתאם לכך נרשמה ההפחתה בספרי דלק.

מגזר הביטוח והפיננסים הסב לקבוצה נזק של 299 מיליון שקל - 118 מיליון שקל בגין הפרשה שביצעה הפניקס עקב ירידת דמי הניהול הצפויה בקופות הגמל של אקסלנס החל משנת 2013, ועוד 181 מיליון שקל בגין חברת הביטוח האמריקנית ריפבליק, שמקורם במחיקות מוניטין והפרשות בגין תביעות עתידיות.

גם בדלק נדל"ן (שהקבוצה מחזיקה ב-4.99% ממניותיה) ביצעה הקבוצה הפרשה, בגובה 104 מיליון שקל, כך שיתרת השקעתה בחברת הנדל"ן הכושלת עומדת כעת על 21 מיליון שקל בלבד.

ההפחתות וההפרשות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.