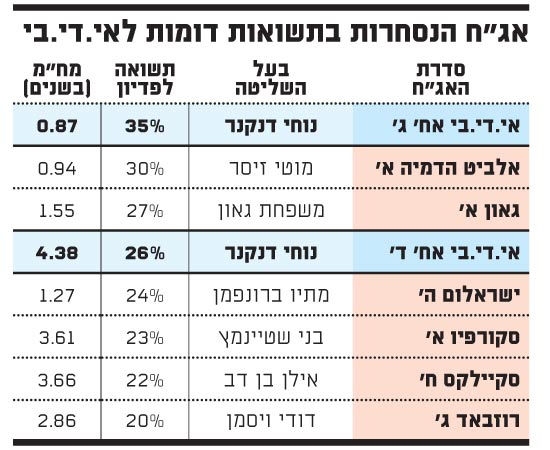

המפולת המתמשכת בניירות הערך של אי.די.בי מאז תחילת השנה החריפה היום, כשהללו קובעים שערי שפל חסרי תקדים בעידן נוחי דנקנר, שהחל לפני תשע שנים. האג"ח מסדרה ג' של אי.די.בי אחזקות הובילו את המגמה ונפלו ב-9.1% במחזור של 16 מיליון שקל. האג"ח הללו נסחרות כעת בתשואת זבל של 36% המעידה על חששות המשקיעים באשר ליכולת החזר החוב של הקבוצה.

אג"ח ד' של החברה הנסחרות בתשואה של 26%, ירדו היום ב-8.4%. בנוסף, אג"ח י' של אי.די.בי פתוח איבדו היום עוד 4.5% והן נסחרות בתשואה של 18.5%. מניות אי.די.בי סבלו אף הן מהסנטימנט השלילי ואיבדו היום 6.5%, כשהן משלימות קריסה של 36.5% מתחילת השנה הנוכחית ושל 80% מתחילת 2011 .

הצניחה החופשית בניירות הערך של הקבוצה מתרחשת על רקע הרעה משמעותית במצבה הפיננסי, בעיקר בגלל ההפסד הכבד הטמון כיום בהשקעה של החברה המוחזקת כור, במניות קרדיט סוויס. מניות הבנק השוויצרי איבדו בשבועיים האחרונים כ-13% (ו-22% מהמחיר מאז אמצע מארס), על רקע משבר החובות באירופה.

את הסנטימנט השלילי בניירות הערך של אי.די.בי לא שינתה הודעת החברה מהשבוע שעבר, אודות הסכמי מימון שחתמה אי.די.בי פתוח עם שני מנורה מבטחים וקרן המנוף בראשית, בקשר עם הלוואות שיעמידו לה.

מדובר בהלוואות בהיקף של 300 מיליון שקל שניתנו בריבית שנתית לא אטרקטיבית במיוחד של 6.9% הצמודים למדד .

"גדל הסיכוי שנראה הסדר חוב"

ההלוואות ממנורה ומבראשית (שבראשה עומד גבי פרל, לשעבר מבכירי אי.די.בי) הן חלק משורה של מהלכים שנוקטת הקבוצה באחרונה במטרה לחזק את מבנה ההון שלה, ולהבטיח את תשלום חובות האג"ח שלה בשנים הקרובות. המהלכים הללו כוללים הנפקת מניות שביצעה אי.די.בי, מו"מ עם משפחת לבנת למכירת השליטה במשאב (בעלת מונופול המלט נשר) ומגעים למיזוג החברות המוחזקות דסק"ש וכור.

על פניו, הצעדים הללו היו אמורים להרגיע את מחזיקי האג"ח לגבי התשלומים כלפיהם בשנתיים הקרובות, אך מתברר כי אלה מוטרדים מאוד לגבי העתיד הרחוק יותר.

"המשקיעים בשוק ההון לא חושבים רק תזרימית. בעלי האג"ח מסתכלים קדימה, והרבה מנכסי הבסיס של הקבוצה לא נראים טוב, עד כדי שאם חלקם ימומשו במחירי השוק שלהם, מחזיקי האג"ח ייוותרו עם אפס ביד. לדנקנר אין זמן בלתי מוגבל וגם לא משאבים אינסופיים", הסביר היום מנהל השקעות באחד מהגופים המוסדיים הגדולים בשוק את חששותיו. "הירידות ממחישות כי השוק מבין שלא נראה כאן פרמיות משמעותיות במחירי הנכסים שימומשו, והולך וגדל הסיכוי שאי.די.בי תגיע בסופו של דבר להסדר חוב".

בקופת אי.די.בי אחזקות יש 559 מיליון שקל, לאחר שגייסה 312 מיליון שקל לפני חודשיים בהנפקת מניות, ועליה לשלם השנה 422 מיליון שקל למחזיקי האג"ח (מתוכם 371 מיליון שקל בגין קרן וריבית) והבנקים. בשנה הבאה תצטרך אי.די.בי לפרוע תשלומי קרן וריבית של 367 מיליון שקל, ולהחזיר 99 מיליון שקל נוספים לבנק. על מנת לעמוד בכך, מסתמכת הקבוצה על מקורות שונים שיזרימו לקופתה 375 מיליון שקל, שיתווספו ל-126 מיליון שקל שכבר יהיו בה בשנה הנוכחית.

גם לגבי החזר ההלוואות של החברה הבת, אי.די.בי פתוח, מסתמכת הקבוצה על תרחישים עתידיים. השנה תצטרך החברה הבת לפרוע כ-1.2 מיליארד שקל (מתוכם 755 מיליון שקל למחזיקי האג"ח) ובשנה הבאה עוד 1.4 מיליארד שקל (691 מיליון שקל למחזיקי האג"ח).

כאן אמור להיסמך התשלום של החברה על מיזוג עתידי בין כור ודסק"ש שיניב לאי.די.בי פיתוח 392 מיליון שקל; על 600 מיליון שקל שהיא מתכוונת לגייס כאשראי חדש (300 מיליון שקל מתוכם גויסו לאחרונה); ועל 600 מיליון שקל נוספים שהחברה מקווה לקבל ממכירת מניות השליטה במשאב (עסקה שבינתיים מתעכבת).

אם כל אלו אכן יתממשו, יחד עם מהלכים נוספים, יהיו בקופתה של אי.די.בי פתוח כ-2.8 מיליארד שקל בסוף 2012, שיכסו על כל ההתחייבויות עד סוף 2013. נכון להיום, בקופתה של אי.די.בי פתוח נמצאים כ-1.2 מיליארד שקל - כגובה ההתחייבויות שלה בשנה הנוכחית.

"קריאת השכמה לחברות הדירוג"

לגבי ההלוואות שנטלה לאחרונה אי.די.בי פתוח אמר אותו מנהל השקעות כי "הן לא נלקחו בתנאים מעולים וספק אם הנכסים ששועבדו להבטחתן בכלל ידעו לספק תשואה בגובה עלויות המימון של הלוואות אלה". אותו מנהל אף תמה כיצד לא הורד עדיין דירוג האג"ח של אי.די.בי, המדורגות כיום ב-A מינוס על ידי S&P מעלות. "זו קריאת השכמה למעלות, אג"ח בדירוג דומה נסחרות היום בתשואה של 6%-8%, רחוק מתשואות האג"ח של אי.די.בי".

מנהל השקעות ראשי אחר, מבית השקעות בינוני, אמר היום כי "כל נכסי החברה נראים לא טוב, לאחר שמניות החברות הבנות ירדו באופן ניכר מתחילת השנה. בנוסף, ההלוואות שניתנו הובטחו בשעבודים על מניות אלה, כך שבעצם שוויין כעת נמוך יותר".

יחד עם זאת, בין הגופים המוסדיים ניתן היה למצוא היום גם מנהלים אופטימיים יותר. "אני קצת מופתע מעוצמת הירידות היום", אמר אחד מהם. "לדעתי, ההלוואות לא כל כך גרועות מבחינת מחזיקי האג"ח, כיוון שהיה ברור שאם אי.די.בי תגייס כסף, כדי להשיג ריביות נורמליות, היא תצטרך להעמיד ביטחונות. מצד שני, שעבוד ההחזקות בחברות הבנות, פוגע במחזיקי האג"ח שמסתמכים כעת על נכסים ששווים פחות".

אי.די.בי אחזקות סיימה את 2011 עם הפסד ענק של 3.23 מיליארד שקל, שנבע בעיקר מהפחתות של כור על השקעתה במניות קרדיט סוויס, וכן ממחיקות שבוצעו בחברות הקבוצה בגין פרויקט הפלאזה בלאס וגאס, וירידת ערך ומוניטין בחברת הקמעונאות שופרסל. בסוף השנה הציגה החברה גירעון של 1.1 מיליארד שקל בהון, והיקף החוב (סולו) שלה הגיע ל-2.3 מיליארד שקל.

בתוך כך, היום נודע כי הבנק הבינלאומי דרש מלקוחותיו שהעמידו כביטחונות את אג"ח אי.די.בי, לספק ביטחונות נוספים. זאת, במסגרת עדכון שמבצע הבנק ל"שיעורי ההישענות" על אג"ח קונצרניות שמחזיקים לקוחות הבנק כביטחונות. מהבנק נמסר היום כי "מדובר במודל מסחרי ולכן לא נוכל לציין את שיעורי ההישענות הספציפיים. רק נאמר כי שיעור ההישענות על האג"ח המדוברות לא השתנה מאז חודש פברואר השנה".

22

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.