המפולת בני"ע של קבוצת אי.די.בי רשמה שפל נוסף, והזכירה למשקיעים כי הסיכון בימים אלו אינו מדלג על אף קונצרן גדול במשק המקומי. ודאי לא על חברת החזקה ממונפת, גם אם פורטפוליו הנכסים שלה איכותי לכאורה.

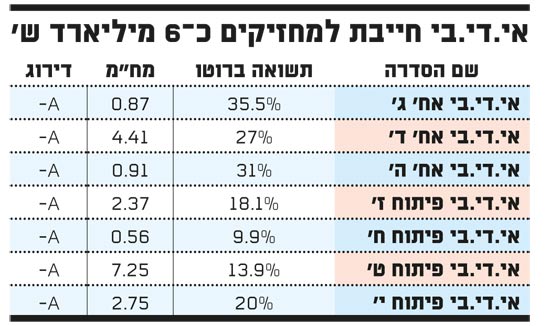

האג"ח של אי.די.בי, החייבות כיום למחזיקים כ-6 מיליארד שקל, נמצאות מתחילת השנה במסלול ירידה תלול. למרות שורה של מהלכים שנקטה באחרונה החברה שבשליטת נוחי דנקנר, במטרה לחזק את מצבה הפיננסי ולעמוד בתשלומים לבעלי האג"ח (הנפקת מניות, מו"מ למכירת משאב למשפחת לבנה, מיזוג דסק"ש-כור, והסכמי המימון שחתמה עם מנורה מבטחים וקרן המנוף בראשית), בשורה התחתונה המשקיעים לא קונים את זה. הדבר בא לידי ביטוי ב"תשואות הזבל", שבהן נסחרו היום האג"ח הקצרות והבינוניות של הקבוצה (סדרה ג' ב-35.5%, וד' בכ-27%).

"זה לא מספיק"

בסוף דצמבר האחרון, כשחששות השוק לגבי מבנה ההון של הקבוצה כבר צפו מעל פני השטח, פרסם בית ההשקעות אקסלנס ניתוח, שבו נכתב: "ההשקעה באג"ח של אי.די.בי אחזקות ואי.די.בי פתוח משקפת סיכון גבוה, אם מסתכלים על התשואות של אג"ח שתי החברות ורצף המכשולים שאיתם צפויות החברות הללו להתמודד; אולם כשבוחנים את המספרים ומבינים את העוצמה של הקבוצה, נראה כי השקעה באג"ח עשויה להניב רווחי הון".

אם כך, מדוע השוק הגיב בעוצמה רבה כל כך בחמשת החודשים האחרונים - האם זהו ביטוי של חששות מוצדקים או שמא פאניקה של משקיעים? יניב חברון, מנהל מחלקת המחקר והאסטרטגיה באקסלנס, שהיה שותף לכתיבת העבודה האמורה, משיב: "גם כשיצאנו בהמלצה בדצמבר האחרון, זה היה לתוך ירידות. גם אז זו הייתה השקעה מסוכנת, וגם עכשיו זו השקעה מסוכנת". להערכתו, הקבוצה צפויה לצלוח את 2012 אם לא יהיו תקלות במכירת מניות משאב.

- מה השתנה בהמלצה שלך מאז ועד היום?

"לפחות שני תרחישים שהיו עשויים לעזור, ירדו בינתיים מהפרק - קרדיט סוויס ירדה ב-25%, ואנחנו מתקשים לראות אותה מתאוששת בזמן הקרוב. הידרדרות זו גרמה ככל הנראה לחלק מהמשקיעים לאבד את סבלנותם; גם ניסיון לאמץ את התקן החשבונאי IFRS9 נפל, שכן מחיקת הפסדים צבורים תמנע חלוקת דיבידנד של רווחים חדשים".

בנוסף, חברון מציין כי התרחיש של מכירת כלל ביטוח, שאמור להכניס כסף לקופתה של אי.די.בי פיתוח, נעשה מורכב יותר. "מכירה של כלל ביטוח לא תפתור בעיה תזרימית של אי.די.בי אחזקות ל-2013, אשר לא יכולה לקבל דיבידנדים בשל יתרת עודפים שלילית של אי.די.בי פיתוח. מזומנים יכולים להגיע אליה רק בהלוואה מאי.די.בי פיתוח, מתמיכה נוספת של בעלי השליטה, או ממיזוג בין שתיהן".

למרות זאת חברון מציין כי המלצתו נמצאת בבדיקה, ומדגיש: "צריך לזכור שבקבוצה יש לא מעט כסף, ואפשרויות מימוש של חברות שיצרו תזרים מזומנים חד-פעמי. הבעיה היא איך להזרים את הכסף למעלה, ועכשיו הבעיה הזו יותר מורכבת והזמן מתקצר".

- למרות כל הפעולות שנקטה החברה, המשקיעים לא מרוצים.

"המשקיעים רוצים לראות עוד פעולות, זה לא מספיק להם. הזמן משחק תפקיד קריטי, יש פחות זמן ופחות תרחישים על הפרק. המשקיעים מאבדים סבלנות, שכן הקבוצה טרם השכילה לבנות ודאות בנוגע ליכולת ההחזר שלה מ-2013 ואילך. החזר אמון המשקיעים לא יהיה פשוט בשלב זה, וידרוש מהקבוצה ביצוע צעדים דרסטיים יותר ביצירת ודאות בכושר ההחזר שלה לטווח ארוך של כמה שנים".

"לסווג מיידית כסיכון גבוה"

מול הלבטים האלו שמציג חברון, מדבר יניב פגוט, האסטרטג הראשי בקבוצת איילון, בטון תקיף יותר: "חוסר האמון של מחזיקי החוב עלול להכניס את אי.די.בי אחזקות ופיתוח לוורטיגו, בבחינת נבואה אשר מגשימה את עצמה. זה יקשה עליהן למצות את המהלכים הפיננסיים העומדים לרשותן, על מנת לשרוד ללא הסדר חוב, שכן החברות מוגדרות על ידי כל כחברות מצוקה".

פגוט מוסיף: "שיא המשבר האירופי עדיין לפנינו, והמערכת הפיננסית ביבשת עדיין רחוקה מחוף מבטחים. לפיכך, אנחנו לא תולים תקוות חריגות בזינוק מטאורי מהיר בשערי הפורטפוליו הסחיר של חברת אי.די.בי פיתוח בכלל, ושער מניית קרדיט סוויס בפרט".

לדבריו, "יש לסווג מיידית את ההשקעות באיגרות החוב של אי.די.בי אחזקות ופיתוח כאחזקות אג"ח בסיכון גבוה בתיק ההשקעות, ולא בהתאם לדירוג החוב הציבורי הגבוה שלהן. השקעה שכזו אינה מתאימה למשקיע סולידי; עבורו מדובר בניסיון לתפוס סכין שנופלת".

- ולמי כן היא מתאימה?

"היא יכולה להיות מעניינת במיוחד עבור משקיעים חובבי סיכונים בהיקפים של אחוזים בודדים מתיק ההשקעות הספקולטיבי שלהם; זאת משום שאם אנו מספידים את הקבוצה בטרם עת, פוטנציאל הרווח הוא עשרות אחוזים, ומדובר בפוטנציאל רווח חריג הן לאג"ח והן למניות".

עדיפות לסדרות האג"ח ח' ו-ט'

לעמדה של איילון שותף גם בית ההשקעות הדס ארזים, שמציין: "ברור שרמת הסיכון באג"ח של חברות אלה גבוהה מהממוצע, והשקעה בהן אינה מתאימה לכל משקיע. להערכתנו, איגרות החוב המעניינות להשקעה, הן באי.די.בי פיתוח: האג"ח הקצרה ביותר (ח') והארוכה ביותר (ט')".

אג"ח ח' היא בעלת מח"מ של כ-0.6 שנים, משלמת 50% מהקרן ביוני 2012 ואת היתרה ביוני 2013, ונסחרת בתשואה של כ-10.7%. בהדס ארזים אומרים על סדרה זו: "האג"ח מעניינת לדעתנו, מאחר שהמקורות לתשלום הקרוב נמצאים בקופה במלואם, ואילו ההסתברות למציאת המקורות לתשלום הבא, גבוהה, בהינתן המאמצים שעושה הקבוצה. לגבי התשלום הקרוב, שבו רמת הוודאות גבוהה - נציין כי ברמות המחירים הנוכחיות, הוא נותן כ-2.8% מעל הפארי".

אג"ח ט' היא בעלת מח"מ ארוך של כ-7.2 שנים, לא משלמת קרן לפני דצמבר 2020, ונסחרת בתשואה של כ-13.4%. הפארי הוא כ-120 אגורות, והאג"ח נסחרת במחיר של כ-66 אגורות. בהדס ארזים מציינים: "במחיר של 66 אגורות הסבירות להחזר החוב גם בתרחיש שבו מאמצי הקבוצה לא יישאו פרי, אינה מבוטלת. בנוסף, אג"ח החברות-הבנות דסק"ש, כור וכלל תעשיות, נסחרות ברמות, שלדעתנו מפצות על הסיכון".

אי.די.בי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.