האם בנק ישראל גורם להחרפת מצוקת האשראי במשק? ל"גלובס" נודע כי בבנק המרכזי שוקלים להוציא מהגדרת ההון את נכס המסים הנדחים. "אנו בדעה שמסים נדחים אינם זמינים לספיגת הפסדים, משום שמימושם אינו ודאי. לפיכך מוצע לדרוש ניכוי מלא של כל המסים הנדחים, מההון", הודיע בנק ישראל במכתב לבנקים.

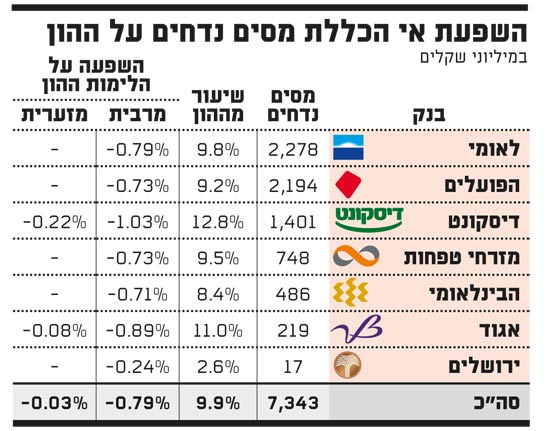

מימוש דרישת הפיקוח על הבנקים יגרע 7.3 מיליארד שקל מהון הבנקים, סכום המהווה 10% מההון, והלימות הון הליבה הממוצעת תרד ב-0.79%. בנקאי בכיר אמר ל"גלובס": "לגריעת מיליארדי שקלים מההון תהיה משמעות מיידית על היצע האשראי במשק ועל מחירו, וכדאי שבנק ישראל יבין את זה".

ל"גלובס" נודע, כי במסגרת הדיונים לקראת המעבר לבאזל 3 כינס הפיקוח על הבנקים ביום חמישי שעבר את נציגי הבנקים, לדיון בהמלצה שלא להכיר במסים נדחים כמרכיב בהון. בדיון הביעו כל הבנקים התנגדות עזה, וטענו נגד עמדת הפיקוח על הבנקים.

בתגובה נמסר מבנק ישראל כי "מדובר בטיוטת עבודה של צוות פנימי של הפיקוח על הבנקים, שמטבע הדברים כולל מגוון דעות והמלצות. בשלב זה טרם נתקבלה החלטה בנושא". עוד נמסר מבנק ישראל כי "בימים הקרובים יפיץ המפקח על הבנקים טיוטה, אשר תכלול הנחיות לגבי אופן עריכת סקר ההשפעה הכמותי של אימוץ כללי באזל 3. תוצאות הסקר, כמו גם אופן יישום באזל 3 ברשויות פיקוח של משקים מפותחים, ישמשו את הפיקוח בגיבוש ההמלצות בנושא זה".

בכללי באזל 2, המסים הנדחים הם חלק מההון. בכללי באזל 3 נקבע כי מסים נדחים יוכרו כחלק מההון רק עד שיעור של 10% מההון. זאת, כדי למנוע מצב שבו נכס המס מהווה מרכיב גבוה מדי בהון. עמדה זו של ועדת באזל התקבלה בכל העולם, למעט באוסטרליה, שם החליט הבנק המרכזי להחמיר את ההנחיות, וקבע כי המסים הנדחים לא יוכרו כלל כחלק מההון.

בפיקוח על הבנקים שוקלים כאמור לאמץ את ההנחיה על פי הגרסה האוסטרלית המחמירה. הסיבה לכך - שמרנות של הפיקוח על הבנקים, וחשש מהעלייה החדה שאירעה ב-2011 בנכס המסים הנדחים בתוך הון הבנקים. אם בשנת 2010 היו המסים הנדחים 3.8 מיליארד שקל, והיוו 5.3% מההון, הרי שב-2011 קפצו המסים הנדחים ל-7.3 מיליארד שקל, המהווים 9.9% מההון.

אחת הסיבות לכך היא חוזר חובות פגומים שנכנס לתוקף בשנה שעברה, והביא להפרשה גדולה בגין הוצאות קבוצתיות להפסדי אשראי. כך למשל, בבנק הפועלים עלו המסים הנדחים כתוצאה מעלייה בהפרשה קבוצתית ב-1.2 מיליארד שקל, בלאומי ב-916 מיליון שקל ובדיסקונט ב-713 מיליון שקל.

פגיעה קשה בדיסקונט

מניתוח "גלובס" עולה כי אם ינקוט בנק ישראל בגישה המקובלת בעולם לאימוץ כללי באזל 3, תרד הלימות הון של הבנקים ב-325 מיליון שקל והלימות ההון תפגע בשיעור זניח של 0.03%. ברם, אימוץ של הגישה האוסטרלית המחמירה יביא כאמור לגריעה של 7.3 מיליארד שקל מההון.

הבנק שיפגע באופן הקשה ביותר הוא דיסקונט , מכיוון שנכס המסים הנדחים מהווה 13% מהון הליבה של הבנק. אם לא יוכרו המסים הנדחים כלל בהון, תיפגע הלימות ההון של דיסקונט ב-1.03%. גם באימוץ הגישה המקובלת של באזל 3ייפגע דיסקונט, והלימות ההון שלו תרד ב-0.22%.

גם בשאר הבנקים צפויה פגיעה, והלימות הון הליבה תרד בשיעור של 0.7%-0.8%. אם לא יוכרו המסים הנדחים להון, תרד הלימות ההון של בנק לאומי ב-0.79%, של הפועלים ב-0.73%, מזרחי טפחות ב-0.73% והבינלאומי ב-0.71%. פגיעה קשה יותר תהיה בבנק אגוד, מכיוון שנכס המסים הנדחים בבנק עומד על 11% מההון, ואי-הכרה בו תוריד את הלימות הון הליבה של אגוד ב-0.89%.

בנק ישראל

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.