המהלומות שניחתות על קבוצת אי.די.בי חדשים לבקרים, מבית (התחרות לסלקום) ומחוץ (הירידה במניית קרדיט סוויס), הובילו היום להמשך הסנטימנט השלילי בניירות הערך של הקבוצה, ולשיאים שליליים חדשים.

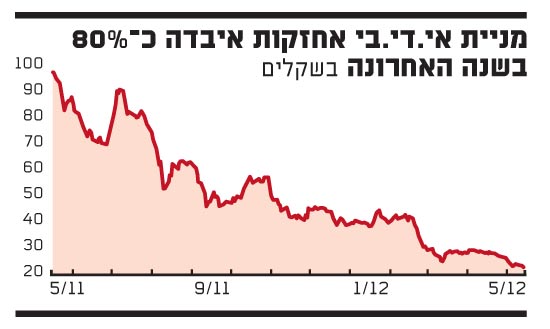

מניית דסק"ש, החברה האם של סלקום, צנחה היום ב-19.9%, ואילו חברת הגג של הקבוצה, אי.די.בי אחזקות, איבדה עוד 7.9% משוויה, ל-950 מיליון שקל - והיא משלימה ירידה של 84% מתחילת 2011.

גם בחזית האג"ח - שבה יש לאי.די.בי אחזקות ולחברה הבת אי.די.בי פתוח חוב מצרפי של כ-6 מיליארד שקל - נמשכו הירידות, ואג"ח החברה האם חזרו להיסחר בתשואת זבל של 65%.

מעל יכולת החזר החוב של אי.די.בי, שנחשבה לקונצרן המוביל בישראל בשנים האחרונות, מרחף סימן שאלה, ובבתי ההשקעות חלוקים בסוגיה.

"מחירי השוק של הנכסים של אי.די.בי פתוח מכסים את החוב הנוכחי במונחי מחיר שוק, אבל לא יכולים לשרת את הערך המתואם של האג"ח", אמר היום ל"גלובס" גילעד אלטשולר, מייסד ומנכ"ל משותף בבית ההשקעות אלטשולר-שחם. "במצב זה אי.די.בי אחזקות לא תוכל לשרת את החוב, כמשתקף במחירי האג"ח שלה. השוק מתמחר כי היא לא תוכל לשלם את החוב הארוך".

"האסון זה סלקום, לא קרדיט סוויס"

אלטשולר מבהיר, כי "האסון של אי.די.בי זה יותר סלקום מאשר קרדיט סוויס. גם מבחינת תזרים מזומנים שלא נכנס פנימה, וגם מבחינת אובדן ערך. סלקום הייתה פרת מזומנים עסיסית מאוד, וכשהפרה הזאת נשחטת זה כואב - כל השאר לא נעים, אבל זה בשוליים".

החזקה משמעותית נוספת של הקבוצה, באמצעות כור, היא במניות קרדיט סוויס, שהמשיכו גם הן את מהלך הקריסה, ושינו היום קידומת ל-18 פרנק שוויצרי למניה - ירידה של יותר מ-30% מהשיא השנה. אלטשולר: "שכחו שבסך הכול אי.די.בי הרוויחה כסף בקרדיט סוויס, אבל כשהיו רווחים נמשכו דיבידנדים, והמזומנים חסרים היום בקופה".

עוד הוא מציין את שופרסל, "שנפגעה מהמחאה החברתית", ואת עסקת מגדל-אליהו, שהציבה רמת מחירים לא גבוהה מעל השוק לחברות ביטוח. אם נוחי היה משלים בזמנו את העסקה למכירת כלל ביטוח, מצב הקבוצה היה היום הרבה יותר טוב, אבל השוק לא מתמחר כיום פרמיית שליטה גבוהה".

"אי.די.בי צריכה שתחול התאוששות במחירי הנכסים שלה: סלקום, קרדיט סוויס, שופרסל ,כלל ביטוח וכו' - ואז החברה לא תצטרך להגיע לתספורת. המחירים בשוק לא תמיד משקפים את המחירים שבהם מתבצעות עסקאות. כך למשל, עסקת מכתשים אגן נעשתה גבוה משמעותית מעל מחיר השוק".

אלטשולר מציין שיש לאי.די.בי הכסף לתשלום לאג"ח בתקופה הקרובה, ושהחברה מנסה לממש נכסים כדי לעמוד בהחזר החובות במועד. "השאלה היא האם הם יספיקו לעשות זאת. מיום ליום המצב נראה פחות טוב, כי ערך המניות יורד, במיוחד בשוק התקשורת".

"זה נראה כמו סכין נופלת"

"זה יצא קצת מפרופורציה. מדובר בקונצרן החזק במשק, עם חברות שכל אחת מובילה בתחומה, ושמרוויחות הרבה כסף", כך אמר היום ל"גלובס" צחי רודניק, מנהל חברת אימפקט לניהול תיקי השקעות.

רודניק מעריך שלא יהיה הסדר חוב באי.די.בי. בהתייחסו לירידות החדות במחירי המניות והאג"ח של הקבוצה, אמר היום: "זה נראה כמו סכין נופלת".

על הפחתת דירוג האג"ח של אי.די.בי אומר רודניק: "למעלות לא הייתה ברירה, אבל תסתכל על חברות דומות בעולם, שנסחרות בדירוג BBB. אין אצלן תשואות של 70% וגם לא של 20%. יש כאן היסטריה מוגזמת".

- יש כאן היסטריה?

"להגיד שאי.די.בי לא תוכל לשרת את החוב זו אמירה קשה, אם כי אי אפשר לפסול אותה לגמרי. היום הכול יכול לקרות ואי אפשר לפסול שום תרחיש".

אי.די.בי אחזקות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.