יאיר שני, דש

"זה שראינו את הירידות לא אומר שהעליות בדרך"

- האם הסנטימנט השלילי בשווקים יימשך?

"נקודת המוצא שלי היא לא העובדה שהשווקים ירדו בחדות אחרי תקופה של עליות, אלא שיש שונות מאוד גדולה בין אופן הטיפול של מדינות שונות בבעיות הכלכליות שלהן. אנחנו חווים עכשיו את חלק ב' של המשבר שהחל ב-2008. הכלכלה העולמית במצב לא טוב, ותשואות האג"ח הממשלתיות בעולם מגלמות משבר קשה וממושך. אנשים מוכנים לקבל כמעט כל תשואה, רק לא להפסיד כסף. אני מעריך שיצליחו לייצר תוכנית חילוץ באירופה, אבל זה עדיין לא אומר שהיא תתמוך בעליות בשווקים הפיננסים. בנוסף, יכולת החברות בעולם להגדיל את שולי הרווח שלהן הולכת ונהיית מוגבלת. לכן, אולי את הירידות החדות פחות או יותר ראינו, אבל אני גם לא בטוח שאנחנו הולכים לעליות.

"אני לא חושב שאנחנו הולכים לקראת שוק דובי, זו הגדרה קיצונית מדי, אבל גם לא ברור שאנחנו נכנסים חזרה לשוק שורי. מה שברור הוא שנכנסים בארץ להאטה - גם בגלל העולם, וגם על רקע הרגולציה המקומית. עוד נראה כאן את האבטלה עולה ואת הריבית יורדת. עבור משקיע לטווח הארוך, רמות המחירים הנוכחיות הן נוחות לכניסה לשוק. בהנחת עבודה שלא יפורק גוש האירו, המחירים פה מאוד טובים, כיוון שהם כבר מתמחרים את המצב הכלכלי הקשה".

- מה היית ממליץ למשקיעים לעשות היום?

"אם בעבר חיפשנו את ההשקעות שיתנו לנו 10% ומעלה, בנקודת הזמן הזו קשה יהיה לייצר תיק שייתן בשנה-שנתיים הקרובות תשואות כאלה.

"במקום משקיעים ארוכי טווח לא הייתי משקיע באג"ח ממשלתיות אלא במניות בארץ ובעולם ובאג"ח קונצרניות, במיוחד בארץ. יש הרבה משקיעים שמחפשים ודאות, ורוצים לשמור על הכסף שלהם, והם מוצאים את הפתרון שלהם בתוכניות חסכון בבנקים, אבל יש תחליפים הרבה יותר טובים. למשל, להשקיע באג"ח קונצרניות קצרות במח"מ של שנתיים ומטה בדירוגי A ומעלה, עד לפדיון. גם שוק המניות הוא לא למשקיע קצר טווח. מי שמשקיע לשלוש-ארבע שנים יכול לשבת בחשיפה כמעט מלאה לשוק המניות. המחירים בו טובים, גם בארה"ב וגם באירופה".

שלומי ברכה, פסגות גמל

"זו תקופה טובה להיכנס לשוק המניות המקומי"

- האם הסנטימנט השלילי בשווקים יימשך?

"אחרי שנה וחצי של תשואות חסר ביחס לשוק האמריקני, הסיכוי שנמשיך לפגר אחר שווקי העולם הולך וקטן. יחד עם זאת, הולך להיות פה כנראה יותר גרוע בטווח הקצר. השווקים הולכים לעבור מבחן משמעותי בקרוב כי כל הקברניטים באירופה מגיעים לנקודה בה יצטרכו להחליט האם מצילים את גוש האירו, או שהולכים להתפרקות.

"אני לא פסימי, אבל יכול להיות שצריך להביא את המשבר הנוכחי לנקודת קצה ורק אחרי שתוסר העננה, השווקים יעלו. בניכוי סקטורים מסוימים, מחירי החברות ומצבן הם בסך הכל טובים, אם כי לגבי סקטור הבנקאות בחו"ל אני חושב שמצבו עדיין לא ברור כל עוד לא מוסר החשש מפני קריסת המערכת הפיננסית באירופה. כאשר מנקים את רעשי המאקרו, אם אכן יוסרו החששות, השווקים יחזרו להערכתי לעלות.

"בשוק המקומי, רוב הצרות של המניות העיקריות בת"א 100 כבר מגולמות במחיר. לכן, למרות שעוד נדרשת כאן התבהרות במצב המאקרו, זוהי תקופה טובה להיכנס לשוק המניות".

- מה היית ממליץ למשקיעים לעשות היום?

"כשייצאו הבשורות הרעות מאירופה, למי שלא נמצא היום בשוקי המניות תהיה הזדמנות מאד טובה, בטווח הקצר, להיכנס לשוק. עבור מי שמסתכל לטווח ארוך יותר, יכול להיות שהוא יצטרך קצת סבלנות. כרגע אנחנו עדיין זהירים וטרם הורדנו את ההגנות בתיקים. אם נכנסים לשוק המניות אז הייתי ממליץ להשקיע בחברות של 'כלכלה אמיתית', כמו חברות הטכנולוגיה, הפרמצבטיקה, וחברות תעשייה גדולות שפועלות במדינות צומחות. מחברות ממונפות הייתי מתרחק כי גם אם המערכת הפיננסית באירופה תתייצב, היא לא תחזור כל כך מהר למצבה שלפני המשבר".

דני ירדני, אלטשולר שחם

"מה שבטוח, התנודתיות לא עומדת לחלוף"

- האם הסנטימנט השלילי בשווקים יימשך?

"דבר אחד ברור, ואין עליו ויכוח, והוא שאנחנו הולכים לראות תנודתיות מאוד גבוהה בשווקים, שלא תחלוף. צריך להתרגל לזה. באירופה יצטרכו בקרוב לקבל החלטה: האם הולכים לאיחוד פיסקאלי או מפרקים את הגוש, כי בתצורה הנוכחית משהו לא מסתדר שם. ברור כי ההחלטה הזו תהיה כואבת לשני הכיוונים ותעלה הרבה כסף. אבל כל זה לא גורע מהעובדה שיש שם מניות - כמו למשל חברות הרכב הגרמניות - שבריאות להשקעה. ברגע שתשכך הסערה הן יתקנו מאוד חד למעלה.

"בעולם יש הרבה אי ודאות בגלל אירופה, אבל בהנחה שרמת החיים בשווקים המתעוררים תמשיך לעלות, וארה"ב תחזור לפסי צמיחה איטיים, שוק המניות ראוי להשקעה. ברור שהמציאות לא ורודה אבל המחירים כבר אטרקטיביים.

בשוק המקומי, הירידות מתחילת השנה נרשמו בעיקר במדד התקשורת - אם כי לא רק - והן נגרמו עקב אירוע רגולטורי נקודתי. מעבר לבעיות בעולם וההשפעה שלהן על השוק המקומי, בארץ יש השפעה משמעותית של הרגולציה".

- מה היית ממליץ למשקיעים לעשות היום?

"מי שמסוגל לראות בעיניים גם הפסדים, האפיק המנייתי בארץ ובעולם רלוונטי לו. בארץ הוא פחות מעניין ויש כאמור אי ודאות בגלל ההשפעה הרגולטורית. בחו"ל יש להתמקד בחברות גלובליות, יצואניות, בעלות נתח פעילות משמעותי באסיה, המתאפיינות בעלויות מימון נמוכות ובעלות תשואת דיבידנד של 2%-3%.

"השוק הקונצרני בארץ הוא בעייתי מכמה בחינות וביניהן הסחירות הנמוכה. אין כרגע הזדמנויות בשוק הזה, למעט אג"ח ספציפיות, כמו למשל אג"ח קצרות של חברות הסלולר, שסבירות להשקעה. באג"ח של בבנקים לעומת זאת המרווחים כבר מצומצמים, ואין בהן סיכויים לרווחי הון. באופן כללי, אין בשוק הזה מציאות. בחו"ל, לעומת זאת, המרווחים קצת נפתחו באחרונה, בעיקר בשווקים המתעוררים, ושם יש הזדמנויות נחמדות".

עידן אזולאי, אפסילון

"הזדמנויות מעניינות מאוד באג"ח הקונצרניות"

- האם הסנטימנט השלילי בשווקים יימשך?

"כבר כמה חודשים שהשוק מחייב אותנו להיות מאוד סלקטיביים. השוק הוא שלילי עבור מי שמחזיק במניות התקשורת אבל הוא חיובי עבור מי שמחזיק במניות אחרות. כלומר, אנחנו ממש לא נמצאים בתקופה שבה יש מגמה מאוד ברורה. גלי העליות והירידות מאוד קצרים וזה מחייב אותנו לחשוב לטווח קצר יותר מבעבר.

"יש פה מניות שלא הייתי מתקרב אליהן גם במחירים הנמוכים הנוכחיים, אבל יש בהחלט קבוצה אטרקטיבית ביותר. למשל, ענף הבנקאות המקומי הוא בתמחור הזול ביותר לדעתנו מבין כל הסקטורים.

"מכפילי ההון הנוכחיים, זהים לאלה ששררו בתקופות השפל הקשות של 2002 ו-2008. אפילו אם ניקח בחשבון מחיקות מאסיביות, המחירים הנוכחיים של הבנקים מגלמים תרחישים מאוד קשים שאני לא רואה אותם קורים. זה נובע גם מכך שזה אחד הסקטורים הכי סחירים בבורסה, ומניות הבנקים הן הדבר הראשון שמוכרים כשחייבים.

"דוגמה נוספת הוא סקטור התקשורת שלדעתי קרוב להתייצבות, ומה שנותר לגלות הוא איזה נתח שוק ייקחו המפעילים החדשים מהחברות הגדולות. לכן לא הייתי מסתער על כל חברות התקשורת, אבל סלקום ופרטנר, למשל, נסחרות במחירים ששווה לשקול כניסה אליהן".

- מה היית ממליץ למשקיעים לעשות היום?

"היום הייתי בונה תיק של הרבה מאוד אג"ח קונצרניות. נוצרו בשוק הזה הזדמנויות מאוד מעניינות. אין צורך להרחיק לפינות, אלא מספיק לבנות תיק של אג"ח ממדד התל בונד 60 באופן סלקטיבי.

"בחלק המנייתי הייתי פונה בעיקר למניות בנקים ואנרגיה, כאשר רוב הרכיב המנייתי, 60%-70%, צריך להיות בחו"ל, בעיקר בארה"ב, אבל גם באירופה מתחילות להיות הזדמנויות לא רעות".

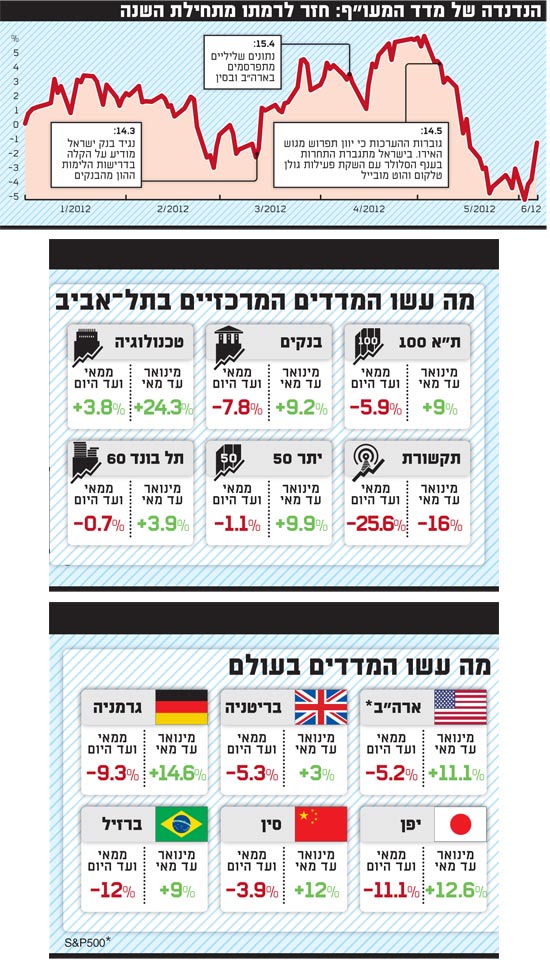

הנדנדה של מדד המעו

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.