מה קורה לנו לא מעט באחרונה. יחצ"נים, יועצי תקשורת ודוברים למיניהם פונים אלינו ומציעים לנו לכתוב על אחד מלקוחותיהם, חברה שכלולה במדד היתר, ויש לה פוטנציאל מפה ועד הודעה חדשה. לאחר שהם מסבירים לנו כמה היא נפלאה, הם מסכמים ואומרים: "אני אומר לכם, זו תהיה בבילון הבאה!".

ואז אנחנו מחייכים. לא בגלל שהערכותיהם מצחיקות אותנו. ממש לא. פשוט הצהרה שכזו מזכירה לנו כיצד - וכמעט מבלי שמישהו צפה את זה מראש - הפכה בבילון מחברה יחסית אלמונית ולא ממש מוצלחת למודל לחיקוי. סוג של מהפך עסקי די פנומנלי, שלא נופתע אם יילמד ביום מן הימים במסגרת תואר שני למנהל עסקים.

בבילון, למי ששכח, הכפילה במהלך ארבע וחצי השנים האחרונות (מאז נרכשה השליטה בה על ידי נועם לניר ושותפיו) את שוויה פי 15, והפכה מחברת יתר זנוחה לאחת מהחברות הכלולות במדד ת"א 100 - אותו מדד שמשקלל את ביצועי 100 המניות של החברות בעלות שווי השוק הגבוה ביותר בשוק ההון המקומי. כעת, במקום להיאבק על תשומת לב - כמו כל מניית יתר ממוצעת - מניית בבילון מקבלת אותה במניות גדושות, והדבר ניכר בשוויה: 422 מיליון דולר או 1.7 מיליארד שקל - עלייה של כמעט 300% רק מתחילת השנה הנוכחית.

בבילון עשתה מהפך של 180 מעלות, אך החברה, כך זה נראה, עדיין לא אמרה את המילה האחרונה. כך, חודש בלבד לאחר שהצטרפה למדד ת"א 100, בבילון כבר מסמנת את המטרה הבאה: וול סטריט. החברה, שחלק ניכר מהכנסותיה מגיע מפרסום מבוסס חיפוש מקוון, הודיעה הבוקר כי היא בוחנת אפשרות של הנפקת מניותיה בשוק ההון האמריקני, וכי לשם כך "היא נעזרת בבנקי השקעות ויועצים אחרים". וכמו שמקובל בהודעות מסוג זה, מוזכר שם כי "אין כל ודאות" שמהלך שכזה אכן יצא לפועל.

לפי הידוע, בין בנקי ההשקעות שכבר פנו לחברה בניסיון לשדך בינה לבין וול בסטריט נמנים, בין היתר, RBC וסיטיגרופ, ואלו מעריכים כי שוויה בהנפקה שכזו יוכל לנוע בין 800 מיליון דולר ל-1.1 מיליארד דולר, פי 2-3 משוויה הנוכחי.

1. זה לא "חיזור גורלי"

בואו נהיה קצת מציאותיים. המהלך של בבילון אינו מפתיע. כשחברה בסדר הגודל שלה - ואל תזלזלו בבאזז הבלתי פוסק של פרסום מקוון - הופכת לסחורה כל כך חמה, טבעי ולגיטימי שבנקי ההשקעות ידפקו על דלתו של אלון כרמלי, מנכ"ל החברה, ועל זו של נועם לניר, היו"ר, וימליצו להם ללכת על הנפקה בשוק ההון האמריקני. וכן, לגיטימי שלניר וכרמלי יאמצו בחום את ההמלצה, ופשוט ילכו על זה.

שוק ההון המקומי הוא זה שהפך את בבילון לחברה ששווה מאות מיליוני דולרים, אך כולנו - ולא יעזור דבר - רוצים אמריקה. לניר יודע שאם הוא רוצה להמשיך למנף את שווי החברה, ולייצר ערך נוסף לציבור המשקיעים (ותוך כדי גם לו עצמו), הוא צריך להסתכל מעבר לים.

ממש כמו שהנפיק את אמפייר אונליין כשהייתה בשיא הצלחתה, ממש כמו שמכר את פעילותה רגע לפני שקרסה תמורת רבע מיליארד דולר, וממש כמו שרכש את בבילון בנזיד עדשים, לניר יודע שגם במקרה דנן הוא חייב להכות בברזל בעודו לוהט. והברזל לוהט, כל כך לוהט שבעקבות הודעת החברה - ונכון לרגע כתיבת שורות אלו - מניית בבילון מוסיפה לערכה 6%.

2. הכול זה שאלה של עיתוי

בבילון נמצאת בתקופה מצוינת, השוק הראשוני בארה"ב מצוי אף הוא בתקופה די טובה, אך מכאן ועד הנפקת החברה בוול סטריט, הדרך עדיין ארוכה. משבר החוב של אירופה ממשיך להעיב על הכלכלה האמריקנית, הדעות עדיין חלוקות באשר לעתידה, הבחירות בארה"ב בפתח, הדולר ממריא, וקשה כרגע לדעת לאן ינועו שוקי ההון בעוד מספר חודשים, אז לבטח תנסה בבילון לבצע את ההנפקה (לאחר שתשלים כתיבת תשקיף וכדומה).

לניר הוכיח עד עכשיו את יכולתו לבצע כמעט כל מהלך עסקי בעיתוי הנכון ביותר מבחינתו, אך בדרך עליה תחל בבילון לצעוד לקראת הנפקה בנאסד"ק (וסביר להניח שנאסד"ק תיבחר ולא פלטפורמת מסחר אחרת בארה"ב), יכולות להיווצר מהמורות נוספות, ולכן, ממש כמו שהחברה ציינה, "אין כל ודאות שהמהלך יצא לפועל".

3. תקפוץ מעל הפופיק?

מעניינת לא פחות היא סוגיית השווי של החברה בהנפקה המתוכננת. ההערכות, כפי שציינו לעיל, מדברות על שווי כפול מהשווי הנוכחי, אך מן הראוי להתייחס אליהן עם קורט של מלח. בנקי ההשקעות, כדרכם מימים ימימה, נוהגים לפעמים להצמיד לחברות שהם משווקים תגי מחיר מפולפלים - שלא להגיד מנותקים מהמציאות - והכול מתוך מטרה לגזור קופון כמה שיותר שמן.

בבילון מנוהלת באופן מעורר קנאה, שיעורי הצמיחה של החברה עדיין מותירים אותה בתוך הטריטוריה של חברת צמיחה ולא של חברת ערך, אך העובדה שהיא עדיין תלויה באופן כמעט מוחלט בגוגל (גוגל אחראית ללא פחות מ-82% מהכנסות החברה), מקטינה את הפרמיה שאפשר להצמיד לה. מיליארד דולר? שוב, תכינו את המלח.

ועוד משהו. ביטול תוכנית ההנפקה, אם וכאשר זה יקרה, עלול לגרום למניה לסגת אחורה, ממש כפי שהתוכנית בעניינה דוחפת אותה עכשיו קדימה.

4. תתרגמו הצעת מכר

אין לנו כדור בדולח, וקטנו מלנבא את סיכויי ההצלחה של הנפקת בבילון בארה"ב. ועדיין, אנו מוכנים להמר על דבר אחד: כשזו תתבצע, לניר לא יהסס למכור חלק ממניותיו בחברה, ולהיפגש עם מזומנים. הרבה מזומנים. ללניר יש כרגע 15.7% מהון החברה (דרך חנפ"ק ניהול בה הוא השותף העיקרי), ו-8.2% דרך ליוורמור, חברת ההשקעות שבשליטתו. ביחד, מדובר על כמעט 24% - החזקה ששווה כמעט 400 מיליון שקל.

לניר השקיע סכומים די שוליים ברכישת השליטה בבבילון, וברכישת מניות של חלק משותפיו בחנפ"ק, ולכן רוב החזקתו בחברה היא רווח נטו, לפני מס, וסיבה מספיק טובה לתרגם אותה למזומן בחשבון העו"ש.

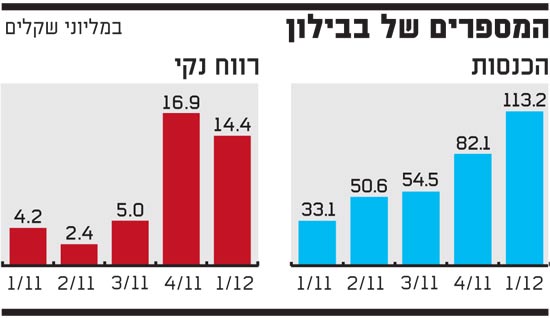

המספרים של בבילון

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.