נוחי דנקנר ממשיך לפעול לגיוס מימון שיאפשר לו לקנות זמן בדרך למציאת פתרון כולל לחובות האדירים של קבוצת אי.די.בי. היום, בעקבות פרסומים בתקשורת, דיווחה אי.די.בי אחזקות כי "מתקיימים מגעים שונים לביצוע השקעה בבעלת השליטה בחברה, גנדן הולדינגס , בין היתר, על ידי גוף שבשליטת אדוארדו אלשטיין".

לפי הדיווח לבורסה, הצדדים כבר הגיעו להסכמות עקרוניות לפיהן אלשטיין ישקיע 25 מיליון דולר תמורת 10% מגנדן. סכום זה עשוי לגדול בהמשך ל-100 מיליון דולר תמורת 30% ממניות החברה. הסכמות אלה גוזרות שווי של כמיליארד שקל לגנדן - חברה פרטית ממונפת בחובות עתק לבנקים. הנכס היחיד שבבעלותה הוא מניות השליטה באי.די.בי אחזקות, שלדוחותיה צורפה באחרונה הערת "עסק חי".

אי.די.בי מסייגת את הודעתה כי "טרם הושגו הסכמות בנושאים חשובים מסוימים, ובהם עניינים הנוגעים להסכם בעלי המניות בגנדן. עוד מובהר כי בשלב זה המשא ומתן בין הצדדים עדיין מתנהל, לרבות ביחס להבנות העקרוניות האמורות, וכי אין כל ודאות כי מגעים כאמור יבשילו לכדי עסקה מחייבת".

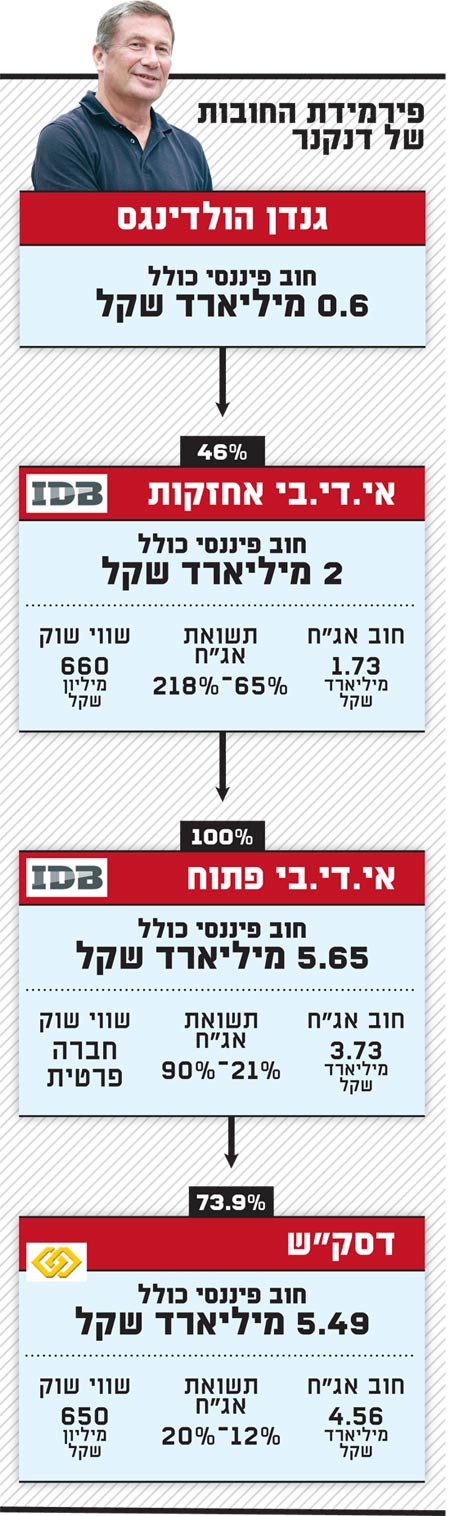

גנדן היא חברה פרטית שבשליטת דנקנר, וחובותיה לבנקים עומדים על כ-600 מיליון שקל - 500 מיליון שקל ללאומי ו-100 מיליון שקל למזרחי טפחות. לכן ברור כי כל השקעה בגנדן תצטרך לקבל את אישורם. ככל הידוע, הבנקים, שכבר הכירו בחוב של גנדן כהפסדי אשראי, אינם מערימים קשיים על המו"מ הנוכחי. גורמים במערכת הבנקאית מעריכים כי אם תצא ההשקעה של אלשטיין לפועל, ישפר הדבר את מצבם באמצעות העמדת ביטחונות או ערבויות נוספים על ידי בעלי החברה.

"מדובר בכסף קטן"

לאור השווי הגבוה של גנדן שלפיו מתנהל המו"מ, בשוק ההון נשמעו היום סקפטיים באשר לסיכויי ההצלחה של העסקה עם אלשטיין. "זו לא עסקה כלכלית. מצד שני אני בכל זאת נותן לה איזו היתכנות, בין היתר בגלל שמדובר ב'כסף קטן'. בגלל שלא מדובר בהשקעה גדולה, קל יותר לנקוט בוולואציות גבוהות", אמר היום סמנכ"ל באחד מבתי ההשקעות המקומיים, שגם מחזיק באג"ח אי.די.בי אחזקות.

אדוארדו אלשטיין הוא איש עסקים יהודי-ארגנטינאי העומד בראש חברת ISRA שנסחרת בנאסד"ק לפי שווי שוק של כ-400 מיליון דולר. החברה עוסקת בנדל"ן בארגנטינה והיא בעלת מניות בבנק הארגנטיני Hipotecario. אחד המשקיעים ב-ISRA הוא מנהל קרנות הגידור ג'ורג' סורוס .

אלשטיין נחשב למקורב לרב יאשיהו פינטו. למעשה, לפי התקשורת הזרה, פינטו קישר בין אלשטיין לדנקנר בשל רעיון שעלה בעת פגישה של השניים במלון בבולגריה. לשוק ההון הישראלי מוכר אלשטיין בעיקר מהעסקה שבה רכש את חלקה של חברת טאו של אילן בן-דב בבניין הליפסטיק בניו יורק בשנת 2008.

חלק מהכספים יוזרמו לחברה האם

הכספים שישקיע אלשטיין אם תושלם העסקה, מיועדים בחלקם לזרום לאי.די.בי אחזקות. "ככל שתיחתם ותושלם עסקת השקעה כאמור, בכוונת גנדן להזרים חלק מסוים מסכום ההשקעה, בהיקף שטרם נקבע, לאי.די.בי אחזקות". סביר כי הזרמה זו תיעשה באמצעות הלוואת בעלים, או אף הנפקת זכויות באי.די.בי אחזקות.

הצורך הדחוף של אי.די.בי אחזקות במזומנים הוא בעיקר כלפי מחזיקי אג"ח ב', שאמורים היו לקבל 35 מיליון שקל מהחברה בתחילת החודש. סכום התשלום הועבר לנאמנות בעקבות החלטת ביהמ"ש, עקב התנגדות של שאר מחזיקי האג"ח שטענו כי העברתו מהווה העדפת נושים. בדיון שנערך בביהמ"ש לפני כשבועיים קיבל דנקנר הארכה של 21 ימים, שבהם הוא אמור למצוא פתרון לתשלום זה, כמו גם לשאר חובות החברה.

אך גם אם יימצא פתרון לתשלום האג"ח של סדרה ב', אי.די.בי עדיין חייבת כ-2 מיליארד שקל לנושיה, מהם 1.6 מיליארד שקל למחזיקי האג"ח. בקופתה של אי.די.בי אחזקות נותרו 221 מיליון שקל, שמספיקים לפירעון התחייבויותיה עד יוני 2013. בנוסף, סובלת אי.די.בי אחזקות מגירעון של 1.6 מיליארד שקל בהון העצמי, ולדוחותיה האחרונים הוצמדה הערת "עסק חי". מצבה משתקף היטב בתשואות האג"ח שלה, המגיעות לכ-220%, ומבטאות חוסר אמון של המשקיעים ביכולת פירעון החוב.

נקודת אור במצב עסקיה של אי.די.בי מהווה באחרונה ההשקעה של החברה המוחזקת כור במניות הבנק השוויצרי קרדיט סוויס (2.3% מההון). בעקבות ירידה של 22% במחיר המניה במחצית הראשונה של השנה, רשמה כור הפסד של כ-700 מיליון שקל על השקעתה זו. אולם מאז תחילת הרבעון השלישי הוסיפה מניית קרדיט סוויס כ-26% לערכה, עלייה שהניבה לכור רווח "על הנייר" של כחצי מיליארד שקל.

פירמידת החובות

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.