לאחרונה מלאו שלוש שנים להשלמת אחת מהעסקאות הגדולות בתולדות שוק ההון המקומי: רכישת השליטה בבית ההשקעות פסגות על ידי קרן הפרייבט אקוויטי הבריטית אייפקס. קרן שכבר הייתה מוכרת בשוק המקומי אחרי השקעה מוצלחת שהניבה לה רווח גדול בקבוצת התקשורת בזק, והשקעה מוצלחת נוספת, שטרם מומשה, בקונצרן החלב תנובה.

מאז שנרכשה השליטה בפסגות - לפי שווי של כ-2.7 מיליארד שקל - ידע בית ההשקעות הגדול בישראל לא מעט שינויים ותהפוכות. ברקע ריחפו כל העת ניסיונותיה של אייפקס להצדיק את מחיר העסקה הגבוה. כבר במועד הרכישה של פסגות נשמעו הערכות לפיהן השווי בעסקה מנותק מהמציאות. אייפקס, כך נטען, שילמה מחיר מופרז, והסיכוי שזהבית כהן, מי שעומדת בראש הקרן בישראל, תצליח להשביח את שווי בית ההשקעות ולמכור אותו ברווח הוא קטן. גם היום, למרות הביצועיים העסקיים הטובים של פסגות תחת אייפקס, לא השתנו הערכות אלו.

סוגיית השווי של פסגות מלווה את בית ההשקעות מאז סוף 2010, כשקרן יורק, אז בעלת השליטה בו, הודיעה על מכירת 76.8% ממנו לאייפקס תמורת לא פחות מ-373 מיליון אירו (כ-2 מיליארד שקל בערכים של אותם ימים).

מאחר שמדובר בעסק פרטי, המקור היחיד להערכת שוויו הוא דוחותיה הכספיים של אייפקס. מדוחות הקרן לשנת 2013, שהגיעו לידי "גלובס", עולה כי שווי מניותיה בפסגות מוערך ב-468 מיליון אירו (המשקף שווי של 2.9 מיליארד שקל לפסגות כולה) - 26% מעל שווי הרכישה במונחי אירו. בשוק ההון מתקשים לקנות את הערכת השווי הזו.

כעת, כשלאייפקס נותרו רק שנתיים למכור את החזקותיה בפסגות (לפי מדיניות הקרן), "גלובס" בדק מה באמת קרה לבית ההשקעות מאז נרכש, האם אייפקס הצליחה להשביח אותו, ומה הסיכוי למכור אותו שוב ברווח.

נתחיל מהחדשות הטובות מבחינתה של אייפקס. מאז הרכישה, צמח היקף הנכסים המנוהלים בפסגות בכ-50%, לכ-186 מיליארד שקל. הבעיה היא שהגידול הזה לא בא לידי ביטוי בשורת הרווח, שמתקשה להתרומם בשנים האחרונות (על דוחות פסגות ל-2013 ראו מסגרת).

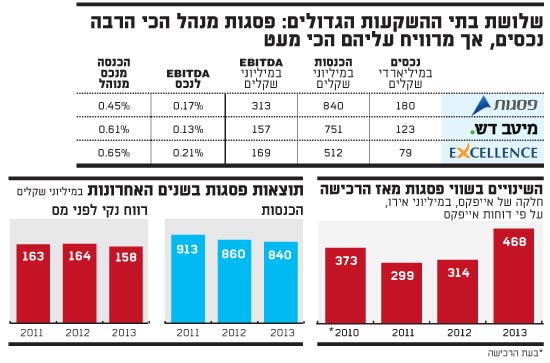

למעשה, למרות שבפסגות - בניהולו של חגי בדש - מתהדרים ביתרון לגודל, נראה כי בפועל, מבין שלושת בתי ההשקעות הגדולים, הם אלה שיודעים להפיק ממנו הכי מעט באופן יחסי. לפי נתוני 2013, הכנסות פסגות הסתכמו ב-840 מיליון שקל, המשקפים דמי ניהול ממוצעים של 0.46% על הנכסים. לשם השוואה, מיטב דש, שניהל אז 123 מיליארד שקל, רשם הכנסות של 751 מיליון שקל, כלומר דמי ניהול ממוצעים של 0.61%; ואילו אקסלנס, שניהל 79 מיליארד שקל, רשם הכנסות של 512 מיליון שקל המשקפות דמי ניהול של 0.65% על הנכסים.

פסגות גם צפוי לרשום בדוחות 2013 הוצאות מימון גבוהות בגין רכישת חברת תעודות הסל של מיטב וההשקעה בפלטפורמת הביטוח (על כך בהמשך). השבוע חשף "גלובס" כי הלוואת בעלים בהיקף של כ-200 מיליון שקל שהזרימה אייפקס לפסגות למימון הרכישות הללו, נעשתה בתנאי ריבית "שוק אפור" של 10% לשנה. מי שתהנה מכך תהיה אייפקס שהכנסה שתרשום מהריבית הזאת תהיה פטורה ממס.

כך, בעוד ששורת הרווח של פסגות צפויה להיפגע - שכן הוא ייאלץ לשלם לבעלת השליטה 20 מיליון שקל מדי שנה כריבית - הפרמטר הקריטי למכירה מבחינת אייפקס, ה-EBITDA (רווח לפני פחת ומימון), לא נפגע.

השבחה אמיתית אין כאן

אז אייפקס הצליחה לשמר את הרווח של פסגות בשלוש השנים האחרונות, ובתקופה הנוכחית בענף - למרות העליות בשווקים - בהחלט מדובר בהישג. בית ההשקעות גם עבר במהלך התקופה הזאת שינויים מהותיים בפעילויות הליבה שלו, ובכל זאת, מבדיקת "גלובס" עולה כי בשורה התחתונה, השבחה אמיתית לא הייתה כאן. על כך אפשר ללמוד מבחינת שלוש פעילויות הליבה שלו: קופות הגמל, קרנות הנאמנות ותעודות הסל.

חברת הגמל והפנסיה

פסגות גמל ופנסיה, שמנהלת כ-63 מיליארד שקל, היא החברה הגדולה בענף ויש לה תרומה משמעותית לרווחי בית ההשקעות. למעשה, כבר בימי קרן יורק נחשבה חברת הגמל של פסגות לגוף חזק ורווחי. זה לא השתנה, אבל לצערה של אייפקס, חוקי המשחק דווקא כן.

בתחילת 2013 נכנסה לתוקף הרפורמה להורדת דמי הניהול בקופות הגמל, ואלה צנחו בלמעלה מ-60%, מה שהביא לפגיעה משמעותית ברווח. כאמור, כשליש מנכסי פסגות נמצאים בקופות הגמל, שבשנתיים האחרונות מתמודדות עם שחיקה מצטברת של כ-30% בהכנסות. מאחר שרוב ההוצאות של בתי ההשקעות הן קשיחות (מחשוב, עמלות לבנקים וההוצאות על רגולציה), גם התייעלות לא ממש באה כאן בחשבון.

זה המקום להזכיר שהגמל הוא מוצר ב"ראן אוף", כלומר במתכונתו הנוכחית מדובר באפיק חיסכון שעתיד לשבוק חיים. בנוסף, עמיתי קופות הגמל שפסגות רכשה (ובראשן גדיש, קופת הגמל שאחראית לכמחצית מהרווח שלה) מתאפיינים בגיל ממוצע גבוה יחסית. במילים אחרות, העמיתים מבוגרים, הכספים נזילים, המשיכות רק יתגברו - והכל יתבטא בשורת הרווח.

חברת קרנות הנאמנות

חברת הקרנות של פסגות היא השחקנית השנייה בגודלה בענף, אחרי מיטב דש. היא חולשת על נתח שוק של 15%, מנהלת כ-35 מיליארד שקל בנכסים שנחשבים איכותיים, ונהנית ממוניטין חזק ומקרנות נאמנות שרובן זוכות לדירוגים טובים בקרב יועצי ההשקעות בבנקים.

האחרונים, כך נראה, כבר הספיקו לשכוח את העלאת דמי הניהול ב-2011 (ראו מסגרת), שהובילה לגל של פדיונות ענק. בפסגות אף מציינים בגאווה כי 2013 הייתה שנה פנטסטית לחברת הקרנות (וכאן צריך לזכור שהשנה החולפת היטיבה עם כל השחקנים בענף) תוך שהם מודים כי את התוצאות הללו יהיה קשה עד בלתי אפשרי לשחזר.

ועדיין, קשה שלא לשים לב שמשהו בפסגות, שכזכור נבנה על גב המוניטין החזק של חברת הקרנות שלו, הלך לאיבוד. בעבר נהנה פסגות מתואר חברת קרנות הנאמנות הגדולה בישראל ומפער גדול בהיקף הנכסים שהוא מנהל בהשוואה למתחרים. אולם, בעקבות הקונסולידציה בענף בתי ההשקעות, בשנה שעברה איבדה חברת הקרנות של פסגות את ההובלה והפכה לשחקנית השנייה בגודלה.

בנוסף, נראה כי בית ההשקעות, שהיה זה שנהג להוביל את השוק עם מוצרים חדשניים שהמתחרים מיהרו לחקות, לא הצליח לשמר את הרוח היצירתית. כך, ברבות השנים הפך פסגות מסופרמרקט שמוצריו מובילים את השוק, לכזה שהקרנות שלו הן נטולות אמירה או בידול כלשהו מהמתחרים, ומעמדו נשחק.

כל זאת בזמן שהתעשייה כולה מתמודדת עם חוקי משחק חדשים, לאור העובדה שבשנים האחרונות דמי הניהול בענף קרנות הנאמנות נשחקו בצורה משמעותית, התחרות בין המנהלים השונים רק החריפה והדגש עבר מניהול השקעות לשיווק.

עם זאת, בהיבט מסוים התחרות בענף הקרנות דווקא היטיבה עם פסגות. בית ההשקעות ידוע כגוף בעל מערך שיווק אגרסיבי, שיודע היטב כיצד לשמר את הקשר עם הבנקים, ואת היתרון הזה הצליחו בפסגות לנצל היטב.

חברת תעודות הסל

בפברואר 2013 הודיע פסגות על רכישת חברת תעודות הסל של מיטב, שנחשבת כיום לעסקה הטובה ביותר שביצע בית ההשקעות בשלוש השנים האחרונות. בעקבות המהלך הכפילה פסגות סל, חברת תעודות הסל של פסגות, את נכסיה והפכה משחקנית שולית בענף לשלישית בגדולה ולדומיננטית בו - כל זאת תמורת 150 מיליון שקל.

מדובר היה בניצול הזדמנות ששיחקה לטובת בית ההשקעות. הזמן המוגבל שקצב הממונה על ההגבלים העסקיים למיטב למכור את חברת תעודות הסל שלה (בעקבות המיזוג עם דש), אילץ אותה למכור במחיר נמוך מאוד. כך, בעוד שעסקאות קודמות בענף נעשו לפי מכפיל של 1.3% על הנכסים בממוצע, המחיר שפסגות שילם משקף מכפיל של 0.7% בלבד. כלומר, פסגות קנה את חברת תעודות הסל של מיטב בחצי מהמחיר שהאחרונה שילמו עבורה בשנת 2011.

בשוק מעריכים כי בעקבות המיזוג צפויים רווחי פסגות סל לזנק לכ-20 מיליון שקל בשנה - קיצור דרך משמעותי לחברה שפועלת בתחום עם יתרון מובהק לגודל שרוב הגידול בו אורגני. כך, בית ההשקעות רכש נכסים איכותיים במחיר מצוין, חיזק את מעמדו בענף וכן את ההכנסות והרווח - והכל במהירות וביעילות.

ועדיין, כדאי לזכור כי לאחרונה סובלים השחקנים בענף משחיקה ברווחיות. כך לפחות מלמדים דוחות קסם ותכלית, שתי השחקניות הגדולות בענף, שבשנה האחרונה הגדילו את נכסיהן ב-50% אך הרווח שלהן נותר ללא שינוי.

ההנהלה הבכירה

בעבר הוגדר פסגות כ"היכל התהילה של שוק ההון": בית ההשקעות שכולם רצו להיות בו, העובדים התגאו להיות חלק ממנו, ובענף ניסו לחקות אותו. ככזה, פסגות ריכז וטיפח שורה של מנהלים מוכשרים וצוות חדור מוטיבציה, שהפכו עם הזמן לאחד מהנכסים הגדולים ביותר שלו. אבל מאז שעבר בית ההשקעות לשליטת אייפקס, אחד השינויים המשמעותיים שנערכו בו נגע למצבת כוח האדם שלו.

כידוע, לא מעט מנהלים בכירים בפסגות התקשו להתמודד עם השילוב של בעלת בית חדשה והפרידה מהמנכ"ל המיתולוגי רועי ורמוס (שנאלץ לעזוב בעקבות החקירה בבית ההשקעות סביב החשדות למעשי מרמה בחשבון הנוסטרו), שהוחלף ברונן טוב. גם השמועות לגבי סגנון הניהול של זהבית כהן הדומיננטית מאייפקס ואופן ההתנהלות שלה כבעלים לא תרמו לאווירה בבית ההשקעות, שרק הלכה והעכירה.

טוב, שמונה על ידי כהן כדי להכניס את פסגות לעולם הביטוח, החזיק בתפקיד שנה וחצי עד שהודח על ידה בצורה מכוערת, בעיקר כי מישהו היה צריך לשלם על כך שבאייפקס ישראל התקשו להצדיק את מחיר הרכישה הגבוה. וכך, בשלהי 2012 , הוחלט למנות במקומו לתפקיד חגי בדש, אז מנכ"ל חברת הגמל של בית ההשקעות.

על הנייר, לבדש היה את כל מה שצריך כדי להצעיד את פסגות לשיאים חדשים. בניגוד לטוב הוא צמח בפסגות בו הוא נמצא למעלה מעשור, ותוך חמש שנים הצליח להתקדם מסמנכ"ל שיווק בחברת הקרנות לתפקיד המנכ"ל. הוא הכיר היטב את המנטליות ואת שיטות העבודה של ההנהלה הקודמת, וגם את העובדים, והוא נחשב למנהל טוב וחרוץ שמכיר היטב את שוק ההון.

מאז שמונה לתפקיד המנכ"ל, בדש דאג לסדר מחדש את הכוורת המובילה ולשבץ בה את המנהלים שקרובים אליו. כך, נוצר מצב שבו הנהלת בית ההשקעות הגדול בישראל מורכבת ממנהלים שמבינים היטב בשיווק אך אין להם רקע בניהול השקעות. במקביל, עובדים רבים התקשו להתחבר לסגנון הניהול של בדש, שהפך לדבריהם לריכוזי.

כל אלה הביאו לכך שבשלוש השנים האחרונות לא מעט עובדים - ביניהם בכירים כמו ורד דר, זיו שמש, טל ורדי, דורון צור, שלומי ברכה, רמי ששון, מיכל רביב וענת בניש - עזבו את בית ההשקעות, כשהם לוקחים איתם את הידע הארגוני והניסיון שצברו במשך שנים ארוכות. אבל יותר מכך, כעת כבר ברור כי הם לקחו איתם גם חלקים ממה שהפך את פסגות במהלך השנים לבית ההשקעות הגדול והמוביל בשוק - תואר שכיום נאבקת ההנהלה הנוכחית כדי לשמר.

רווח של 158 מיליון שקל לפסגות ב-2013

למרות עלייה בהיקף הנכסים שהוא מנהל, ההכנסות של בית ההשקעות פסגות, נשחקו בכ-2% בשנת 2013. כך עולה מדוחות אייפקס שהפיצה הקרן באחרונה למשקיעיה, והגיעו לידי "גלובס". מהדוחות עולה כי בית ההשקעות הגדול בישראל סיים את שנת 2013 עם הכנסות של 840 מיליון שקל - ירידה של כ-2.3% לעומת ההכנסות ב-2012. הירידה בהכנסות נרשמה על אף העובדה שהיקף הנכסים של פסגות צמח בשנת 2013 ב-25% ל-185 מיליארד שקל.

השחיקה בהכנסות נבעה בעיקר מהרפורמה בדמי הניהול בקופות הגמל, שכללה הורדה של תקרת דמי הניהול מ-2% ל-1.1%. הפחתת התקרה גרעה כ-60 מיליון שקל מהכנסות חברת הגמל של פסגות, שמנהלת כ-53 מיליארד שקל. עוד עולה מן הדוחות כי הרווח התזרימי התפעולי (EBITDA) של פסגות עמד בשנת 2013 על 313 מיליון שקל, המהווים כ-37.2% מההכנסות. זאת, לעומת רווח של 319 מיליון שקל בשנת 2012 (גם אז דובר על 37% משיעור ההכנסות). הרווח לפני מס עמד על 158 מיליון שקל, ירידה של 4% לעומת שנת 2012, אז הוא עמד על 164 מיליון שקל.

במקביל לכך, אייפקס שערכה את שווי החזקותיה בפסגות. נכון לסוף דצמבר עומד שווי החזקתה של אייפקס בפסגות על 468 מיליון אירו, כ-8% יותר מהשווי שפורסם בספטמבר 2013. העלייה בשווי נובעת בין היתר מהעלייה בשווי בתי ההשקעות הציבוריים, שהם בנצ'מרק לשערוך שוויו של בית ההשקעות.

אייפקס, היא גם בעלת השליטה בחברת תנובה. על פי הדוחות אייפקס משערכת את החזקותיה בקונצרן המזון הגדול בישראל (56.1%) בכ-907.6 מיליון אירו - המגלם שווי חברה של 7.74 מיליארד שקל. אייפקס רושמת את שווי הרכישה של מניותיה בתנובה בכ-172.5 מיליון אירו - כלומר החברה שווה היום פי 5.3 מאשר בעת הרכישה. בדוחות מציינת אייפקס כי תנובה פועלת כדי להנפיק את מניותיה בבורסה בשנת 2014.

שלושת בתי ההשקעות הגדולים