חברת טכנולוגיות הפרסום באינטרנט מטומי (Matomy), שבשליטת הפרסומאי אילן שילוח (23%) וקרן ויולה (17%), דיווחה הבוקר (ג') כי הצליחה לגייס 70 מיליון דולר בבורסה הראשית בלונדון (LSE), לפי שווי חברה של 347 מיליון דולר (לאחר הכסף). בעקבות כך תחל החברה להיסחר ב-LSE מיום שישי הקרוב, תחת הסימול MTMY.

מטומי הנפיקה כ-20% ממניותיה, ואת הגיוס ליוו בנק קאנקורד ולאומי פרטנס.

נזכיר כי בחודש מארס האחרון נכשל ניסיון קודם להנפיק את מטומי, ככל הנראה בשל העובדה שהחברה כיוונה גבוה מדי, על רקע סנטימנט שלילי בשווקים באותו זמן למניות האינטרנט (החברה תכננה גיוס של 100 מיליון דולר, לפי שווי של 500-600 מיליון דולר לאחר הכסף).

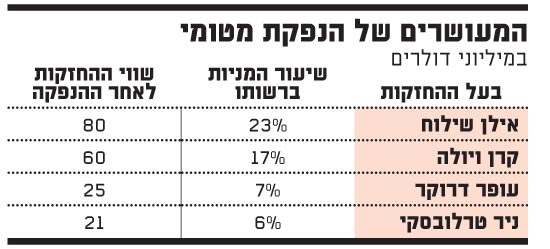

הנפקה הנוכחית מבססת את עושרו של אילן שילוח (57), יו"ר קבוצת הפרסום מקאן-אריקסון, המשמש גם כיו"ר מטומי. "על הנייר" מגיע שווי החזקותיו לאחר ההנפקה לכ-80 מיליון דולר, לא כולל חבילת אופציות שניתנה לו המצויה עמוק בתוך הכסף. לכך נוסיף את מכירת מניותיו במקאן-אריקסון ישראל (18%) למקאן העולמית תמורת 30 מיליון דולר במהלך 2012.

שווי החזקותיה של קרן ויולה לאחר ההנפקה עומד על כ-60 מיליון דולר, כאשר היא מציגה השקעה מוצלחת במטומי, שכן הסכום הראשוני שהשקיעה בחברה היה 17 מיליון דולר. כלומר, יותר מפי 3 על הכסף.

מלבד הללו, מעושרים נוספים במטומי הם: עופר דרוקר, מנכ"ל ומייסדי חברת טכנולוגיות הפרסום, המחזיק בכ-7% מהונה בשווי של 25 מיליון דולר; ההחזקות של ניר טרלובסקי, שעמו ייסד שילוח את החממה הטכנולוגית The Time, והמחזיק בכ-6% ממטומי, עומדות על 21 מיליון דולר; אחרונים חביבים הם בני הזוג הפרסומאי אודי פרידן ובמאית הפרסומות נירית ירון. השניים מחזיקים קצת פחות מאחוז ממניות מטומי, באמצעות חברות שונות שבבעלותם, ושווי החזקתם עתה לאחר ההנפקה מוערך בכ-3 מיליון דולר.

מטומי, שמוגדרת כמערכת הפצה דיגיטלית לכל מי שרוצה לשווק את המוצר/פתרון שלו בזירת האינטרנט, הציגה בסוף הרבעון הראשון של השנה מצבת לקוחות בת 1,676 לקוחות פעילים. נכון לאשתקד, נבעו 68% מהכנסות החברה מלקוחות עמם היא עובדת מעל לשנתיים.

"הזדמנויות משמעותיות לפנינו"

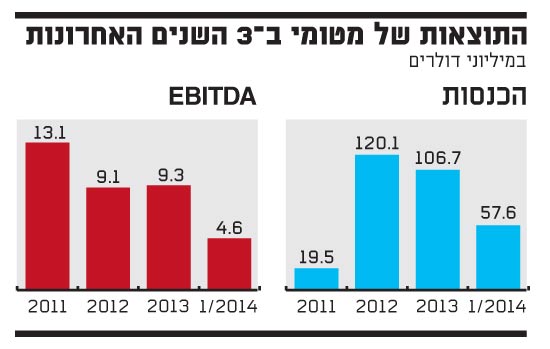

ב-3 השנים האחרונות, 2011-2013, הסתכמו הכנסות מטומי ב-19.5 מיליון דולר, 120.1 מיליון דולר ו-106.7 מיליון דולר בהתאמה. ברבעון הראשון של 2014 הגיעו הכנסותיה ל-57.6 מיליון דולר, עלייה של 16% בהשוואה לרבעון המקביל אשתקד.

ה-EBITDA (רווח לפני ריבית, מסים, פחת והפחתות) ב-3 השנים האחרונות עמד על 13.1 מיליון דולר, 9.1 מיליון דולר ו-9.3 מיליון דולר, בהתאמה. ברבעון הראשון של השנה רשמה מטומי EBITDA של 4.6 מיליון דולר, עלייה של כ-44% בהשוואה לרבעון המקביל.

מנכ"ל מטומי, עופר דרוקר, אמר היום כי "הצלחת ההנפקה היא עוד צעד חשוב למימוש מטרתנו, להפוך לאחת החברות המובילות בעולם בתחום הפרסום הדיגיטלי מבוסס הביצועים. היינו מאוכזבים מכך שנאלצנו לדחות את המהלך מוקדם יותר השנה, אך אנו מסופקים שהצלחנו להשלימו בהצלחה, עם הבעת אמון של המשקיעים בחברה".

שילוח הוסיף כי "הכספים שגויסו בהנפקה יעניקו לחברה פלטפורמה חזקה, על מנת להביא לצמיחה נוספת. אנו מאמינים שיש הזדמנויות משמעותיות לפנינו".

מטומי מגדירה עצמה כפלטפורמה מבוססת ביצוע (Performance Platform) שיוצרת מצב של WIN-WIN לה וללקוחותיה. היא פועלת דרך שמונה ערוצי מדיה, החל מסלולר ורשתות חברתיות, דרך וידיאו ודואר אלקטרוני וכלה במנועי חיפוש ומוניטיזציה של דומיין.

מטומי מציינת כי שוק הפרסום הדיגיטלי העולמי גלגל ב-2012 מחזור של 88.8 מיליארד דולר, והוא אמור לגדול ל-156.2 מיליארד דולר עד 2016. הצמיחה של Matomy נובעת בחלקה מרכישות שביצעה.

עד כה רכשה החברה 3 חברות, ואתמול (ב') בדיוק דיווחה כי בחודש האחרון הגדילה את החזקותיה בחברת טים אינטרנט (Team Internet) ל-70%, מ-20%.

המעושרים של הנפקת מטומי

התוצאות של מטומי

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.