השווי הכלכלי של מניות דלק אנרגיה גבוה ביותר מ-70% ממחירן בבורסה, כך עולה מהערכת שווי שהכין הכלכלן דוד בועז. בועז, לשעבר הממונה על התקציבים באוצר, הכין את הדוח בהזמנת משקיעים פרטיים, בעלי מניות מיעוט בדלק אנרגיה, על רקע ניסיונותיה החוזרים והנשנים של קבוצת דלק, בשליטת יצחק תשובה, לרכוש את מניות הציבור בחברה ולמחוק אותה מהמסחר.

דלק אנרגיה - המרכזת את פעילות החיפושים והפקת הגז של קבוצת דלק - היא חברה בת של קבוצת דלק (המחזיקה 86.7% ממניותיה). באמצעות החברה שולטת הקבוצה בשותפויות החיפושים אבנר ודלק קידוחים, אשר להן החזקות בכמה תגליות גז משמעותיות שנמצאו בשנים האחרונות במימי הים התיכון, ובראשן "תמר" ו"לוויתן".

בעשור האחרון ניסתה קבוצת דלק למחוק את דלק אנרגיה מהמסחר לא פחות מארבע פעמים, תוך שהיא מגישה הצעות רכש שונות למניות הציבור, אשר נדחו פעם אחר פעם.

הערכת השווי של בועז, המתבססת על נתוני הדוחות הכספיים של דלק אנרגיה לרבעון הראשון של 2014, נוקבת בשער של 4,063 שקל כשווי הכלכלי הריאלי של מניית החברה - מחיר המגלם לדלק אנרגיה שווי של 20.9 מיליארד שקל (לעומת שווי שוק של 12.1 מיליארד שקל).

בקרב בעלי מניות המיעוט עלתה בחודשים האחרונים שוב ושוב הטענה כי גורמים עלומים פעלו להורדת מחיר המניה לקראת הצעות רכש שהוגשו בעבר. לראייה טוענים המשקיעים הללו כי מתחילת השנה ועד ל-10 באוגוסט רשמה מניית דלק אנרגיה ירידה של כ-1% בעוד שמניות השותפויות בהן היא שולטת - אבנר ודלק קידוחים - רשמו עליות של כ-12% כל אחת.

במאי האחרון הגישו משקיעים במניות דלק אנרגיה תביעה נגד בעלי השליטה בטענה למניפולציות בשערי המניות ערב הצעת הרכש מ-2011. המשקיעים העומדים מאחורי הערכת השווי של בועז משוכנעים כי קבוצת דלק תיזום בקרוב הצעת רכש חדשה, חמישית במספר. לטענתם, "הפער בין מחיר המניות בבורסה לשווין הכלכלי מסביר את הלהיטות של בעלי השליטה לרכוש את מניות המיעוט ולהביא למחיקת החברה". בקבוצת דלק טענו בעבר בתגובה להאשמות הללו כי מדובר במהלכי סרק וכי כל ניסיון לרמוז לקשר בין הקבוצה לבין מניפולציות במחירי המניות הוא מופרך והזוי.

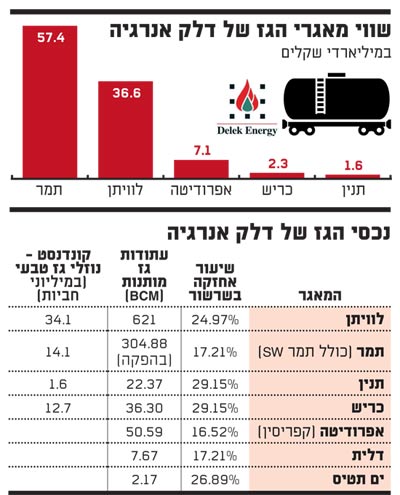

שוויה של דלק אנרגיה נגזר משתי החזקותיה בשתי שותפויות חיפושי הגז והנפט: אבנר (47.49%) ודלק קידוחים (62.64%). שוויין של השותפויות מוערך על ידי בועז ב-17.6 מיליארד שקל ו-16.3 מיליארד שקל, בהתאמה. שווי זה גוזר ליחידות ההשתתפות שלהן מחיר הגבוה בכ-50% ממחירן הנוכחי בבורסה.

בנוסף מעריך בועז בכ-2.65 מיליארד שקל את השווי המהוון של תמלוגי העל שאמורות השותפויות לשלם במהלך שנות הפקת הגז מהמאגרים. בתמחור שוויין של עתודות הגז מעריך בועז כי הגז יימכר בשוק המקומי במחיר של 5.86 דולר ליחידת חום וגז, וליצוא במחיר של 7.87 דולר - במחירים אלה נאמדות ההכנסות ממכירת כל BCM של גז לשוק המקומי בכ-207 מיליון דולר, בעוד ההכנסות ממכירת BCM ליצוא יעמדו על 277 מיליון דולר.

בועז הניח כי תמר ימכור 71.4 BCM במהלך שנות ההפקה - לירדן ולמדינה נוספת - ולווייתן ימכור 310 BCM ללקוחות פרטיים וממשלתיים באזור ובעולם. להערכתו, קצב ההפקה מ"תמר" יעלה מכ-10 BCM כיום ל-15.5 BCM מ-2017. לגבי "לוויתן", הוא מניח בניית שתי פלטפורמות הפקה שיפיקו החל מ-2018 כ-24.8 BCM לשנה (כיום מתוכננת פלטפורמה אחת שתפיק 16.54 BCM) ויצוא גז החל מ-2019 שיגדל מקצב של 10 BCM לשנה ל-15.61 BCM החל מאמצע העשור הבא.

שמרנות חשבונאית

בשל עיקרון השמרנות החשבונאית בחר בועז שלא לתמחר בהערכת השווי שורת אירועים עתידיים שעשויים להגדיל משמעותית את שוויה של דלק אנרגיה, אך הסתברותם איננה ודאית.

כך, למשל, ההערכה איננה מתמחרת עסקאות עתידיות למכירת גז מ"תמר" ו"לוויתן". מדובר בעסקאות עם יוניון פנוסה ובריטיש גז, הפעילות במצרים, בהיקף שעשוי להגיע ל-30 מיליארד דולר. בשתי העסקאות נחתמו לאחרונה מכתבי כוונות בלתי מחייבים (LOI) ומתנהל מו"מ לקראת חתימת הסכם מכירת גז. בנוסף, בחר בועז שלא להתייחס לסיכוי (המוערך ב-25%) למציאת נפט מתחת לשכבות הקרקע של מאגר "לוויתן" וכן לתרחיש של תגליות נפט וגז חדשות בשטחי הרישיונות.

הגז ממשיך לזרום: הכנסות של כ-180 מ' ד' לדלק קידוחים ואבנר במחצית 2014

יציבות בהכנסות ממכירת גז וקונדנסט ממאגר "תמר" לצד ירידה ברווח הנקי כתוצאה מהוצאות מימון חד פעמיות - אלה הנתונים הבולטים העולים מדוחות שותפויות חיפושי הגז של קבוצת דלק לרבעון השני של השנה. הכנסות דלק קידוחים הסתכמו ברבעון ב-41 מיליון דולר (בניכוי תמלוגים) - ירידה של 7% לעומת הרבעון המקביל שבו החלה ההפקה מ"תמר". הכנסות אבנר הסתכמו ב-39 מיליון דולר, וכאן מדובר בירידה של 6%. בסיכום המחצית הראשונה של 2014 הגדילו השותפויות את הכנסותיהן ל-90 מיליון דולר בדלק קידוחים (עלייה של 25%) ול-87 מיליון דולר באבנר (עלייה של 29%).

הרווח הנקי הרבעוני של דלק קידוחים הסתכם ב-9 ממיליון דולר - ירידה של 45% בהשוואה לרבעון המקביל, כאשר במחצית השנה הסתכם הרווח בכ-28 מיליון דולר. הרווח הנקי הרבעוני של אבנר עמד על 6.8 מיליון דולר - ירידה של 41% לעומת רבעון המקביל. במחצית עמד הרווח הנקי על 24.4 מיליון דולר. הסיבה לירידה החדה ברווח הנקי הן עלויות מימון גבוהות חד פעמיות עקב גיוס האג"ח המוצלח של "תמר בונד", בהיקף של 2 מיליארד דולר.

למרות ההוצאות החד פעמיות, מחזור החוב הבנקאי של "תמר" (ועוד כחצי מיליארד דולר חוב על "לוויתן") באמצעות ההנפקה עתיד להביא לחיסכון משמעותי של כ-1% בסך הריבית המשולמת במהלך 12 השנים הבאות. מדובר חיסכון מצטבר של כ-150 מיליון דולר לאורך התקופה. תוצאות הגיוס ניכרות בנזילות הגבוהה של השותפויות שכעת יש בקופתן 700 מיליון דולר. הגיוס נועד לסייע לשותפויות לקבל החלטת השקעה ב"לוויתן", זאת על רקע גידול משמעותי של חלקן היחסי בפיתוח המאגר, לאחר כישלון המגעים להכנסת שותף אסטרטגי.

דלק קידוחים ואבנר מחזיקות כל אחת ב-22.67% מהזכויות במאגר "לוויתן" לצד שותפותיהן, נובל אנרג'י (39.66%) ורציו (15%). "גלובס" חשף לאחרונה כי המועד לקבלת החלטת ההשקעה (FID) על פיתוח "לוויתן" נדחה ל-2015. השותפויות חתמו במהלך הרבעון השני על מכתבי כוונות עם חברות יוניון פנוסה הספרדית ליצוא גז מתמר למתקן ההנזלה של החברה בדמייטה שבמצרים, ועם BG על עסקה למכירת גז מ"לוויתן" עבור מתקן ההנזלה הסמוך באידקו. על רקע המתיחות עם טורקיה הפכה השלמת העסקה עם BG לתנאי הכרחי להשגת המימון לפיתוח "לוויתן".

גז

לתשומת לבכם: מערכת גלובס חותרת לשיח מגוון, ענייני ומכבד בהתאם ל

קוד האתי

המופיע

בדו"ח האמון

לפיו אנו פועלים. ביטויי אלימות, גזענות, הסתה או כל שיח בלתי הולם אחר מסוננים בצורה

אוטומטית ולא יפורסמו באתר.